エリオット波動解説(第二回)片対数目盛りチャートを使う理由

では、ここからはエリオット波動原理を使ってチャートを分析する際に是非とも知っておきたい基本概念について解説していきます。まずはエリオット波動原理に使うチャートの目盛りについてです。

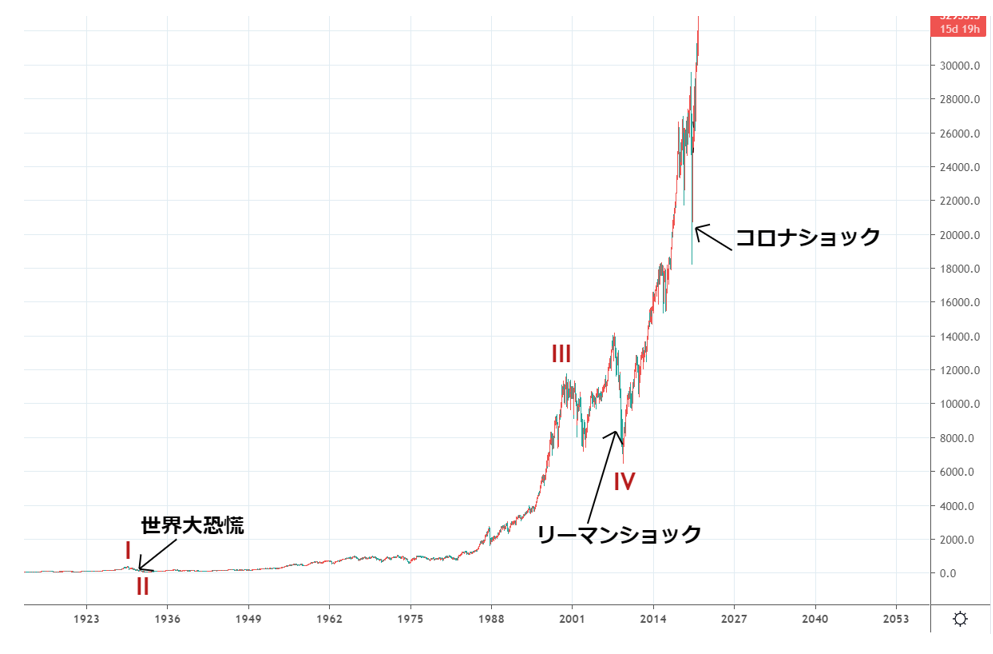

第一回で提示したニューヨークダウのチャートを改めてご覧ください。

エリオット波動解説(第一回)用語説明と基本的な見方・使い方について解説

図9(ニューヨークダウ・月足)

ここで、注目していただきたいのは右側に表示されている価格の目盛りです。数字が等間隔にならんでいないのが分かります。一方、下方に表示してある時間の目盛りは等間隔に並んでいます。 実は、このチャートでは、価格の目盛りは対数になっています。

対数の目盛りとは簡単に言えば変化率が同じであれば間隔が同じになる目盛りのことです。例えばこのチャートでは、42.5から65までと、950から1450までがほぼ同じ間隔になっています。それぞれの変化率は65÷42.5=1.529、1450÷950=1.526とほぼ同じです。

このようにこのチャートの価格の目盛りは株価の変化率を表していると言えます。このように価格の目盛り(縦軸)が対数になっていて、時間の目盛り(横軸)が実数のチャートのことを片対数目盛りと言います。トレーダーの間ではログスケールと呼ばれていることの方が多いかも知れません。

エリオット波動原理では、次に挙げる2つの理由から原則として片対数目盛りのチャートを使います。

1つ目の理由は、片対数目盛りを使うことで長期間に及ぶ波動が2つの平行線(チャネルという)に収まるからです。特にインパルスでは全体がチャネルに収まる傾向が見られます。

図10

第一回でインパルスのルール②として、「インパルスの3波目は推進波のインパルスになる」と解説しましたが、このチャートでもIII波が5波動のインパルスになっていて、それが凡そ2本の平行線の間に収まっているのが確認できます。

また、III波の中の③波もインパルスですがその部分も波動全体がチャネルに収まっています。また、ここでは⑤波もインパルスになっていてやはり波動全体がチャネルに収まっています。これが普通目盛りだと次のようになってしまいます。

図11

このように普通目盛りのチャートではIII波をチャネルに収めることはできません。

2つ目の理由は、マーケットにとって(或いは投資家にとって)重要な株価の動きとは、「値幅」よりも「変化率」だからです。

図12

このチャートは片対数目盛りのチャートに歴史的なマーケットの「ショック」を書き入れたものです。世界大恐慌では株価が高値から89%も暴落しましたが、その凄まじさがしっかりと表れています。

一方、これを普通目盛りで表すと次のようになります。

図13

コロナショックに較べると世界大恐慌は取るに足らない出来事であったかのように表現されてしまいます。また、株価が10万円のファーストリテイリングが1000円値上がりしてもたかだか1%の値上がりに過ぎませんが、株価が6500円のNECが1000円値上がりすればストップ高になります。

(OANDA Japanでは2021年3月現在、個別株CFDは提供しておりません。上記はあくまで例としての記述です。)

マーケットにとって株価の値幅よりも変化率の方が重要であることがお分かりいただけると思います。このような理由からエリオット波動原理では原則として片対数目盛りのチャートを使います。「原則として」と書いたのは、例外があるからです。例えば縦軸が%で表示される米国長期金利のチャートです。

図14(米国長期金利・普通目盛り・月足)

普通目盛りではこのようにチャネルが確認できますが(ただしこの部分はインパルスではありません)、片対数目盛りでは次のようになってしまいます。

図15(片対数目盛り)

このように縦軸がそもそも%表示のものは片対数目盛りを使いません。

また、ロバート・プレクターは著書の中で「コモディティのチャートは片対数目盛りのチャートを使うとチャネルが確認できないことから普通目盛りを使う」と書いていますが、次のゴールドのチャートを見ると分かる通り、片対数目盛りのチャートの方がむしろチャネルの中に波動がしっかりと収まっています。

図16(ゴールド・片対数目盛り・週足)

これが普通目盛りだとチャネルが確認できません。

図17(普通目盛り)

このことから、コモディティのチャートであっても片対数目盛りのチャートを使うほうが適当であると考えられます。

ここから説明することが目盛りに関して最も重要なことですからしっかり読んでください。エリオット波動原理に使うチャートは原則として片対数目盛りであることを説明しました。その実例として1920年代からのニューヨークダウのチャートを使いました。

見てきたように長期間に及ぶチャートでは明らかに普通目盛りではなく片対数目盛りのチャートを使うべきであることがご理解いただけたと思います。では、たとえば3か月程度の期間の短いチャートでも片対数目盛りを使うべきでしょうか。答えは「使うべき」ということになります。

何故ならエリオット波動原理では全ての波動はより大きな波動の一部であるというのが基本概念であるからです。たとえ直近3ヶ月のチャートであっても、そこに表示されている波動は100年間に及ぶ波動を構成する一部分ということになります。

100年間に及ぶチャートが片対数目盛りで表示されているのであれば、その一部のチャートも縦軸は対数目盛りであるはずです。長期間の波動は片対数目盛りのチャートを使い、短期間の波動は普通目盛りのチャートを使うというような分析の仕方はエリオット波動原理の基本概念を無視した行為ということになります。

また、エリオット波動原理における模範的なチャネルの引き方に関しては別の回で解説します。

第二回はここまでです。

次の第三回では、「全ての波動はより大きな波動の一部」というのはどういうことであるかを解説していきます。

※記事中のチャートにある波動カウントは一例に過ぎません。エリオット波動原理では一つのチャートに対して必ず複数のカウント案が存在しどのカウントが正しいかは事後的にしか分からず波動の進行によってカウント案自体も更新されていきます。

一般社団法人エリオット波動研究所代表理事 有川和幸氏監修

この記事を監修してくださった有川和幸氏と小泉秀希氏の共著「あなたのトレード判断能力を大幅に鍛えるエリオット波動研究 基礎からトレード戦略まで網羅したエリオット波動の教科書(パンローリング社) 」には更に詳しくエリオット波動について説明されています。

エリオット波動についてもっと学びたい方へのオススメ

一般社団法人エリオット波動研究所代表理事の有川和幸(ありかわかずゆき)氏監修のもとエリオット波動の基本的な知識や使い方、トレーディングアイデアなどをご紹介。またエリオット波動へ応用が可能なOANDAオリジナル・インジケーター「OANDA_Auto_fibonacci(オート・フィボナッチ)」を無料配布中。このインジケーターはOANDAの口座をお持ちのお客様だけがお使いいただけます。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。