クオンツトレーディング入門 規律と秩序で戦略を自動化するための手法 | FX/CFD中級者、上級者向け書籍

お勧めポイント

サンプルを見る

クオンツトレーディング入門

規律と秩序で戦略を自動化するための手法

クオンツトレーディングの中身を覗く

本書ではクオンツトレーディングとは人間が徹底したリサーチに基づいて作成したトレーディング戦略をシステマティックに実行することと定義し、ポートフォリオの構成やポジションのサイジングなどのテクニックを用いてリターンを狙う「アルファ戦略」を中心に解説しています。株式や先物市場に関する記述が多く、一見難しそうな用語が出てきますが、読み進むとそれほど難しい内容ではなく、為替相場でも応用できそうな内容です。過去のクオンツトレーダーのポジションの移動が相場にどのような影響を及ぼしたのかというのは、相場の仕組みの理解に役立ちます。為替相場でも大きなトレンドを形成するような場面では投機筋の大きなポジションの移動が影響することも多いため、参考になると思います。

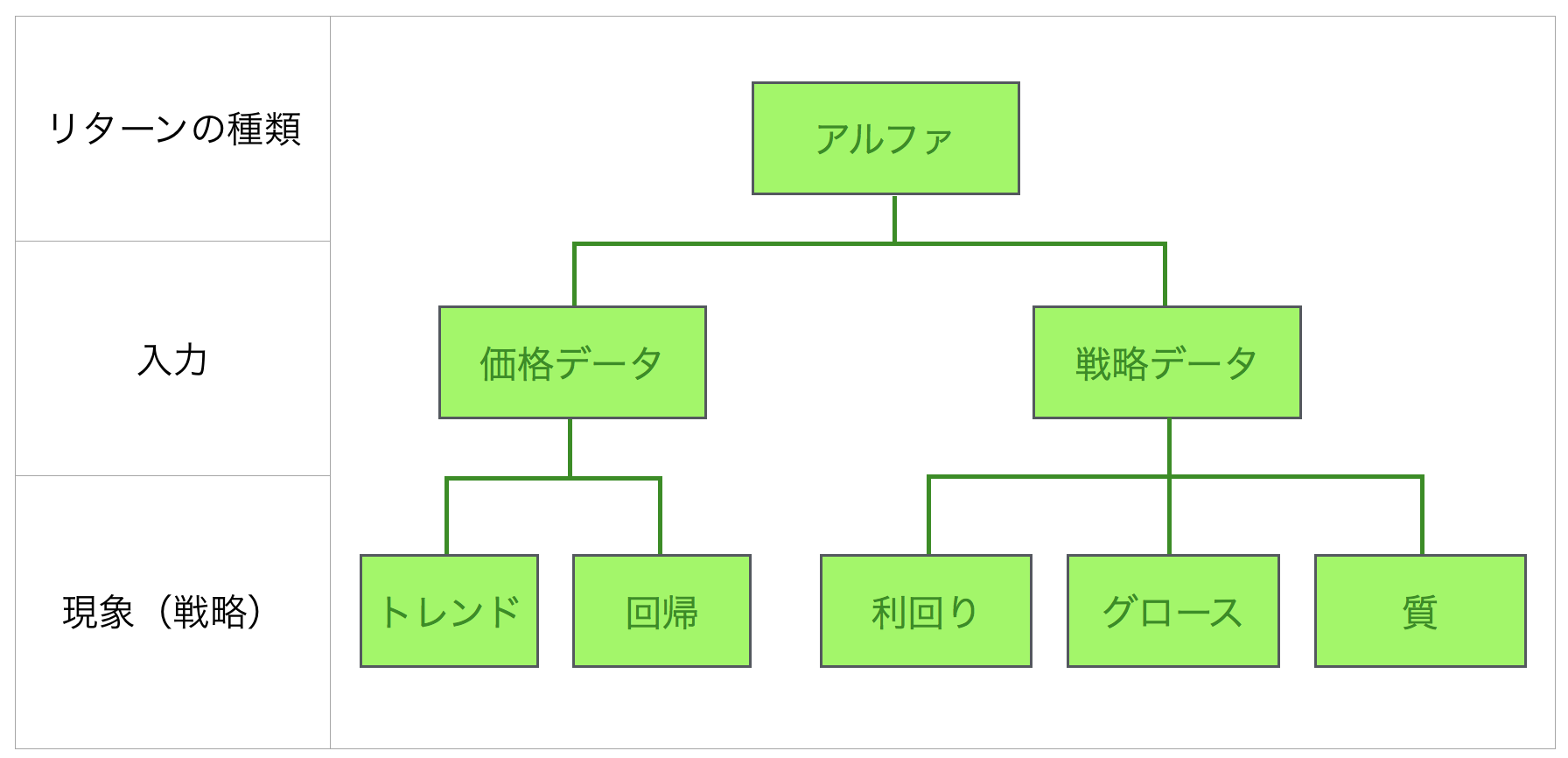

理論駆動型アルファモデルとは

多くのクオンツは理論駆動型アルファモデルと分類されるものです。難しい言葉を使っていますが、蓋を開けてみるとテクニカル分析となる価格データやファンダメンタルズ分析となる戦略データを元に分析を行いシステマティックにトレードしていくモデルです。つまり、分析の精度や資金力の差こそあれ、一般のFXトレーダーが行なっている分析の種類と大きく変わりません。例えば、価格データに基づく戦略は大きく分けるとトレンドフォローとオーバーシュートからの回帰に分けられます。テクニカル中心でトレードするFXトレーダーでも同様にこの二つの戦略を使い分けている場合が多いと思います。また、ファンダメンタルズ分析を行うトレーダーであれば、経済指標などのデータを元に利回りや成長率などの見通しを立てて通貨ペアを選択していると思います。

戦略が固まったら過去のデータを用いて利益が出るかを徹底的に検証していきます。入手できるデータの一部を用いてインサンプル検証を行い、残りのデータを用いてアウトオブサンプル検証を行っていくという流れですが、これも自動売買プログラムを作成するトレーダーであればお馴染みの作業だと思います。

FX取引におけるポートフォリオの構築

FX取引の場合は株式市場や先物市場とは異なり、どの通貨を買いどの通貨を売るかを選ぶことができます。よって価格の値動きが近い銘柄の一方を買って、一方をヘッジのために売るという戦略を行う場合には2つのポジションを持つ必要がなく、その通貨同士の組み合わせを選んでトレードすることが可能です。例えば、豪ドルに買い材料があるという場合に豪ドルを買い、ヘッジとして相関性の高い同じオセアニア通貨であるNZドルを売るという取引をする場合、AUDJPYを買いNZDJPYを売るという取引を行うのではなく、直接AUDNZDという通貨ペアで買いを入れることができます。これにより、証拠金を効率よく使うことができます。

また、相関性の低い通貨ペアを取引し、リスクを分散するということも可能です。OANDAの相関性チェックツールを使うと各銘柄の相関係数をチェックすることができます。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。

クオンツトレーディング入門

規律と秩序で戦略を自動化するための手法

■目次

監修者まえがき

はじめに

謝辞

第1部 クオンツの世界

第1章 クオンツトレーディングが重要なわけ

深く思考することの便益

リスクの測定と間違った測定

規律正しい実行

まとめ

第2章 クオンツトレーディング入門

クオンツとは何か

クオンツトレーディング戦略の基本的構造

まとめ

第2部 ブラックボックスの中身

第3章 アルファモデル――クオンツはお金をどうやって稼ぐのか

アルファモデルの2つのタイプ――理論駆動型とデータ駆動型

理論駆動型アルファモデル

データ駆動型アルファモデル

戦略の実行

複数のアルファモデルの組み合わせ

まとめ

第4章 リスクモデル

リスクの限定

リスクの種類の限定

まとめ

第5章 取引コストモデル

取引コストの定義

さまざまな取引コストモデル

まとめ

第6章 ポートフォリオ構築モデル

ルールに基づくポートフォリオ構築モデル

ポートフォリオ・オプティマイザ

ポートフォリオ構築モデルの出力

クオンツはポートフォリオ構築モデルをどのようにして選ぶのか

まとめ

第7章 執行

注文執行アルゴリズム

高頻度トレーディング――アルファと執行との間の境界線をなくす

トレーディングインフラ

まとめ

第8章 データ

データの重要性

データのタイプ

データ源

データクリーニング

データの保存

まとめ

第9章 リサーチ

リサーチの設計――科学的手法

アイデアの着想

検証

まとめ

第3部 クオンツ戦略に投資する人のための実践ガイド

第10章 クオンツ戦略に内包されるリスク

モデルリスク

市場の体制変化によるリスク

外因性ショックリスク

伝播リスク(共通投資家リスク)

クオンツのリスク監視

まとめ

第11章 クオンツトレーディングに対する批判

――事実関係をはっきりさせよう

トレーディングはアートであって科学ではない

クオンツがリスクを過小評価することで市場ボラティリティは上昇する

普段とは異なるイベントや市場状態の急激な変化にクオンツは対応できない

クオンツはみんな同じだ

長期的に見て成功するクオンツは少数の大手クオンツのみ

クオンツはデータマイニングという罪を犯している

まとめ

第12章 クオンツとクオンツ戦略の評価

情報収集

クオンツトレーディング戦略の評価

クオンツトレーダーのスキルの評価

エッジ

誠実さの評価

そのクオンツはあなたのポートフォリオに加える価値があるのか

まとめ

第13章 クオンツトレーディングの未来

■監修者まえがき

本書はリシー・K・ナランによる “Inside the Black Box : The Simple Truth About Quantitative Trading”の邦訳である。これまでにクオンツ運用について書かれた、あるいは金融工学について書かれた書籍は数多くあるが、それらはすべて、クオンツの世界のごく狭い範囲を断片的に切り取って解説したものにすぎなかった。したがって本書は、資産運用のクオンツが実際にどんなことをやっているかについて、実務家が著した世界で最初の書籍ということになる。

「そんなことはないだろう。クオンツの本なら国内外のものを問わずたくさんあるはずだ」と言われる方の意見は半分は正しい。確かに、ファンダメンタルデータを主に用いて、ゆっくりとしたペースのリバランスでもって長期的に運用するクオンツ手法については、これまでに多くの解説書・専門書が出ている。しかし、本書でナランが書いているのは、そうした伝統的なクオンツの世界を含み、高頻度トレードなど比較的最近のクオンツ手法までを俯瞰した世界なのである。

これまで一般の読者向けに出版された相場書は、刊行された段階ではすでに役に立たなくなっているか、もともと役に立たないシロモノであることが多かったが、本書は最新のものに限りなく近い情報で構成されており、間違いなく今後10年以上にわたりクオンツやシステムトレードを行う投資家にとってバイブルであり続けることだろう。現在のところ類書はほかにはまったく存在しない。

ところで、私は著者のナランについては個人的な思い出がある。もうずいぶん前のことになるが、私は自分で開発した高頻度トレードのクオンツ運用手法の売り込みでいろいろな機関投資家を回ったことがあった。しかし、当時はそうした手法は外資系証券会社のプロップデスクなどを除けばどこも実践しておらず、まれに海外の学者の論文に断片的に取り上げられる程度で、一般の人の目には関連する情報が触れることは皆無であった。したがってほとんどの機関投資家にもなじみのない世界であったのだ。私は来る日も来る日も説明を行ったが、日本の金融機関ではだれ一人として私の話を理解した人はいなかった。彼らにはきっと別の惑星の話のように聞こえたのだろう。

理解が得られないのは海外でも大同小異であって、ある米国西海岸の大手の保険会社のクオンツに「あなたは財務ファクターをどのように使いますか?」と聞かれたことがある。私が「そういった情報は使いません。1カ月以上の時間枠ではともかく、数分~数時間程度の時間枠では財務ファクターは有効な説明力を持たないのです」と答えると、彼は「そんなはずはないだろう。財務ファクターを用いないクオンツモデルなんてあるはずがない!」といきり立ったのだ。こうしたことが重なって私は徒労感に襲われるようになっていた。

そのころ、私はシカゴで行われたヘッジファンドカンファレンスにたまたま参加する機会があった。そのとき、以前に同じ銀行で働いていた縁でナランに自分のクオンツ手法について話をしたのである。会場だったウエスティンホテルのロビーで話し始めてすぐに、彼が私の話をきちんと把握していることに私は気づいた。ナランの反応や質問は極めて的確でモデルのリターンの出方や内在するリスクについて正しく指摘をしてきた。私はそのときに彼が私の世界をすでに知っていること驚いた。当時まだフロンティアの領域であった高頻度トレードについて、だれからも理解が得られず落ち込んでいた私にはそれは貴重な体験であった。「なんだ、アメリカにはなかなかできる人間がいるじゃないか。理解者は探せばいるものだな」と私はこのときに感じた。こうして私は前向きな気持ちを取り戻すことができた。

2010年9月

長尾慎太郎

■はじめに

クオンツトレーディング戦略は別名ブラックボックスとも呼ばれ、資本市場においては極めて重要な概念であり、センセーションを巻き起こした成功例や失敗例がよく知られているにもかかわらず、いまだ厚いベールに覆われたままだ。この不透明さを増長させているのはクオンツたち自身であり、この不透明さのために、ただでさえ多いクオンツトレーディングに対する誤解は投資家コミュニティー全域で拡大するばかりだ。 本書はこのブラックボックスを徹底解明するために書かれたものである。クオンツたちがやっていることを明らかにすることで、クオンツトレーディングを覆う謎のベールをはがし、クオンツトレーディングに興味を持つ人々にクオンツとその戦略を評価するための枠組みを提供することが本書の目的だ。

まず最初にはっきりさせておきたいのは、クオンツトレーディングにおける面白い部分の大部分は機械ではなく人間が行っているという点である。クオンツトレーディングとは、人間が徹底したリサーチに基づいて作成したトレーディング戦略をシステマティックに実行することと定義することができる。この文脈におけるシステマティックとは、規律正しく秩序立てて自動的に行うことを意味する。実行は自動化・システム化するものの、リサーチを行い、戦略が行うことを決めるのは人間であり、投資対象を選ぶのも人間であり、データを収集し、それをシステマティックに使えるようにクリーニング(編集・加工)するのもまた人間である。このようにクオンツトレーディング戦略を背後から操作する人々のことを、クオンツまたはクオンツトレーダーという。

クオンツはリサーチには科学的手法を用いる。リサーチはテクノロジー、数学、公式を駆使して行われるが、プロセスそのものは完全に人間の意思決定に依存する。設計から実行、モニタリングなど、クオンツトレーディング戦略ではほぼすべての面において人間の意思決定が介在する。日々のポートフォリオ管理が人間の意思決定によって行われるという意味では、クオンツ戦略は従来の自由裁量戦略に似ている。

両者の違いは、戦略の開発方法と実行方法にある。クオンツたちは戦略を徹底的に調べ上げることで、科学者たちが理論を検証するのと同じ方法で自らのアイデアを検証する。さらに、戦略をコンピューター化してシステマティックに実行することで、自由裁量戦略の特徴とも言える独断性を排除する。つまり、クオンツの投資プロセスからは、「市場でプレー」するうえでの障害となる人間の感情、無規律、情熱、欲、恐れによる意思決定は完全に排除されるということである。クオンツ戦略で用いられるのは、ほかの分野からの教訓を生かした理論的分析に基づくシステマティックなアプローチのみである。反復作業を規律正しく行うことにかけては、人間よりコンピューターのほうが断然優れている。こういった人間の不得意な部分はコンピューターに任せる。そして、コンピューターの不得意とする創造分野は人間が受け持つ。コンピューターは人間が指示しなければ、何ひとつやらない。実に効率的なやり方ではないか。自由裁量戦略に比べてクオンツ戦略が一貫した好ましいリスク・リワード特性でトレードできるのは、今見てきたような戦略の設計と実行方法の違いによるところが大きい。

本書で焦点を当てるのは「アルファ」指向の戦略であり、計量分析に基づく指数トレーディングなどの「ベータ」戦略ではない。アルファ戦略とは、ポートフォリオの選択とサイジングを巧みなテクニックでタイミングよく行うことでリターンを生み出す戦略のことをいう。これに対してベータ戦略とは、S&P500などの指数を模倣するか、それを若干上回る程度のリターンを目指す戦略のことをいう。計量分析に基づく指数ファンドは巨大な業界ではあるが、本書ではこれについて細かく説明するつもりはない。CDO(債務担保証券)などの新しい金融商品の開発に用いられる金融工学や、自由裁量投資の意思決定に必要となる計量分析についても多くの時間を割くつもりはない。もちろんこれらは興味深いトピックではあるが、クオンツトレーディングとはまったく異なるものだからだ。こういったトピックについてはその道の専門家に任せることにしたいと思う。

本書は3部からなる。第1部(第1章、第2章)ではクオンツトレーディングの基礎的知識について説明する。第2部(第3章~第9章)では、ブラックボックスの中身について詳しく見ていく。そして第3部(第10章~第13章)では、クオンツトレーディングの分析と、クオンツトレーダーやその戦略の評価方法について説明する。

本書はクオンツトレーディングを分かりやすく説明することを旨とするため、数式や専門用語の使用は必要な場合を除きなるべく使わず、クオンツが何をどのようにやっているのかを中心に話を進める。彼らがその戦略を用いる経済的に正当な理由とテクニックの基本原理を解明することで、クオンツトレーディングというものを読者に直観的に理解してもらうことが本書の目指すところである。本書を読み終えるころには、ブラックボックスと呼ばれているものは、実は透明で、直観的に分かりやすく、理解しやすいものであることが分かってくるはずだ。さらに、クオンツトレーディングの一般的な投資への利用方法や、クオンツトレーディング戦略とその実践者の評価方法についても解説する。したがって、本書は資本市場への参加者だけでなく、解説者にとっても有益な一冊になるだろう。クオンツたちは何をしているのか。そしてその方法と理由は? 本書で明らかにされる、いままでベールに覆われて見えなかったクオンツの実態は、計量的か自由裁量かとは無関係に、ポートフォリオマネジャー、アナリスト、トレーダーにとって、そして、金融市場に興味を持つ投資家や金融メディアにとっても、このニッチ分野を深く理解するうえでの良きガイドとなるに違いない。

リシ・K・ナラン

■第1章 クオンツトレーディングが重要なわけ

賢者は何をし、何をしないのか。それを見ることで彼らの心を読み解け――マルクス・アウレリウス『自省録』より ジョンは中規模のヘッジファンドを経営するクオンツトレーダーだ。1990年代のはじめに一流大学で数学とコンピューター科学の学士号を取得したジョンは、計量技術の腕を生かして卒業と同時にウォール街のトレーディングデスクに職を得た。ウォール街で7年間にわたって計量分析関連の仕事に携わったあと、ヘッジファンドを立ち上げた。経営と運用・管理はパートナーに一任し、自分はクオンツ戦略の開発に専念した。彼が開発したそのクオンツ戦略は、最近では1日に15億ドルを超える株式を売買し、全日数の60%、全月数の85%で利益を出すという驚異的な実績を上げるようになった。

毎日何十億ドルという株式を売買しているにもかかわらず、ジョンのヘッジファンドでは叫び声が飛び交うことはなく、電話で注文を受注することもなく、ドラマティックな雰囲気はまったくなかった。そこでトレーディングが行われていることを示すものは、その戦略の日中のパフォーマンスと取引量を映し出す大型の薄型テレビだけだった。なぜこの株を買ってあの株を売るのか、といったことについて、ジョンの口から面白い話を聞くことはできない。彼の仕事は人間の介入が必要なイベントの発生を見つけるために、何千という投資銘柄をモニタリングするだけで、そのほかの仕事はすべてその自動化トレーディング戦略がやってくれるからだ。とはいえ、戦略の健康状態と市場環境が戦略に与える影響をモニタリングする彼の目は真剣そのものだ。戦略に影響を及ぼす変化が市場に発生したら直ちに戦略を調整できるように、リサーチは継続的に行う。彼は戦略の改良に余念がない。

ジョンの向かいの席に座っているのは最近パートナーとして雇い入れたマークだ。高頻度トレーディングのリサーチが彼の仕事だ。マークとジョンが今取り組んでいるこの高頻度戦略は、10日のうち6日しか利益の出なかった最初の戦略とは違って、もっと野心的な計画――もっと小さな機会を見つけ出して、毎日利益が出るようにする――を実行するための戦略だ。マークが最初に開発した高頻度トレーディング戦略はすでに全時間帯のおよそ95%で利益を上げている。しかし彼らの視野の先にはもっと高い目標がある。世の中には、毎日利益を出すのはもちろんのこと、毎時、いや毎分で利益を出すトレーディング戦略で大成功している会社もある。彼らが目指しているのはこういった会社だ。高頻度戦略は瞬間的な小さな機会を利用するため、巨額投資には向かない。しかし投資の規模はともかくとして、高頻度戦略が魅力的な戦略であることは間違いない。ジョンとマークはこの戦略で年200%以上のリターンを目指している。

ジョンとマークの会社のように、静かに、しかし長期にわたって高い実績を上げている比較的小規模のクオンツショップはたくさんある。なかでも、バージニア州シャーロッツビルのクオンティタティブ・インベストメント・マネジメント社は、2002年~2008年の年間リターンが平均で20%を上回るという、自由裁量マネジャーたちがうらやむ実績を誇る(”Hot Models Rev Up Returns,” M. Corey Goldman, HFMWeek.com, April 17, 2007; “Goldman Sachs, AQR Hedge Funds Fell 6% in November[Update 3],” Jonny Strasburg and Katherine Burton, Bloomberg.com, December 7, 2007)。

この対極にあるのが、投資家たちによく知られたクオンツ投資の巨人たちだ。大手クオンツトレーディング会社のなかでも最も高い成功を収めているのが、この業界の雄として知られるルネッサンス・テクノロジーズ社だ。1990年以降の平均年間リターンが極めてローリスクで35%(高額な手数料控除後)というのは驚異的な数字だ。2008年、多くのヘッジファンドが苦闘する中、ルネッサンスは最大のメダリオンファンドでおよそ80%のリターンを上げた(”Renaissance Waives Fees on Fund That Gave Up 12%,” Gregory Zuckerman, Jenny Strasburg, and Peter Lattman, Wall Street Journal Online, January 5, 2009)。私はこのファンドをずっと追跡してきた。激しい競争にさらされればモデルが機能しなくなる確率も上がるわけだが、このファンドだけは実績が年々上がっている。

しかし、すべてのクオンツが成功するわけではない。およそ10年に1回の割合で、クオンツたちの失敗により市場が大波乱に陥れられることがある。これまでの最悪のケースは言うまでもなく、(連邦準備銀行とウォール街の銀行グループを除き)金融界全体をひざまづかせたLTCM(ロング・ターム・キャピタル・マネジメント)の破綻だ。設立から4年間は手数料控除後のリターンとして平均30%を誇ったファンドが、1998年8月から10月にかけて勃発した経済危機でほぼすべての資産を失った。世界市場は何とか生き延びたが、LTCMは不運にも破綻した。これによって、多くの投資家はクオンツトレーダーに懐疑心を抱くようになった(LTCMの破綻がクオンツトレーディングそのものの失敗によるものなのか、人間によるリスク管理の失敗によるものなのかは議論の残るところ。そもそもLTCM自体、クオンツトレーディング会社だったのかどうかも疑問)。

クオンツたちはLTCMの破綻によってこっぴどく叩かれただけでなく、1987年の株価大暴落(これは不当だと思うが)や、2007年の大手クオンツのポジションの一斉解消(これは正当。サブプライムが発端となって追い証が要求されると、大手クオンツは資産の強制売却に追い込まれた)も彼らのせいにされてしまった。2007年8月のクオンツ危機は、小規模クオンツショップに大きな打撃を与えただけでなく、大手の何社かも被害を被った。例えば、大部分をクオンツで運用するゴールドマンサックスのグローバルアルファは、2006年に6%の損失を発表したあと、2007年には推定40%のドローダウンを被った(”Goldman Sachs Paydays Suffer on Lost Leverage with Fed Scrutiny,” Lisa Kassenaar and Christine Harper, Bloomberg.com, October 21, 2008)。2007年8月の1週間のうちのわずか数日間で10%から40%の損失を出すクオンツトレーダーが続出した。ただし、彼らの一部は8月末までには回復した。

こうしたセンセーショナルな成功や失敗はともかくとして、クオンツたちが毎日トレーディング市場に大きな影響を及ぼしているのは確かである。米国の株式市場を見てみると、全トレーディングのかなりの比率をアルゴリズムトレーディング(コンピューターソフトを使って、電子化市場における売買注文を執行・管理すること)が占めており、その比率は急増している。これはクオンツ戦略の拡大を示すひとつの証拠である。注文の自動化執行技術はクオンツ戦略だけの専売特許ではない。指数ファンドや自由裁量マクロトレーダーなど、執行を必要とするいかなるトレードも執行アルゴリズムを使って執行することができる。しかし、アルゴリズムトレーディングの大部分がクオンツたちに占められているのが実状であり、アルゴリズムトレーディングエンジンを発明し、初めて取り入れたのもクオンツたちである。わずか5人のそうしたクオンツトレーダーが米国だけで1日に合計でおよそ10億株を売買しているのである。こうしたクオンツトレーダーたちのだれ一人として一般投資家たちに知られていないのは驚くべきことだ。資本市場の調査会社TABBグループによれば、2008年の買いサイドの注文のおよそ58%はアルゴリズムトレーディングによるものだった。しかも、この数字は2005年以降、毎年、複利成長率37%で上昇し続けているという。さらに、アイト・グループが2009年初期に行った調査によれば、米国における株式売買の60%以上が短期クオンツトレーダーによるものである(”New World Order : The High Frequency Trading Community and Its Impact on Market Structure,” Sang Lee, The Aite Group, February 2009)。これは米国外の市場でも同じである。2008年の第1四半期におけるEuropean Xetra電子発注システムによる取引量の45%がブラックボックストレーディングによるもので、これは前年比で36%の上昇である(”Black Box Trading Has Huge Potential–D. Boerse,” Peter Starck, Reuters.com, June 13, 2008)。

クオンツたちによる売買が大きな比率を占めるのは株式だけにとどまらない。CTA(商品投資顧問業者)の牙城である先物市場や外為市場でもクオンツたちの占める比率は高い。CTAとその業績データに関する最も包括的な商用データベースを持つバークレー・グループの推定によれば、CTAの運用資産の85%以上がクオンツトレーディング会社の管理下にある。大規模のCTA(およびヘッジファンド)の多くはその運用資産額や業績統計をいかなるデータベースに対しても報告しないが、これらの会社の大部分はクオンツであり、その比率は75%を超えると見られる。2008年の第3四半期末現在、バークレーに報告した会社だけで、クオンツによる先物マネー運用額は2270億ドルだった。

ヘッジファンドのクオンツ運用がかなりの比率に上るのは明らかだ。ヘッジファンドはプライベートな投資プールで、投資事情に明るい富裕層か機関投資家のみを顧客対象とする。ヘッジファンドは実質的にいかなる投資権限をも追求することが可能で、利益の一部を保持することができる。しかし、ヘッジファンドはクオンツトレーディングが普及している分野のひとつにすぎない。各種銀行のプロップ(自己勘定)トレーディングデスク、小規模のプロップトレーディング会社、運用の一部にクオンツトレーディングを採用する多戦略ヘッジファンドマネジャーたちも、クオンツトレーディング人口の増加に貢献している。

クオンツトレーディング人口の大きさと、成功や失敗の規模を考えると、クオンツたちが経済メディアのヘッドラインを飾るのもなんら不思議はない。クオンツに関するニュースは否定的なものが多いが、いつもそうとは限らない。安定したリターン(これはクオンツがプロセスを規律正しく実行することの証拠)が賞賛されたクオンツファンドは多く、成功するクオンツ戦略の存在は、それがどういったスタイルであるにせよ、市場の改善につながるため、すべての投資家にとって良いことだと言う専門家もいる。例えば、フランクフルト証券取引所を運営するドイチェ・ボルサ会長のレト・フランシオーニはある講演で、アルゴリズムトレーディングは「流動性を高めるため、すべての市場参加者に恩恵をもたらす」と述べ、アルゴトレーディングと流動性との因果関係を示す最近の学術研究を紹介した(”Does Algorithmic Trading Improve Liquidity?” Terry Hendershott, Charles M. Jones, and Albert J. Menkveld, April 26, 2008)。これはほぼ事実と思って間違いないだろう。クオンツトレーダーはコストと効率を上げるために、執行アルゴリズム(アルゴリズムトレーディングと呼ばれるのはこのため)を使って注文を細かく分割するのが一般的だ。前にも述べたように、これらのアルゴリズムを最初に開発したのはクオンツファンドだが、その後は投資コミュニティー全域に普及した。彼らが注文を細かく分割することで、考え方やニーズの異なるほかの投資家たちの執行もスムーズに行われる。

ほかのトレーダーたちのニーズによってある証券の需給バランスが一時的にくずれたとき、流動性を提供してほかの市場参加者たちのために市場をより効率的にしてくれるのがクオンツたちだ。この需給バランスのくずれを、「効率的市場」という経済概念にちなんで「非効率」という。真の非効率(例えば、指数価格がその指数の構成銘柄の加重バスケットと異なるような場合)は、滅多にない無リスク利益を得られる瞬間的な機会を意味する。しかし、無リスク利益(つまり、裁定)は、クオンツが市場の効率性を改善させるのに用いる唯一の方法ではなく、主たる方法でもない。クオンツといえども市場の非効率を絶対確実に取り除く(そして、それによって利益を得る)のは不可能だ。これは確率的なものであり、したがってリスクも伴う。

この典型例が統計的裁定(スタットアーブ)と呼ばれる戦略で、スタットアーブの代表がペアトレードである。同じ業界の、時価総額もビジネスモデルも財政状態も似たような2つの銘柄を考えてみよう。どういうわけだが、銘柄Aは大手指数ファンドの多くが追跡する主要市場指数に組み込まれているが、銘柄Bはどの主要指数にも組み込まれていない。したがって、銘柄Aは、銘柄Aを組み込んだ指数に追従するために銘柄Aを購入せざるを得ない指数ファンドからの需要が増大するという理由だけで、銘柄Bを大幅にアウトパフォームする。そしてその結果として、銘柄AのPER(株価収益率)は銘柄Bのそれを上回る。これも一種の非効率である。変わったのはこれらの銘柄の普通株に対する需給関係だけであり、ファンダメンタルズは何一つ変わってはいない。ここで登場するのがスタットアービトラージャーだ。彼らは銘柄Aを売って、銘柄Bを売る。これによってファンダメンタルズが似通ったこれら2つの銘柄間のダイバージェンスは縮小し、市場の価格形成の効率は高まる。

市場の非効率を取り除くことで利益を得ようとするプレーヤーはクオンツたちだけではない。アルファ指向のトレーダーであればいかなるトレーダーも、利益源として同じような不均衡を探している。もちろん2007年8月のように、クオンツが市場の効率性を低下させるときもあるが、特に流動性が低く無視されがちな小型銘柄に流動性を与え、すべての市場参加者に対して効率的な価格発見の手助けをするのはスタットアーブたちである。

クオンツの市場へのアプローチから私たちは何を学ぶことができるだろうか。彼らから学ぶことができる教訓はこれから述べる3点である。これらの教訓は、いかなる投資マネジャーにも役立つものだ。

深く思考することの便益

伝説のクオンツファンド、ルネッサンス・テクノロジーズの創設者であるジェームズ・サイモンズによれば、クオンツが投資プロセスにおいて最も優れている点のひとつは、問題解決にシステマティックなアプローチを用いることである。「科学者がゲームにおいて優位に立てるのは、数学やコンピューターの優れたスキルを持っていることもひとつの理由だが、それ以上に重要なのは、彼らが科学的思考能力を持っていることだ」とサイモンズは言う(http://www.turtletrader.com/trader-simons.html)。

クオンツから学ぶことが有益である理由その1は、クオンツは非クオンツが当たり前と考えるような戦略のさまざまな側面について掘り下げて考えることを強いられるという点だ。コンピューターはパワフルなツールではあるが、正確な指示がなければ何一つ達成することはできない。したがって、コンピューターに「ブラックボックス・トレーディング戦略」を実行させるためには、開発者側で相当量の努力が必要になる。コンピューターに「安い株を見つけろ」と言っても、コンピューターは何もしてくれない。まず「見つける」とは何か、「安い」とは何か、「株」とは何かを定義する必要がある。例えば、「見つける」は、株式情報のデータベースを検索し、セクター別に株式をランク付けすることと定義する。「安い」は、まず安さを測る尺度を決め、その尺度にPERを使ったとすると、どの程度のPERを安いとするのかを決める。10を安いとすることもできれば、そのセクターの下位10%に含まれるPERを安いとすることもできる。「株」はそのモデルの投資対象であり、米国株、世界中の株、欧州の大型株など、自分がトレードしたいグループを定義すればよい。

このようにあらゆることを定義するには、自分の戦略はどんな戦略なのか、どう実行するのかなど、多くのことを深く考えなければならない。前の例では、株式は必ずしもセクター別にランク付けする必要はない。産業別、別のグループ別、あるいは市場全体でランク付けしてもよいわけである。重要なのは、クオンツたちにこうした意思決定を意識的に行うように仕向けたものは、コンピューターがこういった作業を自らやることはないという事実であることを認識することである。

これから得られる便益は言うまでもないだろう。戦略について深く考えることは良いことだ。投資戦略の概念化、定義づけ、実行といった具合に、問題を細分化してひとつずつ解決していくといった細かくて厳密な作業は、クオンツにとっても自由裁量トレーダーにとっても有益なことである。こうした便益は、投資やトレーディングを成功に導くうえでの鍵を握る徹底さから生まれるものだ。これに対して、すべてとは言わないまでも、大部分の自由裁量トレーダーは戦略の具体化や実行を厳密に行うことを強いられないため、意思決定の多くを場当たり的に行っているように思える。私は自由裁量トレーダーたちとはこれまで何度も話をしたことがある。ポジションのサイズをどうやって決めているのかと聞いたところ、「妥当だと思える」いろいろな方法で決めているのだと答えた。自由裁量的なスタイルを批判する気はまったくない。私が言いたいのは、戦略については大局的にとらえると同時に、細部にわたって厳密で深く思考するのがよい、ということである。これを教えてくれるのがクオンツなのである。

リスクの測定と間違った測定

本章で以前述べたように、LTCMの盛衰から得られる教訓は、リスクの間違った測定がどれほど危険かということである。クオンツたちは性格的にリスクエクスポージャを含め、あらゆるものを測定する傾向がある。これにはプラス面とマイナス面がある。プラス面は、リスクテイキングが意識的に行われる点である。一般に、よく練られたクオンツ戦略ではリスクテイキングは意識的に行われることが奨励される。規律正しいクオンツは、偶発的に発生するリスクをそのまま受け入れるのではなく、自分のエッジを見極め、そのエッジの所在する分野におけるリスクテイキングに重点的に取り組む。こうしたリスクを根絶するためには、クオンツはまずこれらのリスクがどういったリスクなのかを調査し、その測定方法を考えなければならない。例えば、株式のクオンツトレーダーのほとんどは、市場そのものの方向性を見極める十分な能力がないことを認識しているため、その市場へのエクスポージャ(通常は、ネットエクスポージャまたはベータエクスポージャで測定)を測定し、ロングポートフォリオとショートポートフォリオのバランスを取ることでこのエクスポージャを小さくしようとする。一方、リスクを測定しそれを計量的に管理しようとするとき、精度が間違っていたり、測定誤差があったり、間違った仮定を設ければ問題が発生する。

これまで述べてきた大きな失敗、そしてまだ述べていない失敗の大部分は、間違ったリスク測定テクニックに依存しすぎることで発生する。例えばLTCMの場合、過去のデータからは、起こり得るシナリオ、起こりえないシナリオ、そしていまだかつて起こったことのないシナリオが考えられた。当時、ほとんどの市場参加者は、核兵器と原材料の巨大な供給源であるロシアが財政破綻するなど想像すらしなかった。こんなことはいまだかつて起こったことがなかったからだ。しかし、1998年の夏、ロシアが短期国債の債務不履行を宣言したことで、世界中の市場は狂乱状態に陥り、リスクのいかなる測定も無意味と化した。1998年8月、リスクの定量測定への過度の依存によって金融市場はあわや崩壊の危機に瀕した。しかし、合衆国政府の指揮の下、ウォール街の銀行大手の大部分の合意を得て救済措置が取られたため、資本市場と経済全体は崩壊とは別の経路をたどった。

2007年と2008年に市場で拡大し始めた信用崩壊もまた防ぐことができた可能性は高い。銀行の依存する信用リスクモデルはリスクを正しくとらえることのできないものだった。ほとんどの場合はわざとそうしたようにも思える。なぜなら、そうすることで巨大な短期利益を貪欲に追求することができたからだ(これは当然ながら彼ら自身のボーナスになる)。リスクを測定する側が正しい判断をしていれば、こうしたリスクの誤測定は防ぐことができただろうし、少なくともその結果発生する問題を緩和することはできたはずである。2005年にニューオーリンズの町を崩壊させたハリケーンカトリーナを正しく予測できなかったからといって気象予報モデルを非難することができないのと同じように、計量的リスクモデルも、それを作成して用いた人々の失敗を、モデルのせいにするのはお門違いだ。トレーダーが市場から利益を得るためにはリスクに対する正しい理解と測定が不可欠だ。重要なのは、間違った測定によって間違った行動に駆り立てられないようにすることなのである。

規律正しい実行

クオンツから学べることのなかで最も重要なことは、戦略を実行するときに自己規律に従うということだろう。経済的に意味があり、うまく「機能」すると思われる戦略を設計・検証するとき、正しく運営されているクオンツショップでは、人間による不必要な干渉を一切介入させずにモデルを実行する。スポーツから科学に至るまで、私たちの日常生活の中で、過去から補間、推論、仮定、創造、学習する人間の能力が有効に働くのは計画段階においてのみである。しかし、作成した計画を実行するのも重要で、そのときに人間に欠けているものが自己規律であり、計画を台無しにする最大の要因が自己規律の欠如なのである。

成功するトレーダーたちは古くからある格言「損切りは早く、利食いは遅く」に従ってトレードする。ところが、自由裁量トレーダーは、利食いは早いが損切りは遅い。これは行動的バイアスのひとつとして知られる損失先送り効果(”The Disposition to Sell Winners Too Early and Ride Losers Too Long : Theory and Evidence,” Hersh Shefrin and Meir Statman, The Journal of Finance, Volume XL, No.3, July 1985)である。しかし、コンピューターはこのバイアスを持たない。したがって、前述の格言に従うトレーダーは、自分が毎回忠実に従うものとしてトレーディングシステムをプログラミングするわけである。これは、システマティックトレーダーが自由裁量トレーダーより優れているからではなく、システマティックトレーダーはプレッシャーのないときにこの「合理的な」意思決定をしておくことで、ほとんどの人が規律に従ってトレードできないような難しい状況においても規律に従い続けることができるからなのである。規律については、自由裁量的投資家が規律重視のクオンツから学べることは多いはずだ。

まとめ

今や投資人口のかなりの部分を占めるようになったクオンツトレーダーの活動スタイルは実に多様だ。彼らは大規模なトレーディングショップにも小規模なトレーディングショップにも存在し、扱う資産クラスも多様で、トレードする市場もグローバルだ。クオンツトレーディングでは成功も失敗も規模が大きい。つまり、好奇心旺盛な投資家は彼らから多くのことを学ぶことができるということだ。クオンツトレーディング戦略を正しくプログラミングして実行するには徹底さと厳密さを必要とする。こうした徹底さと厳密さはどのトレーダーでも身につけることができる。そのためにはリスクとさまざまな市場力学へのエクスポージャを測定するというクオンツの性質を持つことが重要になる。ただし、リスクの測定には間違いが入り込みやすいため、十分な注意が必要だ。クオンツトレーディングの最大の特徴は、規律正しく一貫性をもって実行することであり、意思決定者にとって彼らのこの性質から学ぶべきことは少なくない。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。

監修者まえがき

はじめに

謝辞

第1部 クオンツの世界

第1章 クオンツトレーディングが重要なわけ

深く思考することの便益

リスクの測定と間違った測定

規律正しい実行

まとめ

第2章 クオンツトレーディング入門

クオンツとは何か

クオンツトレーディング戦略の基本的構造

まとめ

第2部 ブラックボックスの中身

第3章 アルファモデル――クオンツはお金をどうやって稼ぐのか

アルファモデルの2つのタイプ――理論駆動型とデータ駆動型

理論駆動型アルファモデル

データ駆動型アルファモデル

戦略の実行

複数のアルファモデルの組み合わせ

まとめ

第4章 リスクモデル

リスクの限定

リスクの種類の限定

まとめ

第5章 取引コストモデル

取引コストの定義

さまざまな取引コストモデル

まとめ

第6章 ポートフォリオ構築モデル

ルールに基づくポートフォリオ構築モデル

ポートフォリオ・オプティマイザ

ポートフォリオ構築モデルの出力

クオンツはポートフォリオ構築モデルをどのようにして選ぶのか

まとめ

第7章 執行

注文執行アルゴリズム

高頻度トレーディング――アルファと執行との間の境界線をなくす

トレーディングインフラ

まとめ

第8章 データ

データの重要性

データのタイプ

データ源

データクリーニング

データの保存

まとめ

第9章 リサーチ

リサーチの設計――科学的手法

アイデアの着想

検証

まとめ

第3部 クオンツ戦略に投資する人のための実践ガイド

第10章 クオンツ戦略に内包されるリスク

モデルリスク

市場の体制変化によるリスク

外因性ショックリスク

伝播リスク(共通投資家リスク)

クオンツのリスク監視

まとめ

第11章 クオンツトレーディングに対する批判

――事実関係をはっきりさせよう

トレーディングはアートであって科学ではない

クオンツがリスクを過小評価することで市場ボラティリティは上昇する

普段とは異なるイベントや市場状態の急激な変化にクオンツは対応できない

クオンツはみんな同じだ

長期的に見て成功するクオンツは少数の大手クオンツのみ

クオンツはデータマイニングという罪を犯している

まとめ

第12章 クオンツとクオンツ戦略の評価

情報収集

クオンツトレーディング戦略の評価

クオンツトレーダーのスキルの評価

エッジ

誠実さの評価

そのクオンツはあなたのポートフォリオに加える価値があるのか

まとめ

第13章 クオンツトレーディングの未来

■監修者まえがき

本書はリシー・K・ナランによる “Inside the Black Box : The Simple Truth About Quantitative Trading”の邦訳である。これまでにクオンツ運用について書かれた、あるいは金融工学について書かれた書籍は数多くあるが、それらはすべて、クオンツの世界のごく狭い範囲を断片的に切り取って解説したものにすぎなかった。したがって本書は、資産運用のクオンツが実際にどんなことをやっているかについて、実務家が著した世界で最初の書籍ということになる。

「そんなことはないだろう。クオンツの本なら国内外のものを問わずたくさんあるはずだ」と言われる方の意見は半分は正しい。確かに、ファンダメンタルデータを主に用いて、ゆっくりとしたペースのリバランスでもって長期的に運用するクオンツ手法については、これまでに多くの解説書・専門書が出ている。しかし、本書でナランが書いているのは、そうした伝統的なクオンツの世界を含み、高頻度トレードなど比較的最近のクオンツ手法までを俯瞰した世界なのである。

これまで一般の読者向けに出版された相場書は、刊行された段階ではすでに役に立たなくなっているか、もともと役に立たないシロモノであることが多かったが、本書は最新のものに限りなく近い情報で構成されており、間違いなく今後10年以上にわたりクオンツやシステムトレードを行う投資家にとってバイブルであり続けることだろう。現在のところ類書はほかにはまったく存在しない。

ところで、私は著者のナランについては個人的な思い出がある。もうずいぶん前のことになるが、私は自分で開発した高頻度トレードのクオンツ運用手法の売り込みでいろいろな機関投資家を回ったことがあった。しかし、当時はそうした手法は外資系証券会社のプロップデスクなどを除けばどこも実践しておらず、まれに海外の学者の論文に断片的に取り上げられる程度で、一般の人の目には関連する情報が触れることは皆無であった。したがってほとんどの機関投資家にもなじみのない世界であったのだ。私は来る日も来る日も説明を行ったが、日本の金融機関ではだれ一人として私の話を理解した人はいなかった。彼らにはきっと別の惑星の話のように聞こえたのだろう。

理解が得られないのは海外でも大同小異であって、ある米国西海岸の大手の保険会社のクオンツに「あなたは財務ファクターをどのように使いますか?」と聞かれたことがある。私が「そういった情報は使いません。1カ月以上の時間枠ではともかく、数分~数時間程度の時間枠では財務ファクターは有効な説明力を持たないのです」と答えると、彼は「そんなはずはないだろう。財務ファクターを用いないクオンツモデルなんてあるはずがない!」といきり立ったのだ。こうしたことが重なって私は徒労感に襲われるようになっていた。

そのころ、私はシカゴで行われたヘッジファンドカンファレンスにたまたま参加する機会があった。そのとき、以前に同じ銀行で働いていた縁でナランに自分のクオンツ手法について話をしたのである。会場だったウエスティンホテルのロビーで話し始めてすぐに、彼が私の話をきちんと把握していることに私は気づいた。ナランの反応や質問は極めて的確でモデルのリターンの出方や内在するリスクについて正しく指摘をしてきた。私はそのときに彼が私の世界をすでに知っていること驚いた。当時まだフロンティアの領域であった高頻度トレードについて、だれからも理解が得られず落ち込んでいた私にはそれは貴重な体験であった。「なんだ、アメリカにはなかなかできる人間がいるじゃないか。理解者は探せばいるものだな」と私はこのときに感じた。こうして私は前向きな気持ちを取り戻すことができた。

2010年9月

長尾慎太郎

■はじめに

クオンツトレーディング戦略は別名ブラックボックスとも呼ばれ、資本市場においては極めて重要な概念であり、センセーションを巻き起こした成功例や失敗例がよく知られているにもかかわらず、いまだ厚いベールに覆われたままだ。この不透明さを増長させているのはクオンツたち自身であり、この不透明さのために、ただでさえ多いクオンツトレーディングに対する誤解は投資家コミュニティー全域で拡大するばかりだ。 本書はこのブラックボックスを徹底解明するために書かれたものである。クオンツたちがやっていることを明らかにすることで、クオンツトレーディングを覆う謎のベールをはがし、クオンツトレーディングに興味を持つ人々にクオンツとその戦略を評価するための枠組みを提供することが本書の目的だ。

まず最初にはっきりさせておきたいのは、クオンツトレーディングにおける面白い部分の大部分は機械ではなく人間が行っているという点である。クオンツトレーディングとは、人間が徹底したリサーチに基づいて作成したトレーディング戦略をシステマティックに実行することと定義することができる。この文脈におけるシステマティックとは、規律正しく秩序立てて自動的に行うことを意味する。実行は自動化・システム化するものの、リサーチを行い、戦略が行うことを決めるのは人間であり、投資対象を選ぶのも人間であり、データを収集し、それをシステマティックに使えるようにクリーニング(編集・加工)するのもまた人間である。このようにクオンツトレーディング戦略を背後から操作する人々のことを、クオンツまたはクオンツトレーダーという。

クオンツはリサーチには科学的手法を用いる。リサーチはテクノロジー、数学、公式を駆使して行われるが、プロセスそのものは完全に人間の意思決定に依存する。設計から実行、モニタリングなど、クオンツトレーディング戦略ではほぼすべての面において人間の意思決定が介在する。日々のポートフォリオ管理が人間の意思決定によって行われるという意味では、クオンツ戦略は従来の自由裁量戦略に似ている。

両者の違いは、戦略の開発方法と実行方法にある。クオンツたちは戦略を徹底的に調べ上げることで、科学者たちが理論を検証するのと同じ方法で自らのアイデアを検証する。さらに、戦略をコンピューター化してシステマティックに実行することで、自由裁量戦略の特徴とも言える独断性を排除する。つまり、クオンツの投資プロセスからは、「市場でプレー」するうえでの障害となる人間の感情、無規律、情熱、欲、恐れによる意思決定は完全に排除されるということである。クオンツ戦略で用いられるのは、ほかの分野からの教訓を生かした理論的分析に基づくシステマティックなアプローチのみである。反復作業を規律正しく行うことにかけては、人間よりコンピューターのほうが断然優れている。こういった人間の不得意な部分はコンピューターに任せる。そして、コンピューターの不得意とする創造分野は人間が受け持つ。コンピューターは人間が指示しなければ、何ひとつやらない。実に効率的なやり方ではないか。自由裁量戦略に比べてクオンツ戦略が一貫した好ましいリスク・リワード特性でトレードできるのは、今見てきたような戦略の設計と実行方法の違いによるところが大きい。

本書で焦点を当てるのは「アルファ」指向の戦略であり、計量分析に基づく指数トレーディングなどの「ベータ」戦略ではない。アルファ戦略とは、ポートフォリオの選択とサイジングを巧みなテクニックでタイミングよく行うことでリターンを生み出す戦略のことをいう。これに対してベータ戦略とは、S&P500などの指数を模倣するか、それを若干上回る程度のリターンを目指す戦略のことをいう。計量分析に基づく指数ファンドは巨大な業界ではあるが、本書ではこれについて細かく説明するつもりはない。CDO(債務担保証券)などの新しい金融商品の開発に用いられる金融工学や、自由裁量投資の意思決定に必要となる計量分析についても多くの時間を割くつもりはない。もちろんこれらは興味深いトピックではあるが、クオンツトレーディングとはまったく異なるものだからだ。こういったトピックについてはその道の専門家に任せることにしたいと思う。

本書は3部からなる。第1部(第1章、第2章)ではクオンツトレーディングの基礎的知識について説明する。第2部(第3章~第9章)では、ブラックボックスの中身について詳しく見ていく。そして第3部(第10章~第13章)では、クオンツトレーディングの分析と、クオンツトレーダーやその戦略の評価方法について説明する。

本書はクオンツトレーディングを分かりやすく説明することを旨とするため、数式や専門用語の使用は必要な場合を除きなるべく使わず、クオンツが何をどのようにやっているのかを中心に話を進める。彼らがその戦略を用いる経済的に正当な理由とテクニックの基本原理を解明することで、クオンツトレーディングというものを読者に直観的に理解してもらうことが本書の目指すところである。本書を読み終えるころには、ブラックボックスと呼ばれているものは、実は透明で、直観的に分かりやすく、理解しやすいものであることが分かってくるはずだ。さらに、クオンツトレーディングの一般的な投資への利用方法や、クオンツトレーディング戦略とその実践者の評価方法についても解説する。したがって、本書は資本市場への参加者だけでなく、解説者にとっても有益な一冊になるだろう。クオンツたちは何をしているのか。そしてその方法と理由は? 本書で明らかにされる、いままでベールに覆われて見えなかったクオンツの実態は、計量的か自由裁量かとは無関係に、ポートフォリオマネジャー、アナリスト、トレーダーにとって、そして、金融市場に興味を持つ投資家や金融メディアにとっても、このニッチ分野を深く理解するうえでの良きガイドとなるに違いない。

リシ・K・ナラン

■第1章 クオンツトレーディングが重要なわけ

賢者は何をし、何をしないのか。それを見ることで彼らの心を読み解け――マルクス・アウレリウス『自省録』より ジョンは中規模のヘッジファンドを経営するクオンツトレーダーだ。1990年代のはじめに一流大学で数学とコンピューター科学の学士号を取得したジョンは、計量技術の腕を生かして卒業と同時にウォール街のトレーディングデスクに職を得た。ウォール街で7年間にわたって計量分析関連の仕事に携わったあと、ヘッジファンドを立ち上げた。経営と運用・管理はパートナーに一任し、自分はクオンツ戦略の開発に専念した。彼が開発したそのクオンツ戦略は、最近では1日に15億ドルを超える株式を売買し、全日数の60%、全月数の85%で利益を出すという驚異的な実績を上げるようになった。

毎日何十億ドルという株式を売買しているにもかかわらず、ジョンのヘッジファンドでは叫び声が飛び交うことはなく、電話で注文を受注することもなく、ドラマティックな雰囲気はまったくなかった。そこでトレーディングが行われていることを示すものは、その戦略の日中のパフォーマンスと取引量を映し出す大型の薄型テレビだけだった。なぜこの株を買ってあの株を売るのか、といったことについて、ジョンの口から面白い話を聞くことはできない。彼の仕事は人間の介入が必要なイベントの発生を見つけるために、何千という投資銘柄をモニタリングするだけで、そのほかの仕事はすべてその自動化トレーディング戦略がやってくれるからだ。とはいえ、戦略の健康状態と市場環境が戦略に与える影響をモニタリングする彼の目は真剣そのものだ。戦略に影響を及ぼす変化が市場に発生したら直ちに戦略を調整できるように、リサーチは継続的に行う。彼は戦略の改良に余念がない。

ジョンの向かいの席に座っているのは最近パートナーとして雇い入れたマークだ。高頻度トレーディングのリサーチが彼の仕事だ。マークとジョンが今取り組んでいるこの高頻度戦略は、10日のうち6日しか利益の出なかった最初の戦略とは違って、もっと野心的な計画――もっと小さな機会を見つけ出して、毎日利益が出るようにする――を実行するための戦略だ。マークが最初に開発した高頻度トレーディング戦略はすでに全時間帯のおよそ95%で利益を上げている。しかし彼らの視野の先にはもっと高い目標がある。世の中には、毎日利益を出すのはもちろんのこと、毎時、いや毎分で利益を出すトレーディング戦略で大成功している会社もある。彼らが目指しているのはこういった会社だ。高頻度戦略は瞬間的な小さな機会を利用するため、巨額投資には向かない。しかし投資の規模はともかくとして、高頻度戦略が魅力的な戦略であることは間違いない。ジョンとマークはこの戦略で年200%以上のリターンを目指している。

ジョンとマークの会社のように、静かに、しかし長期にわたって高い実績を上げている比較的小規模のクオンツショップはたくさんある。なかでも、バージニア州シャーロッツビルのクオンティタティブ・インベストメント・マネジメント社は、2002年~2008年の年間リターンが平均で20%を上回るという、自由裁量マネジャーたちがうらやむ実績を誇る(”Hot Models Rev Up Returns,” M. Corey Goldman, HFMWeek.com, April 17, 2007; “Goldman Sachs, AQR Hedge Funds Fell 6% in November[Update 3],” Jonny Strasburg and Katherine Burton, Bloomberg.com, December 7, 2007)。

この対極にあるのが、投資家たちによく知られたクオンツ投資の巨人たちだ。大手クオンツトレーディング会社のなかでも最も高い成功を収めているのが、この業界の雄として知られるルネッサンス・テクノロジーズ社だ。1990年以降の平均年間リターンが極めてローリスクで35%(高額な手数料控除後)というのは驚異的な数字だ。2008年、多くのヘッジファンドが苦闘する中、ルネッサンスは最大のメダリオンファンドでおよそ80%のリターンを上げた(”Renaissance Waives Fees on Fund That Gave Up 12%,” Gregory Zuckerman, Jenny Strasburg, and Peter Lattman, Wall Street Journal Online, January 5, 2009)。私はこのファンドをずっと追跡してきた。激しい競争にさらされればモデルが機能しなくなる確率も上がるわけだが、このファンドだけは実績が年々上がっている。

しかし、すべてのクオンツが成功するわけではない。およそ10年に1回の割合で、クオンツたちの失敗により市場が大波乱に陥れられることがある。これまでの最悪のケースは言うまでもなく、(連邦準備銀行とウォール街の銀行グループを除き)金融界全体をひざまづかせたLTCM(ロング・ターム・キャピタル・マネジメント)の破綻だ。設立から4年間は手数料控除後のリターンとして平均30%を誇ったファンドが、1998年8月から10月にかけて勃発した経済危機でほぼすべての資産を失った。世界市場は何とか生き延びたが、LTCMは不運にも破綻した。これによって、多くの投資家はクオンツトレーダーに懐疑心を抱くようになった(LTCMの破綻がクオンツトレーディングそのものの失敗によるものなのか、人間によるリスク管理の失敗によるものなのかは議論の残るところ。そもそもLTCM自体、クオンツトレーディング会社だったのかどうかも疑問)。

クオンツたちはLTCMの破綻によってこっぴどく叩かれただけでなく、1987年の株価大暴落(これは不当だと思うが)や、2007年の大手クオンツのポジションの一斉解消(これは正当。サブプライムが発端となって追い証が要求されると、大手クオンツは資産の強制売却に追い込まれた)も彼らのせいにされてしまった。2007年8月のクオンツ危機は、小規模クオンツショップに大きな打撃を与えただけでなく、大手の何社かも被害を被った。例えば、大部分をクオンツで運用するゴールドマンサックスのグローバルアルファは、2006年に6%の損失を発表したあと、2007年には推定40%のドローダウンを被った(”Goldman Sachs Paydays Suffer on Lost Leverage with Fed Scrutiny,” Lisa Kassenaar and Christine Harper, Bloomberg.com, October 21, 2008)。2007年8月の1週間のうちのわずか数日間で10%から40%の損失を出すクオンツトレーダーが続出した。ただし、彼らの一部は8月末までには回復した。

こうしたセンセーショナルな成功や失敗はともかくとして、クオンツたちが毎日トレーディング市場に大きな影響を及ぼしているのは確かである。米国の株式市場を見てみると、全トレーディングのかなりの比率をアルゴリズムトレーディング(コンピューターソフトを使って、電子化市場における売買注文を執行・管理すること)が占めており、その比率は急増している。これはクオンツ戦略の拡大を示すひとつの証拠である。注文の自動化執行技術はクオンツ戦略だけの専売特許ではない。指数ファンドや自由裁量マクロトレーダーなど、執行を必要とするいかなるトレードも執行アルゴリズムを使って執行することができる。しかし、アルゴリズムトレーディングの大部分がクオンツたちに占められているのが実状であり、アルゴリズムトレーディングエンジンを発明し、初めて取り入れたのもクオンツたちである。わずか5人のそうしたクオンツトレーダーが米国だけで1日に合計でおよそ10億株を売買しているのである。こうしたクオンツトレーダーたちのだれ一人として一般投資家たちに知られていないのは驚くべきことだ。資本市場の調査会社TABBグループによれば、2008年の買いサイドの注文のおよそ58%はアルゴリズムトレーディングによるものだった。しかも、この数字は2005年以降、毎年、複利成長率37%で上昇し続けているという。さらに、アイト・グループが2009年初期に行った調査によれば、米国における株式売買の60%以上が短期クオンツトレーダーによるものである(”New World Order : The High Frequency Trading Community and Its Impact on Market Structure,” Sang Lee, The Aite Group, February 2009)。これは米国外の市場でも同じである。2008年の第1四半期におけるEuropean Xetra電子発注システムによる取引量の45%がブラックボックストレーディングによるもので、これは前年比で36%の上昇である(”Black Box Trading Has Huge Potential–D. Boerse,” Peter Starck, Reuters.com, June 13, 2008)。

クオンツたちによる売買が大きな比率を占めるのは株式だけにとどまらない。CTA(商品投資顧問業者)の牙城である先物市場や外為市場でもクオンツたちの占める比率は高い。CTAとその業績データに関する最も包括的な商用データベースを持つバークレー・グループの推定によれば、CTAの運用資産の85%以上がクオンツトレーディング会社の管理下にある。大規模のCTA(およびヘッジファンド)の多くはその運用資産額や業績統計をいかなるデータベースに対しても報告しないが、これらの会社の大部分はクオンツであり、その比率は75%を超えると見られる。2008年の第3四半期末現在、バークレーに報告した会社だけで、クオンツによる先物マネー運用額は2270億ドルだった。

ヘッジファンドのクオンツ運用がかなりの比率に上るのは明らかだ。ヘッジファンドはプライベートな投資プールで、投資事情に明るい富裕層か機関投資家のみを顧客対象とする。ヘッジファンドは実質的にいかなる投資権限をも追求することが可能で、利益の一部を保持することができる。しかし、ヘッジファンドはクオンツトレーディングが普及している分野のひとつにすぎない。各種銀行のプロップ(自己勘定)トレーディングデスク、小規模のプロップトレーディング会社、運用の一部にクオンツトレーディングを採用する多戦略ヘッジファンドマネジャーたちも、クオンツトレーディング人口の増加に貢献している。

クオンツトレーディング人口の大きさと、成功や失敗の規模を考えると、クオンツたちが経済メディアのヘッドラインを飾るのもなんら不思議はない。クオンツに関するニュースは否定的なものが多いが、いつもそうとは限らない。安定したリターン(これはクオンツがプロセスを規律正しく実行することの証拠)が賞賛されたクオンツファンドは多く、成功するクオンツ戦略の存在は、それがどういったスタイルであるにせよ、市場の改善につながるため、すべての投資家にとって良いことだと言う専門家もいる。例えば、フランクフルト証券取引所を運営するドイチェ・ボルサ会長のレト・フランシオーニはある講演で、アルゴリズムトレーディングは「流動性を高めるため、すべての市場参加者に恩恵をもたらす」と述べ、アルゴトレーディングと流動性との因果関係を示す最近の学術研究を紹介した(”Does Algorithmic Trading Improve Liquidity?” Terry Hendershott, Charles M. Jones, and Albert J. Menkveld, April 26, 2008)。これはほぼ事実と思って間違いないだろう。クオンツトレーダーはコストと効率を上げるために、執行アルゴリズム(アルゴリズムトレーディングと呼ばれるのはこのため)を使って注文を細かく分割するのが一般的だ。前にも述べたように、これらのアルゴリズムを最初に開発したのはクオンツファンドだが、その後は投資コミュニティー全域に普及した。彼らが注文を細かく分割することで、考え方やニーズの異なるほかの投資家たちの執行もスムーズに行われる。

ほかのトレーダーたちのニーズによってある証券の需給バランスが一時的にくずれたとき、流動性を提供してほかの市場参加者たちのために市場をより効率的にしてくれるのがクオンツたちだ。この需給バランスのくずれを、「効率的市場」という経済概念にちなんで「非効率」という。真の非効率(例えば、指数価格がその指数の構成銘柄の加重バスケットと異なるような場合)は、滅多にない無リスク利益を得られる瞬間的な機会を意味する。しかし、無リスク利益(つまり、裁定)は、クオンツが市場の効率性を改善させるのに用いる唯一の方法ではなく、主たる方法でもない。クオンツといえども市場の非効率を絶対確実に取り除く(そして、それによって利益を得る)のは不可能だ。これは確率的なものであり、したがってリスクも伴う。

この典型例が統計的裁定(スタットアーブ)と呼ばれる戦略で、スタットアーブの代表がペアトレードである。同じ業界の、時価総額もビジネスモデルも財政状態も似たような2つの銘柄を考えてみよう。どういうわけだが、銘柄Aは大手指数ファンドの多くが追跡する主要市場指数に組み込まれているが、銘柄Bはどの主要指数にも組み込まれていない。したがって、銘柄Aは、銘柄Aを組み込んだ指数に追従するために銘柄Aを購入せざるを得ない指数ファンドからの需要が増大するという理由だけで、銘柄Bを大幅にアウトパフォームする。そしてその結果として、銘柄AのPER(株価収益率)は銘柄Bのそれを上回る。これも一種の非効率である。変わったのはこれらの銘柄の普通株に対する需給関係だけであり、ファンダメンタルズは何一つ変わってはいない。ここで登場するのがスタットアービトラージャーだ。彼らは銘柄Aを売って、銘柄Bを売る。これによってファンダメンタルズが似通ったこれら2つの銘柄間のダイバージェンスは縮小し、市場の価格形成の効率は高まる。

市場の非効率を取り除くことで利益を得ようとするプレーヤーはクオンツたちだけではない。アルファ指向のトレーダーであればいかなるトレーダーも、利益源として同じような不均衡を探している。もちろん2007年8月のように、クオンツが市場の効率性を低下させるときもあるが、特に流動性が低く無視されがちな小型銘柄に流動性を与え、すべての市場参加者に対して効率的な価格発見の手助けをするのはスタットアーブたちである。

クオンツの市場へのアプローチから私たちは何を学ぶことができるだろうか。彼らから学ぶことができる教訓はこれから述べる3点である。これらの教訓は、いかなる投資マネジャーにも役立つものだ。

深く思考することの便益

伝説のクオンツファンド、ルネッサンス・テクノロジーズの創設者であるジェームズ・サイモンズによれば、クオンツが投資プロセスにおいて最も優れている点のひとつは、問題解決にシステマティックなアプローチを用いることである。「科学者がゲームにおいて優位に立てるのは、数学やコンピューターの優れたスキルを持っていることもひとつの理由だが、それ以上に重要なのは、彼らが科学的思考能力を持っていることだ」とサイモンズは言う(http://www.turtletrader.com/trader-simons.html)。

クオンツから学ぶことが有益である理由その1は、クオンツは非クオンツが当たり前と考えるような戦略のさまざまな側面について掘り下げて考えることを強いられるという点だ。コンピューターはパワフルなツールではあるが、正確な指示がなければ何一つ達成することはできない。したがって、コンピューターに「ブラックボックス・トレーディング戦略」を実行させるためには、開発者側で相当量の努力が必要になる。コンピューターに「安い株を見つけろ」と言っても、コンピューターは何もしてくれない。まず「見つける」とは何か、「安い」とは何か、「株」とは何かを定義する必要がある。例えば、「見つける」は、株式情報のデータベースを検索し、セクター別に株式をランク付けすることと定義する。「安い」は、まず安さを測る尺度を決め、その尺度にPERを使ったとすると、どの程度のPERを安いとするのかを決める。10を安いとすることもできれば、そのセクターの下位10%に含まれるPERを安いとすることもできる。「株」はそのモデルの投資対象であり、米国株、世界中の株、欧州の大型株など、自分がトレードしたいグループを定義すればよい。

このようにあらゆることを定義するには、自分の戦略はどんな戦略なのか、どう実行するのかなど、多くのことを深く考えなければならない。前の例では、株式は必ずしもセクター別にランク付けする必要はない。産業別、別のグループ別、あるいは市場全体でランク付けしてもよいわけである。重要なのは、クオンツたちにこうした意思決定を意識的に行うように仕向けたものは、コンピューターがこういった作業を自らやることはないという事実であることを認識することである。

これから得られる便益は言うまでもないだろう。戦略について深く考えることは良いことだ。投資戦略の概念化、定義づけ、実行といった具合に、問題を細分化してひとつずつ解決していくといった細かくて厳密な作業は、クオンツにとっても自由裁量トレーダーにとっても有益なことである。こうした便益は、投資やトレーディングを成功に導くうえでの鍵を握る徹底さから生まれるものだ。これに対して、すべてとは言わないまでも、大部分の自由裁量トレーダーは戦略の具体化や実行を厳密に行うことを強いられないため、意思決定の多くを場当たり的に行っているように思える。私は自由裁量トレーダーたちとはこれまで何度も話をしたことがある。ポジションのサイズをどうやって決めているのかと聞いたところ、「妥当だと思える」いろいろな方法で決めているのだと答えた。自由裁量的なスタイルを批判する気はまったくない。私が言いたいのは、戦略については大局的にとらえると同時に、細部にわたって厳密で深く思考するのがよい、ということである。これを教えてくれるのがクオンツなのである。

リスクの測定と間違った測定

本章で以前述べたように、LTCMの盛衰から得られる教訓は、リスクの間違った測定がどれほど危険かということである。クオンツたちは性格的にリスクエクスポージャを含め、あらゆるものを測定する傾向がある。これにはプラス面とマイナス面がある。プラス面は、リスクテイキングが意識的に行われる点である。一般に、よく練られたクオンツ戦略ではリスクテイキングは意識的に行われることが奨励される。規律正しいクオンツは、偶発的に発生するリスクをそのまま受け入れるのではなく、自分のエッジを見極め、そのエッジの所在する分野におけるリスクテイキングに重点的に取り組む。こうしたリスクを根絶するためには、クオンツはまずこれらのリスクがどういったリスクなのかを調査し、その測定方法を考えなければならない。例えば、株式のクオンツトレーダーのほとんどは、市場そのものの方向性を見極める十分な能力がないことを認識しているため、その市場へのエクスポージャ(通常は、ネットエクスポージャまたはベータエクスポージャで測定)を測定し、ロングポートフォリオとショートポートフォリオのバランスを取ることでこのエクスポージャを小さくしようとする。一方、リスクを測定しそれを計量的に管理しようとするとき、精度が間違っていたり、測定誤差があったり、間違った仮定を設ければ問題が発生する。

これまで述べてきた大きな失敗、そしてまだ述べていない失敗の大部分は、間違ったリスク測定テクニックに依存しすぎることで発生する。例えばLTCMの場合、過去のデータからは、起こり得るシナリオ、起こりえないシナリオ、そしていまだかつて起こったことのないシナリオが考えられた。当時、ほとんどの市場参加者は、核兵器と原材料の巨大な供給源であるロシアが財政破綻するなど想像すらしなかった。こんなことはいまだかつて起こったことがなかったからだ。しかし、1998年の夏、ロシアが短期国債の債務不履行を宣言したことで、世界中の市場は狂乱状態に陥り、リスクのいかなる測定も無意味と化した。1998年8月、リスクの定量測定への過度の依存によって金融市場はあわや崩壊の危機に瀕した。しかし、合衆国政府の指揮の下、ウォール街の銀行大手の大部分の合意を得て救済措置が取られたため、資本市場と経済全体は崩壊とは別の経路をたどった。

2007年と2008年に市場で拡大し始めた信用崩壊もまた防ぐことができた可能性は高い。銀行の依存する信用リスクモデルはリスクを正しくとらえることのできないものだった。ほとんどの場合はわざとそうしたようにも思える。なぜなら、そうすることで巨大な短期利益を貪欲に追求することができたからだ(これは当然ながら彼ら自身のボーナスになる)。リスクを測定する側が正しい判断をしていれば、こうしたリスクの誤測定は防ぐことができただろうし、少なくともその結果発生する問題を緩和することはできたはずである。2005年にニューオーリンズの町を崩壊させたハリケーンカトリーナを正しく予測できなかったからといって気象予報モデルを非難することができないのと同じように、計量的リスクモデルも、それを作成して用いた人々の失敗を、モデルのせいにするのはお門違いだ。トレーダーが市場から利益を得るためにはリスクに対する正しい理解と測定が不可欠だ。重要なのは、間違った測定によって間違った行動に駆り立てられないようにすることなのである。

規律正しい実行

クオンツから学べることのなかで最も重要なことは、戦略を実行するときに自己規律に従うということだろう。経済的に意味があり、うまく「機能」すると思われる戦略を設計・検証するとき、正しく運営されているクオンツショップでは、人間による不必要な干渉を一切介入させずにモデルを実行する。スポーツから科学に至るまで、私たちの日常生活の中で、過去から補間、推論、仮定、創造、学習する人間の能力が有効に働くのは計画段階においてのみである。しかし、作成した計画を実行するのも重要で、そのときに人間に欠けているものが自己規律であり、計画を台無しにする最大の要因が自己規律の欠如なのである。

成功するトレーダーたちは古くからある格言「損切りは早く、利食いは遅く」に従ってトレードする。ところが、自由裁量トレーダーは、利食いは早いが損切りは遅い。これは行動的バイアスのひとつとして知られる損失先送り効果(”The Disposition to Sell Winners Too Early and Ride Losers Too Long : Theory and Evidence,” Hersh Shefrin and Meir Statman, The Journal of Finance, Volume XL, No.3, July 1985)である。しかし、コンピューターはこのバイアスを持たない。したがって、前述の格言に従うトレーダーは、自分が毎回忠実に従うものとしてトレーディングシステムをプログラミングするわけである。これは、システマティックトレーダーが自由裁量トレーダーより優れているからではなく、システマティックトレーダーはプレッシャーのないときにこの「合理的な」意思決定をしておくことで、ほとんどの人が規律に従ってトレードできないような難しい状況においても規律に従い続けることができるからなのである。規律については、自由裁量的投資家が規律重視のクオンツから学べることは多いはずだ。

まとめ

今や投資人口のかなりの部分を占めるようになったクオンツトレーダーの活動スタイルは実に多様だ。彼らは大規模なトレーディングショップにも小規模なトレーディングショップにも存在し、扱う資産クラスも多様で、トレードする市場もグローバルだ。クオンツトレーディングでは成功も失敗も規模が大きい。つまり、好奇心旺盛な投資家は彼らから多くのことを学ぶことができるということだ。クオンツトレーディング戦略を正しくプログラミングして実行するには徹底さと厳密さを必要とする。こうした徹底さと厳密さはどのトレーダーでも身につけることができる。そのためにはリスクとさまざまな市場力学へのエクスポージャを測定するというクオンツの性質を持つことが重要になる。ただし、リスクの測定には間違いが入り込みやすいため、十分な注意が必要だ。クオンツトレーディングの最大の特徴は、規律正しく一貫性をもって実行することであり、意思決定者にとって彼らのこの性質から学ぶべきことは少なくない。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。