システムトレードの基本と原則 | FX/CFD初級者向け書籍

お勧めポイント

サンプルを見る

システムトレードの基本と原則

トレーディングで勝者と敗者を分けるもの

トレード初心者の方に特にお勧めの書籍

この書籍は題名に「システムトレード」という言葉が入っているため、自動売買に関する本と勘違いしてしまいそうですが、決して自動売買に関するものではありません。

トレード初心者の方が陥りがちな失敗パターンに注目し、自分なりのトレードスタイルを確立することを目指した書籍です。

この書籍では「ここでエントリーすべき」や「ここで決済すべき」といった売買手法を紹介している本ではありません。

トレーディングに必要な3本の柱である売買ルール、資金管理、心理についての解説が中心となりますが、初心者トレーダーが軽視しがちな資金管理についてページ数を多く割き、詳しく解説しています。

資金管理については一番大事といっても過言ではないものの、資金管理に関して詳しく書かれている書籍は少なく貴重な一冊になります。

負けトレーダーの特徴!?

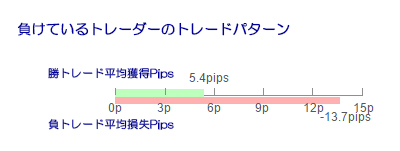

OANDAのお客様のトレードの統計を見ていると、負けているトレーダーに共通している部分が一つ挙げられます。

それは損益比率の悪さです。

次の図はOANDAラボの「TopTrader100」の損益比率を示した部分ですが、負けているトレーダーは平均の勝ちトレードの獲得Pipsに比べ、損失Pipsが大きい場合が多いです。

つまり、1回ごとのトレードの勝率に執着してしまうために、損切りが遅れ1回の損失が大きくなってしまい結局のところ資産を減らしてしまっているケースが多いことを示しています。1回の勝ちトレードの利益が少ないということにも勝率への執着が表れていると思います。

この書籍を読むと、トレードの利益は勝率だけではなく、損益比率も重要であり、負けトレードもトレード計画のなかの一部ということを理解できるようになり、個々のトレードでの勝ちへの執着が薄まり損切りを行うことが容易になります。

この書籍で紹介されているように、自己の売買ルールを作り、検証を行うことは少し面倒な作業かもしれませんが、これを行うことで自分の行おうとしているトレード計画の期待利益が見えてくるはずです。

期待利益の少ないルールで売買を続けても負のスパイラルから抜け出すことは出来ません。

しっかりとしたトレード計画を立てることで勝率への執着が減り、精神的にも楽にトレードを行うことができるようになるはずです。

その他、この書籍ではトレードを始めたばかりのトレーダーが陥り易い間違い(1年目によくする間違い)、少し慣れてきたトレーダーが犯しがちな間違い(2年目によくする間違い)、ベテラントレーダーも陥りやすい間違い(3年目によくする間違い)と3段階の間違いについて考察しています。

勝者と敗者の違いを理論的に考えトレードプランを考えることで負けないトレーダーになることを目指します。

資金管理の重要性

1回のトレードでとれるリスクを考え、適切なポジション量でのトレードを行うことで破産確率は大幅に減らすことが可能です。

資金管理さえしっかりと行っておけば、仮に売買手法が悪く負けが続いたとしても資金の大半を残すことができるようになり、手法を改良することで資産を回復できる可能性が大幅にアップします。

結論として資金管理をしっかりと行いこの書籍で紹介されているような「負けるのが上手いトレーダー」になれば、マーケットの勝者への距離を縮めることができます。

極論を言えば、相場は上がるか下がるかの2択です。確率は2分の1です。資金管理に重点を置きリスクをコントロールすることができれば、あとはテクニカル分析などを併せ優位性のある売買ポイントを探すだけで勝てるトレーダーになることが出来ます。

システムトレードの基本と原則

トレーディングで勝者と敗者を分けるもの

■目次

監修者まえがき

謝辞

序文

まえがき

はじめに

第1章 現実と向き合う

なぜトレーダーの90%は負けるのか

1年目によくする間違い

2年目によくする間違い

3年目によくする間違い

10%の勝ち組に入るには

まとめ

第2章 トレーディングの手順

トレーディングの手順

第3章 原則1――準備

最大の逆境

感情のコントロール

負けゲーム

相場のランダムな動き

最もうまく負ける人が勝つ

リスク管理

トレーディングパートナー

資金の限度

まとめ

第4章 原則2――自己啓発

破産リスクを避ける

トレーディングの聖杯を受け入れる

期待値

機会

単純さを追求する

ほとんどの人が恐れるところを進む

検証

まとめ

第5章 原則3――トレーディングスタイルを作る

トレーディングの種類

トレーディングの時間枠

自分のトレーディングスタイルを選ぶ

長期のトレンドトレーディング

短期のスイングトレード

長期のトレンドトレーディングと短期のスイング

トレード

まとめ

第6章 原則4――トレードを行う市場を選ぶ

取引関連リスクをうまく管理する条件

良いトレーディングの条件

まとめ

第7章 原則5――3本の柱

資金管理

売買ルール

心理

第8章 資金管理

マーチンゲール法による資金管理

逆マーチンゲール法による資金管理

カギとなる考え方

資金管理の由来

逆マーチンゲール法による資金管理の諸戦略 資金管理なしにフォレックストレーダーで1枚のトレードをする

フォレックストレーダーで固定リスク額による資金管理を用いる

フォレックストレーダーで固定資金による資金管理を用いる

フォレックストレーダーで固定比率による資金管理を用いる

1800万ドルの利益を求めるか150万ドルの利益を求めるか、それが問題だ

フォレックストレーダーで固定ユニット数による資金管理を用いる

フォレックストレーダーでウィリアムズの固定リスク率による資金管理を用いる

フォレックストレーダーで定率による資金管理を用いる

フォレックストレーダーで固定ボラティリティによる資金管理を用いる

どの資金管理戦略を選ぶべきか

エクイティモメンタムを使う

まとめ

第9章 売買ルール

裁量トレードかメカニカルトレードか

売買ルールを作る

トレンドトレーディング

すべての指標が悪いわけではない

だが、マーケットは変わらないのか?

複数の売買ルール

勝てる方法の基本的な特質

勝てる方法の例――タートル流のトレーディング戦略

客観的なトレンドツールの一例

フィボナッチ――事実か虚構か

プラシーボトレーダー

まとめ

第10章 心理

大多数の見方

希望をコントロールする

強欲をコントロールする

恐怖をコントロールする

苦痛をコントロールする

最大の逆境

まとめ

第11章 原則6――トレーディングを始める

まとめると

トレーディング――発注

まとめ

第12章 一言アドバイス

バランスをとる

マーケットの魔術師たち

レイ・バロス

マーク・D・クック

多様なトレーダーグループ

マイケル・クック

ケビン・デイビー

トム・デマーク

リー・ゲッテス

ダリル・ガッピー

リチャード・メルキ

ジェフ・モーガン

グレゴリー・L・モリス

ニック・ラッジ

ブライアン・シャート

アンドレア・アンガー

ラリー・ウィリアムズ

ダール・ウォン

多くのアドバイス

第13章 最後に

付録A 破産確率のシミュレーター

付録B 破産確率のシミュレーター

付録C 破産確率のシミュレーション

ページのトップへ

■監修者まえがき

本テキストは再校時のものです。

本書はブレント・ペンフォールドによる“The Universal Principles of Successful Trading”の邦訳である。ここには「こうすれば儲かる」といったたぐいの話は一切書かれていない。代わりに解説してあるのは、マーケットのことや資金運用のことを何も知らない投資家が、思わぬ落とし穴にはまることなく必要な技術を身につけるための手順である。本書はこれからトレードや投資を行おうとする人向けの教科書なのである。

私はこれまでさまざまな相場書を読んできたが、本書以上に優れた初心者向けの相場教科書を知らない。もちろんこれまでにも、初心者向けの入門書はたくさん出版されてきた。だが、それらは特定のマーケットや運用手法に特化したものであったり、あるいは入門書とうたってはいるけれども実際には読者にかなりの高いレベルの経験や知識を要求するものであった。

いや、本当のことを言えば、巷にあるトレード本のかなりの割合は、書き手の自己顕示欲を満たすための自慢話や勘違いによる出鱈目を書きなぐったもの、あるいは単なる商品の宣伝手段であることが多い。だから、ときどき聞かれる「相場書なんていくら読んでも無駄だ」という主張は、実は半分は正しいのである。 トレードや投資の技術や知識は、本を読んだり、人からは話を聞くだけではまったく不十分であって、実際に自分の手でポジションを取り、それを動かしながら学んでいくしかない。だから、私たちは理論だけを振りかざしたり、机上のシミュレーションだけでマーケットを攻略できるかのような考えをきつく戒めるのである。だが、現実には少なからぬ人はむしろ逆に座学を軽視して、何も知らないままにいきなり無謀な実践を始めるようにも見える。考えてみれば、これまでは初心者向けの適切な教科書がなかったのだから、これもある意味では仕方のないことであった。

しかし、そうした状況も昨日までのことである。なぜなら、上に書いたように画期的な教科書である本書が翻訳され、日本の個人投資家にも簡単に手に入るようになったからだ。本書の良さは読んでいただければすぐに分かると思うが、初心者が犯しやすい間違いや、誤謬をすべて取り上げて注意を促し、正しい道筋をたどることを可能にしている。私が最初に本書を読んだときの感想は、「こんなに本当のことを書いてよいのか?」というものだった。一般に、たとえ事実であっても多くの人の先入観に反することや、重要なことでもあまり面白くはないことは、ほとんどの書籍には書かれていないし、あえてそれを言う人もいない。著者はよく勇気と信念をもって本書を著したものだと私は感心している。

翻訳に当たっては以下の方々に心から感謝の意を表したい。翻訳者の山口雅裕氏は丁寧な翻訳を実現してくださった。そして阿部達郎氏にはいつもながら丁寧な編集・校正を行っていただいた。また本書が発行される機会を得たのはパンローリング社社長の後藤康徳氏のおかげである。

2011年6月

長尾慎太郎

■序文

普通、トレーディングではだれでも負ける。

文字どおり、だれでもだ。

FX取引であれ、株式、商品、オプション、ワラント、先物あるいは差金決済取引であれ、だれでも負ける。実際に勝っているえり抜きトレーダーでさえ、取引の多くで負けている。百パーセント確実というものはない。

そして、活発なトレーディングについて考えさせられる真実がここにある。長期的に見て一貫して利益を出しているのは、活発に取引を行う人の10%に満たない(おそらくそれよりもずっと少ない)のだ。トレーディングに関する大げさな宣伝を思い浮かべたあなたは、このことに驚くかもしれない。

魅力を感じていたのに、長期にわたって一貫して利益を出しているトレーダーが極めて限られているという事実にはがっくりさせられる。しかも、これは活発な取引を行うすべての人に当てはまる。どの市場や時間枠、銘柄を選んでトレードを行うかは関係ないのだ。極めて少数のトレーダーしか、長期的に一貫して利益を出していない。

ディナーパーティーの会話で、ほかの人が相場で大儲けしたと語るのを座って聞きながら、うらやましく思ったことがあるだろう。だがそんなものは無視してよい。彼らがトレーディングで勝ったと繰り返す誇らしげな声は無視すればよい。こうしたマーケットの戦士たちは、トレーディングの王者であるよりも、トレーディングの愚か者であることのほうが多いのだ。彼らは事実の半面しか語らない。彼らは話をゆがめる達人だ。大失敗は語らずに、勝ったことだけを繰り返す中身のない人々だ。自分の不運については明らかにしない。彼らは自分の愚かな行為については思い出さないのだ。彼らは大損について話さない。だが賭けてもよいが、彼らのほとんどは大損をしている。なぜなら、だれでも大損することがあるからだ。彼らは無視すべき人々だ。 これは残念な話だ。

しかし、良い話もある。実際に勝っているえり抜きトレーダーが、必ずしもトレーディングの秘密を知っているわけではないということだ。たしかに、非常に面白いセットアップや仕掛け、損切りの逆指値、手仕舞いの技術を持っているトレーダーもいるだろう。しかし、驚くほど単純な方法を使うえり抜きトレーダーもいる。極めて単純な方法だ。だが、えり抜きトレーダーが使う個々のトレーディング技術がどういうものであれ、彼らが全体的に見て成功している理由はトレーディングの普遍的な原則に従っているからだ。一貫して利益を出す、10%の数少ない勝ち組トレーダーに当てはまる原則だ。これらの原則は勝者に共通するものだ。それらが数少ない勝者と大多数の敗者との違いだ。

彼らの利益はひとつの魔法の指標や秘密のトレーディング技術によってもたらされているわけではない。彼らが利益を出せるのは取引対象に選んだ市場のせいでも、監視する時間枠のせいでもない。また、選んだ銘柄のせいでもない。彼らの成功はトレーディングで成功するための普遍的な原則そのもののせいだ。大部分の負け組トレーダーが知らない原則のせいだ。

あなたが一貫して利益を出せるトレーダーに真剣になりたいと思うなら、一貫して利益を出しているすべてのトレーダーが理解して従っている普遍的な原則を学び、理解し、受け入れ、実行する必要がある。それらを無視すれば、あなたのトレーディングは確実に終わりを迎える。

あなたが何をどのようにトレードするかに関係なく、一貫して利益を出すためにはトレーディングの基本原則をしっかり守る必要がある。マーケットはマーケットであり、チャートはチャートだということを思い出さなければならない。だから、あなたがどの市場を選ぶか、どの時間枠に従うか、あるいはどの証券をトレードするかにかかわりなく、利益が出るトレーディングでまず必要なことは、良いトレーディングの手順を採用してそれに従うことだ。どの市場を監視し、どの銘柄をトレードすべきかということは、良いトレーディング手順を採用してそれに従うことに比べれば、大して重要ではない。つまるところ、それがトレーディングで成功する普遍的な原則だ。

それで、トレーディングで成功したいのなら、大多数の負け組と成功した勝ち組との違いは個々の仕掛けや手仕舞いの技術ではなく、彼らが普遍的な原則を用いているからだという単純な事実を理解し、受け入れる必要がある。

負けるトレーダーはこれを知らない。普遍的な原則を知らないのだ。彼らはまったく無知のままトレードを行って、負け続ける。まったくリスクのない、百パーセント確実な仕掛けのテクニックを探すことに集中し続ける。彼らはトレーディングで必ず守るべきカギとなる原則があることを知らない。

私の考えでは、通貨をトレードしようと、証券、金利、エネルギー、貴金属、穀物あるいは畜産をトレードしようと、トレーディングで成功する普遍的な原則はあなたの成功に不可欠だ。そしてこれは、デイトレーダーか、短期、中期、あるいはさらに長期のポジショントレーダーかには関係なく、すべてのトレーダーに当てはまる。トレーディングで成功する普遍的な原則は、あなたの成功に欠かせないのだ。それらから逃れることはできない。オプション、CFD(差金決済取引)、先物、株式、通貨、ワラントのどのトレードを行おうと、トレーディングで成功する普遍的な原則はあなたの成功に不可欠だ。このことはどれほど強調しても、し足りない。さらに、伝統的なテクニカル分析に基づこうが、ファンダメンタル分析、エリオット波動、W・D・ギャン、ローソク足、フィボナッチ、指標、メカニカルシステム、季節性、幾何学的パターン、パターン認識、あるいは占星術に基づこうが、トレーディングで成功する普遍的な原則はあなたの成功に必ず必要だ。

要するにトレードを行うなら、どこで、どういう方法で、なぜ行うかにかかわらず、トレーディングの普遍的な原則は成功に欠かせないのだ。それらを無視すれば真実を無視することになる。それらを無視するということは、トレーディング口座の損失を無視することと同じなのだ。

私の考えでは、トレーディングには普遍的な真実はひとつしかない。そして、それはこうだ。あなたがトレーディングの基本原則をきちんと実行できれば、利益はついてくるだろう。ついてこなければならない。以上。これだけだ。だがトレーディングの普遍的な基本原則を無視すれば、あなたは負け続ける。以上だ。交渉の余地も議論の余地もない。「でも」も、「もしも」もない。あなたは負け続ける。それだけだ。

そんな風に一貫して惨めに負けるのはやめにしたくないだろうか? トレーダーが実際に一貫して利益を出せるようにする方法を学びたくはないだろうか? 一貫して信頼できるやり方で、利益を出し始めたくはないだろうか? うまくいかないトレーディング方法をあれこれ試すのはやめにして、実際にトレーディング方法をしっかりと信頼できるようにすることを学びたくはないだろうか? そうであれば、この本はあなた向きだ。

あなたがトレーディングでお金を稼ぎたいのなら、その方法を教えよう。基本に戻ってトレーディングで成功する普遍的な原則を。

しかし、初めに幾つか警告しておきたい。あなたが新しい仕掛けか損切りの逆指値、あるいは手仕舞いのテクニックを探しているのなら、この本はあなた向きではない。新しいテクニックを見つけて市場構造を分析しようと考えているなら、この本はふさわしくない。また、簡単に儲けられる方法を探そうとしているのなら、この本は向いていないし、私にあなたの手助けはできない。トレーディングや普遍的な原則は知ってしまえば比較的単純ではあるが、簡単というわけではない。一貫して長期的に利益を出せる、トレーディングへの簡単な近道などない。

あなたがトレーディングで確実性を求めているのなら、この本はあなた向きではないし、私はあなたを助けられない。マーケットに確実なことはないし、トレーディングにも確実なことはない。そこにあるのは、あらゆる可能性だけだ。あなたが信頼できる関係や安心できる職といった、確実性の高い環境でしかうまくやれない人なら、トレーディングはあなた向きではない。

あなたが間違っていることをめったに認めないインテリなら、トレーディングはあなた向きではない。なぜならマーケットとは、いつでも見くびられ、間違いを犯しがちなところだからだ。インテリは正解を知らないことや、コントロールできないこと、間違っていると繰り返し証明されることに苦痛を感じる。

しかし、あなたに努力をする用意があれば、トレーディングは無限の可能性を提供できる。今日では、トレーディングは限りなく平等だ。だれでも平等に競争できる。参加することに障害はない。現在では、機関投資家も個人トレーダーに勝る競争上の優位性をもはや持っていない。彼らも限りなく愚かになり得る。マーケットで何がうまくいくかについては、機関投資家も個人トレーダーに劣らず無知で手掛かりを持たないこともある。また彼らの成功にも限度がある。個人トレーダーが機関投資家のなかで最も優れたトレーダーに匹敵するかそれ以上の利益を成し遂げることもあるからだ。今日のトレーディングには、公平な競争の場がどこにでもある。

あなたが忍耐強く、努力をする用意があり、聞く耳を持っているのなら、普遍的な原則によってあなたのトレーディングは変わると私は信じる。だが、それはあなた次第だ。ほかのだれでもなく、あなただけの問題だ。あなたが責任を持って自分で行動すれば、あなたのトレーディング口座もそれに合わせて変わるだろう。

よく学び、賢明なトレーディングでうまくいくことを祈る。

ブレント・ペンフォールド(オーストラリアのシドニーにて)

■まえがき

十分な余裕資金を蓄えてマーケットに参加するのに、私は30年以上かかった。その30年間に、私はたくさん楽しみ、多くの冒険をした。鉱石を採掘したり、オーストラリアのノーザンテリトリーの辺地で道路建設をするために重機を操縦したり、トレス海峡諸島で働いたり、砂漠でアボリジニのコミュニティーを管理したりした。私の両親はこうしたことの大部分を、せっかく大学で良い人文科学の教育を受けたのに、それを無駄にしていると考えた。残念なことに、お金は私の指をすり抜けていった。まるで、砂漠で暴風雨が去ると水が砂に吸い込まれるようだった。新刊書を読むという金の掛かる私の趣味も助けにならなかった。

オーストラリアでは、伝統的な富への道は家を買って転売することだ。だが、わずか2000ドルの手持ち資金と職を転々とした経歴では、どこの銀行支店長も私を住宅ローンの優良物件とはみなさなかった。私はお金のために働くよりも、自分のためにお金を運用する必要があった。このころ、ウォーレン・バフェットはますます有名になっているところだった。私は何かを知っている企業の株を買えば、それなりの期間で2000ドルをかなりの金額に変えられるのではないかと、浅はかにも想像した。

それで、オーストラリア砂漠の真っただ中で暮らしているとき時に、私は一流鉱業会社の株を買った。私はその株価が上下し、30%のリターンをもたらしては消えるのを眺めていた。私はそれらの30%のリターンを一度引き出して、その一部で別の一流鉱業会社に再投資した。そのときがその株の新高値だった。その後12年間でその価格まで上昇することは二度となく、上場廃止になった。大した金額ではなかったので、私がなぜ投資家でなかったかを思い出すために、私はその株券を手元に残すことにした。

砂漠は厳しい環境だ。他人の経験から学ばなければ生き残ることはできない。私はマーケットも同じように厳しい環境だと分かった。生き残れるかどうかは、他人が時間をかけて書き残した経験から学べるかどうかにかかっていた。

トレーディング関係の本を入手するのは難しかった。だが、広大なオーストラリア砂漠では、話をして学べるトレーダーは1人もいなかった。私はほかのトレーダーが書いた本を主に米国から通販で取り寄せて、新刊書への長年の趣味を満足させた(私のオフィスは1998年の洪水で壊れた。そのため残念ながら、それらのほとんどは失われてしまった。与えたあとに取り上げるのはマーケットだけではない)。私はアップルコンピュータ上でスプレッドシートを開き、基本的な価格チャートを作った。そして、それがマーケットや、そこに参加しているトレーダーと投資家の活動について何を教えてくれるか、理解する方法を学んだ。

その期間に、トレーディングに当てはまる普遍的な原則を幾らか発見したり、学んだりした。その当時にこの本があったら良かったのにと思う。そうすれば、マーケットに関する私の教育もペースが速まっただろう。これらの原則が成功したすべてのトレーダーの核となっている。もっとも、それをどのように、どういう割合で組み合わせるかはマーケットでの機会と同じくらい多様だが。それらは多分、ひとつの共通要素で結ばれている。それはトレーディングの普遍的な原則を非常にうまくまとめたこの本では触れられていない。恐らく、あまりにも自明なので、ブレント・ペンフォールドも彼がインタビューしたほかのトレーダーも当たり前で、注目に値しないととらえたからだろう。

あるいは、トレーディングの成功に限ったことではないので、無視されたのかもしれない。

この共通の要素とはトレーディングに対する情熱である。一般的な計算では、あなたが選んだ分野の専門家になるためには最低1万時間を必要とする。ブレント・ペンフォールドやこの本で取り上げられたトレーダーたちは何万時間も費やしている。そして、その時間は彼らが行っていることに対する情熱でさらに豊かになっている。成功したトレーダーには適性と情熱がある。私の場合は必要に迫られて、オーストラリアの遠い砂漠で情熱に火が付いた。ペンフォールドはディーリングルームで彼の情熱を見いだした。人それぞれに異なる場所と状況で情熱を発見する。本書はトレーディングやマーケットに対するペンフォールドの情熱の結果、生まれたものだ。また、ほかの人たちがマーケットで成功する手助けをしたいという彼の情熱のたまものでもある。あなたに同じような情熱があれば、どんな経歴の持ち主であれ、本書がトレーディングの普遍的な原則を見極める役に立つだろう。

2010年、上海

ダリル・ガッピー(『トレンドトレーディング』『ザ・36ストラテジー・オブ・ザ・チャイニーズ・フォー・ファイナンシャル・トレーダーズ』の著者)

■はじめに

この本を書いたのにははいくつかの理由がある。

まず、私の著書『トレーディング・ザ・SPI(Trading the SPI)』が予想外に好評だったからだ。その本はオーストラリアの「SPI」、つまり株価指数先物のトレードについての本だ。私はその本が十分に売れるほど、SPI指数先物の個人トレーダーはいないという事実を知っていた。この指数先物はオーストラリア最大の株の銘柄とはいえ、取引額の少ない個人トレーダーではなく、機関投資家が取引の圧倒的多数を占めている。それで、私の本がなぜ売れたのか、最初のうちは謎だった。だが、ようやくその理由が分かった。そして、その理由のためにこの本を書こうという気になったのだ。最初の本は3部構成だった。私はその第2部のせいで本が売れたのだと信じている。そこで私はトレーダーとして成功するために必要な準備について書いた。そこに私が書いたことを耳にしたトレーダーたちは、SPI指数先物取引に興味がなくても私の本を買ったのだ。彼らはトレーダーとして成功するためにどのような準備をしたらよいのか、もっと学びたがっていたのだ。トレーディングはトレーディングなのであり、第2部に書いた原則はあらゆる市場、あらゆるトレーダーに共通するものだったからだ。私は第2部がその本で最良の部分だといつも思っていた。その部分のおかげで本が成功したと今でも思っている。それで、この本を書いた第一の理由は、トレーディングで成功する普遍的な原則と私が名づけている、トレーダーの準備に関する普遍的なメッセージをもっと広い読者に伝えたかったからだ。

私の最初の本を読んだ人に言っておかなければならない。あなたが読もうとしているものの多くはすでに目にしたことがあるものだ。あなたがおなじみの場所を通ることについて、おわびをしておきたい。しかし、自分の考えをより広い読者に伝えたいという私の望みは理解してもらえると思う。また、私は見た目を変えるために内容に手を加えるようなことはしない。私は自分で信じていて、自分でも実行し、それがうまくいくと分かっていることしか書けない。そして、それが私のやろうとしていることだ。繰り返しになる部分もあるが、トレーディングで成功する普遍的な原則をこの本で補強したいと考えている。

私がATIC(エイシャン・トレーダーズ・アンド・インベスターズ・コンファランス)に出席するためにシンガポールにいたとき、第二の理由が浮かんだ。私はオーストラリアの株式トレーダーであり、投資教育家で著者でもあるスチュアート・マクフィーと話をしていた。彼は著書『トレーディング・イン・ア・ナットシェル(Trading in a Nutshell)』を買ってもらうのがいかに難しいか、私に語った。私は彼の本を高く評価していたので、それは驚きだった。その本の第2版をユア・トレーダーズ・エッジ誌で書評したときにも、私はそのように書いた。「オーストラリア株」と表紙に書かれた本をシンガポール人は買いたがらないという点で、彼と私は共通していた。彼らはマクフィーに、シンガポールに住んでいる自分たちが「オーストラリア」の本を買うことにどういう価値があるか分からないと言った。彼も私も売買ルールを学ぶのに、どの株かは無関係だと知っていた。チャートはチャートであり、トレーディングの良い習慣のほうが、どの市場で取引するかよりも優先するからだ。だが初めてトレーディングをする人にとって、本の表紙で海外市場について触れていれば障害になり得る。これがこの本を書く第二の理由になった。私がどの国で講演するかに関係なく、私の講演に出席した人々が私の本を買って、私の売買ルールについてもっと学んでほしかった。

長年にわたって、私は幸いにも中国、インド、シンガポール、マレーシア、ベトナム、タイ、ニュージーランド、それにもちろんオーストラリアのトレーダーたちへの講演に招かれた。アジア太平洋地域で多くの講演をしたりワークショップを開催したりする間に、私ははっきりと実感した。マーケットはトレーダーの区別をしないし、パスポートで区別をしない、と。どの国のどのトレーダーでも、活発な取引が行われる動きの激しい世界で同じように苦しんでいる。私はどこに住んでいるトレーダーでも買えて、破たんすることなく着実に成功するために大切だと私が考えていることが学べる本を書きたかった。国境を越える本、だれにでも適切な「ボーダレス」な本にしたかった。これがこの本を書く第二の動機になった。

第三の理由として、トレーダーとして成功する方法について、1冊ですべて用が足りる優れた「ワンストップ」の本を書こうという目標があった。好みの市場や時間枠、銘柄、テクニックに関係なく、人々にトレーディングに対して大切な資料となる案内書を提供したいと考えた。

本書を読み終えるまでに、一貫して利益の出るトレーダーになる方法についての青写真を、私はあなたに与えるつもりだ。27年以上前にトレーディングを始めたときに、私もそういうトレーダーでありたかった。そうすれば、きっと長年の失望も避けられただろう。私が1983年にディーラー見習いとしてバンク・オブ・アメリカに就職したとき、私はトレーディングやマーケットについてまったく無知だった。そして、機関投資家としてのトレーディングを2~3年経験したあとでさえ、実際にどうすればうまくいくのか、まだ知らなかった。そのことに気づくまでに、さらに何年もかかった。

1983年に初めてトレーディングをして以来、私は存在するほぼすべてのテクニックを試みた。トレーディングの助けになる本があれば買い、セミナーやワークショップがあれば参加し、ソフトウエアがあればインストールした。1990年代は、エッジ(優位性)を探し求めて、セミナーという回転ドアをいつも押しているように感じた。私は多くの評判の良いセミナーに参加した。私は『タートルズの秘密』(パンローリング)などの著者であるラッセル・サンズのタートルズセミナーに参加し、カーティス・アーノルドからPPSトレーディングシステムを学んだ。ブライス・ギルモアからは幾何学的パターンを学び、ラリー・ウィリアムズのMDC(ミリオン・ダラー・チャレンジ)セミナーに参加した。私は役に立つ情報をあちこちで集めた。そして、短期の価格パターンを使ったメカニカルトレーディングで私の仕事を補強できたのは、『ラリー・ウィリアムズの短期売買入門』(パンローリング)などの著作があるラリー・ウィリアムズのMDCセミナーのおかげだった。

トレーダーとしての私は単純なモデルを使い、複数の時間枠で世界の指数先物と通貨先物のトレードを行っている。私は指数と通貨という、おそらく世界で最も流動性が高く値動きが激しい2大マーケットでトレーディングを行っている。私のポートフォリオは14銘柄で構成されている。指数先物では、オーストラリアのSPI、日経平均、台湾の加権指数、香港のハンセン、ドイツのダックス、ユーロストックス50、英国のFTSE、米国のミニナスダックとミニS&P500の先物取引を行っている。通貨先物では、主要な5通貨と米ドルのペアでトレードを行っている。それらはユーロ、英ポンド、日本円、スイスフラン、豪ドルだ。私はほぼ1日24時間、週7日間、自分のポートフォリオをトレードする。毎日、世界のどこかで指数先物か通貨先物の発注を必ず行う。

私は基本的にパターントレーダーだ。メジャートレンドを判断するために使う200日移動平均線は別として、私は価格だけを見る。私が200日移動平均線を使うことに深読みをしないでほしい。200日を使うことに何の秘密もない。単にいつも使っている期間というだけだ。メジャートレンドを判断するのに、それが最適の長さであるかどうかさえ私は分からないし、気にもかけない。私のトレーディングで一番やりたくないことは「最適化された」変数を使い始めることだ。それは破産への最短コースのひとつだからだ。

また、私は200日移動平均線を使って、セットアップを見つけたりもしない。仕掛けや損切りの逆指値、手仕舞いの水準を見つけるために使うことはない。私がそれを使うのは、ただメジャートレンドを判断するためだけだ。トレンドに逆らうトレンドトレーダーになりたくないからだ。

初めにはっきり言っておきたいことがある。私は自分をトレーディングの専門家ともマーケットの専門家とも考えていない。また、私はそのような人が存在するとも思っていない(おそらく世界的に名高いトレーダーであるラリー・ウィリアムズは例外だ。彼は教えている最中に、生徒の前で実際にトレードを行う)。だが、私が大部分の人よりも勝っていると考える分野がひとつある。お金を損した私の経験だ。トレーディングで人が犯すよくある間違いを学びたければ、私に任せてほしい。私はほかのどのトレーダーよりも多くの傷やあざやこぶを作ったので、その専門家だと落ち着いて主張できる。しかし、何度も危ない目にあったが、なんとか生き残って、テクニカル分析という戸惑う世界を進んできた。おそらく、あなたが生き残るのも手伝えるだろう。

現在、私はほぼ1日24時間、週7日のペースで世界の14の指数先物と通貨先物のトレードを行っている。しかし、これらのマーケットで実際に「トレード」を行う時間はあまり多くない。私はコンピューターのとりこになって、マーケットのすべての動きを見張ったりはしていない。私は日足でトレードを行う。私はすべてのデータを集めて自分のプログラムを動かし、ブローカーに発注するまで、1日に1時間しか使わない。覚えておいてほしいが、私はメカニカルトレーダーであり、単純なコンピューターの解釈でトレードを行っている。私はエクセルでVBA(ビジュアル・ベーシック・フォー・アプリケーションズ)を使ってトレーディングモデルを作り、自動的に注文の合図を出すようにプログラムした。私はその注文をブローカーに電子メールで送る。ブローカーが私のすべての注文を受け取ったと電子メールの返信で確認してきたら、私はそこから24時間はくつろぐのだ。私のブローカーは24時間、トレーディングを受け付けていて、私の注文はきちんと処理される。

メカニカルトレーダーとして、私は利益を出せるという確信を持ってトレードを行う。私は明確な売買シグナルを出すトレーディング戦略を使い、一貫してそれに従う。私は自分のトレーディング方法を信頼していて、短期的にどんなに損をしても、長期的には利益を出すと考えている。自分のサイト運営とトレーディングを別にすれば、私は新しい考えの調査とプログラミングに大部分の時間を費やしている。

前にも言ったように、私はまったく専門家ではない。しかし、私は長い年月をかけて、トレーディングで成功するために何が本当に大切かや、なぜ自分が成功できたかを発見した。そして、この本を読み終えるまでに、あなたは私が知っていることを学び、勝者と敗者を分かつものはトレーディングで成功するための普遍的な原則を守っているかどうかだ、と本当に理解するだろう。

すでに述べたように、私の目的はこれがトレーディングの価値ある資料になるように、1冊で済ませられるトレーディングの本を作ることだ。あなたがマーケットで真剣に利益を出したいと本当に考えているなら、あなたがこの本に失望することはないだろう。

私の経験によると、あまりにも多くの人がトレーディングで負ける理由のひとつは、彼らがトレーディングの本や雑誌で読んだことや、相場ソフトで見たものを信じるからだ。残念な事実だが、トレーディングについて書かれていることや、トレーディングソフトに組み込まれているもののほとんどはうまくうかない。それで儲かるのは著者や出版者、ソフトウエア開発者だけだ。

私の言いたいことはこうだ。あなたがこの本を含めて、トレーディングの本を読むときに疑わない人なら、今から疑うようにしてほしい。私やほかの著者が何かを書いているからといって、それが必ずしも真実だというわけではない。私は、すべてのトレーダーがトレーディングについて聞いたり見たり読んだりしたあらゆる意見やアイデアに、心を開くべきだと強く信じている。トレーダーは皆、トレーディングについてあらゆる選択肢を受け入れるべきだ。だが、聞いたり見たり読んだりしたアイデアが自分にとって価値があるかどうかを決める権利を、あなたも含めてすべてのトレーダーが手放さないでいるべきだとも思っている。私かほかの著者にとってうまくいくからといって、あなたもうまくいくとは限らない。トレーディングに関するすべてのアイデアを調べたあとは、まず自分でそのアイデアを検証してから評価を下す必要がある。私の意見も含めて、トレーディングに関する他人の意見に頼らないでほしい。この本のようなトレーディング関係の本を読むときには、いつでも懐疑的であってほしい。そして、あなたが信じたことに価値があるかどうかを検証する方法を学んでいただきたい。トレーディングでは、懐疑的であることが良い結果につながる。

CFD(差金決済取引)とFX(外国為替証拠金取引)が始まって以来、少額取引をする個人トレーダーの間で活発なトレーディングが爆発的に広がった。人々は今や自宅のパソコンで、自分の選んだ内外の株や指数、通貨、商品をトレードできる。CFDにするか伝統的な先物にするかに加えて、金融市場の国際化もあり、現在、好みのどんな市場においても取引ができる。さらに、この本に書いたトレーディングで成功する普遍的な原則を学んで得る知識があれば、あなたは目的と自信を持って取引できるだろう。

そして、思い出してほしい。私が書いたことは私の意見にすぎず、真実と思い込んではならないのだ。読んだことが気に入ったら、まず自分でそれらのアイデアを検証しよう。この本があなたの役に立ち、長期的に見て本当にトレードがうまくいくことを見つける手助けができればよいと思う。何か質問があれば、遠慮なく私のサイト(http://www.IndexTrader.com.au/)で、私に連絡してほしい。

普遍的な原則

この本であなたはトレーディングで成功するための基礎を学ぶ。やがて、あなたはこれらの原則がすべてのトレーダーとすべての市場に当てはまることが分かるだろう。あなたが株や指数、通貨、債券、商品のどの市場でトレードしようと、どんな時間枠を監視していようと、デイトレーディングか短期、中期、長期のどのトレーディングであろうと、株、CFD、先物、FX、オプション、ワラントのどれをトレードしてリスクをとろうと、トレーディングに変わりはない。絶対に、だ。どの市場や時間枠や銘柄を選ぶかは、良いトレーディングの手順に比べれば二次的なことだ。その点についてはトレーディングで成功する普遍的な原則を説明しながら本書で詳しく述べる。

これらの原則はすべての成功するトレーダーが初めて注文を出す前に、頭に入れておくべき重要な手順を概説している。この原則ではトレーディングで手順を踏むことの重要性を説明している。これは裁量トレーディングを好むかメカニカルトレーディングを好むかには関係ない(裁量トレーディングでは、トレードを行うかどうかの最終的な決定をトレーダーがする。メカニカルトレーディングでは、ためらったりその場で判断したりしないで、公平に自分のトレード計画で立てた仕掛けや損切りの逆指値、手仕舞いルールに従わなければならない)。この原則は破産リスク、(私の)聖杯、期待値、機会、検証、TEST、資金管理、売買ルール、心理学のようなカギとなる概念を含めて、実際のトレーディングの要点をあなたに伝えている。

第8章の資金管理の部分だけでも、この本を買う値打ちがある。私が資金管理のどこに重きを置いているかが分かれば、この章に特別多くのページを割いている理由も分かるだろう。さまざまな資金管理戦略について幅広く実践的に調べた本で、数学博士号を持たない平均的読者にも分かる本はこの本以外にはないはずだ。 あなたのトレーディング経験に関係なく、すべてのトレーダーがこの普遍的な原則から得るものがあると考えている。それらの原則は成功の準備をし、好位置につけるために必要なものを詳しく述べている。

普遍的な原則を追っていると、あなたは成功したトレーダーたちに出会う。私は彼らを「マーケットの魔術師」と呼んでいる。彼らは長年の経験と成功に基づくアドバイスをひとつ、あなたにする用意がある。彼らのなかには名前を聞いて分かる人もいれば、聞き覚えのない人もいるだろう。最近トレーディングのコンテストで優勝したか、現在の優勝者である若き大物たちもいる。マーケットの伝説的人物もいる。彼はテクニカル分析の世界に多大な影響を及ぼし、1960年代からトレードを行っている賢人だ。マーケットの魔術師の1人はおそらく世界屈指のミニS&P500のトレーダーだ。また、多くの著書があり、トレーダー教育で最も有名な人もいる。投資ファンドのトレードを行っている人もいれば、個人トレーダーもいる。彼らはシンガポール、香港、イタリア、英国、アメリカ、オーストラリアと、世界中の幅広いトレーダーたちを代表している。彼ら全員が成功している。彼らは皆、世界金融危機で生き残った人々だ。そして、あなたがトレーディングで成功する手助けになる強力なアドバイスをひとつ与えることに、彼ら全員が気前よく同意してくれた。

この本を読み終えるまでに、あなたが活発なトレーディングの用意ができているかどうか判断できるだけの知識や自信を得ていることを望む。自分に正直な多くの人がトレードをしないと決めるだろう。トレーディングの準備に必要なきつい作業をする勇気はないと思うのだ。あなたがそういう1人なら、良かったと言いたい。多額のお金を使って苦労する必要はないのだから。

普遍的な原則なんか使わないでよいと思う人には、私は役に立てない。あなたが私の言うことに耳を傾ける用意ができていないなら、あなたは自分にふさわしい結果を得るだろう。私にできることといえば、この本のことを覚えて日記にメモを残しておき、例えば12カ月後にまた手に取ってみたらどうかと提案することぐらいだ。ひょっとしたら、あなたは熱心に聞ける状態になっているかもしれない。

トレーディングでの成功への道に、うまい話や近道はないと理解している人には、幸運を祈る。あなたは厳しい仕事が待ち受けていることを知っている。そして、急いで活発にトレーディングをする必要はないということを思い出そう。一番になっても金メダルはないのだ。じっくりやろう。すべての段階を慎重に進もう。自分のアイデアは執念深く徹底して検証しよう。また、ときどき忘れずに休みを取ろう。これは本当に疲れる作業だからだ。あなたがいったん頂上にたどり着けば、自分の出発点を思い出して、長い道のりを歩んできたことに満足を覚えるはずだ。あなたの努力は、ほとんどの人がけっして達成できない、勝ち組へ入るという形で報われるだろう。それでは始めよう。

監修者まえがき

謝辞

序文

まえがき

はじめに

第1章 現実と向き合う

なぜトレーダーの90%は負けるのか

1年目によくする間違い

2年目によくする間違い

3年目によくする間違い

10%の勝ち組に入るには

まとめ

第2章 トレーディングの手順

トレーディングの手順

第3章 原則1――準備

最大の逆境

感情のコントロール

負けゲーム

相場のランダムな動き

最もうまく負ける人が勝つ

リスク管理

トレーディングパートナー

資金の限度

まとめ

第4章 原則2――自己啓発

破産リスクを避ける

トレーディングの聖杯を受け入れる

期待値

機会

単純さを追求する

ほとんどの人が恐れるところを進む

検証

まとめ

第5章 原則3――トレーディングスタイルを作る

トレーディングの種類

トレーディングの時間枠

自分のトレーディングスタイルを選ぶ

長期のトレンドトレーディング

短期のスイングトレード

長期のトレンドトレーディングと短期のスイング

トレード

まとめ

第6章 原則4――トレードを行う市場を選ぶ

取引関連リスクをうまく管理する条件

良いトレーディングの条件

まとめ

第7章 原則5――3本の柱

資金管理

売買ルール

心理

第8章 資金管理

マーチンゲール法による資金管理

逆マーチンゲール法による資金管理

カギとなる考え方

資金管理の由来

逆マーチンゲール法による資金管理の諸戦略 資金管理なしにフォレックストレーダーで1枚のトレードをする

フォレックストレーダーで固定リスク額による資金管理を用いる

フォレックストレーダーで固定資金による資金管理を用いる

フォレックストレーダーで固定比率による資金管理を用いる

1800万ドルの利益を求めるか150万ドルの利益を求めるか、それが問題だ

フォレックストレーダーで固定ユニット数による資金管理を用いる

フォレックストレーダーでウィリアムズの固定リスク率による資金管理を用いる

フォレックストレーダーで定率による資金管理を用いる

フォレックストレーダーで固定ボラティリティによる資金管理を用いる

どの資金管理戦略を選ぶべきか

エクイティモメンタムを使う

まとめ

第9章 売買ルール

裁量トレードかメカニカルトレードか

売買ルールを作る

トレンドトレーディング

すべての指標が悪いわけではない

だが、マーケットは変わらないのか?

複数の売買ルール

勝てる方法の基本的な特質

勝てる方法の例――タートル流のトレーディング戦略

客観的なトレンドツールの一例

フィボナッチ――事実か虚構か

プラシーボトレーダー

まとめ

第10章 心理

大多数の見方

希望をコントロールする

強欲をコントロールする

恐怖をコントロールする

苦痛をコントロールする

最大の逆境

まとめ

第11章 原則6――トレーディングを始める

まとめると

トレーディング――発注

まとめ

第12章 一言アドバイス

バランスをとる

マーケットの魔術師たち

レイ・バロス

マーク・D・クック

多様なトレーダーグループ

マイケル・クック

ケビン・デイビー

トム・デマーク

リー・ゲッテス

ダリル・ガッピー

リチャード・メルキ

ジェフ・モーガン

グレゴリー・L・モリス

ニック・ラッジ

ブライアン・シャート

アンドレア・アンガー

ラリー・ウィリアムズ

ダール・ウォン

多くのアドバイス

第13章 最後に

付録A 破産確率のシミュレーター

付録B 破産確率のシミュレーター

付録C 破産確率のシミュレーション

ページのトップへ

■監修者まえがき

本テキストは再校時のものです。

本書はブレント・ペンフォールドによる“The Universal Principles of Successful Trading”の邦訳である。ここには「こうすれば儲かる」といったたぐいの話は一切書かれていない。代わりに解説してあるのは、マーケットのことや資金運用のことを何も知らない投資家が、思わぬ落とし穴にはまることなく必要な技術を身につけるための手順である。本書はこれからトレードや投資を行おうとする人向けの教科書なのである。

私はこれまでさまざまな相場書を読んできたが、本書以上に優れた初心者向けの相場教科書を知らない。もちろんこれまでにも、初心者向けの入門書はたくさん出版されてきた。だが、それらは特定のマーケットや運用手法に特化したものであったり、あるいは入門書とうたってはいるけれども実際には読者にかなりの高いレベルの経験や知識を要求するものであった。

いや、本当のことを言えば、巷にあるトレード本のかなりの割合は、書き手の自己顕示欲を満たすための自慢話や勘違いによる出鱈目を書きなぐったもの、あるいは単なる商品の宣伝手段であることが多い。だから、ときどき聞かれる「相場書なんていくら読んでも無駄だ」という主張は、実は半分は正しいのである。 トレードや投資の技術や知識は、本を読んだり、人からは話を聞くだけではまったく不十分であって、実際に自分の手でポジションを取り、それを動かしながら学んでいくしかない。だから、私たちは理論だけを振りかざしたり、机上のシミュレーションだけでマーケットを攻略できるかのような考えをきつく戒めるのである。だが、現実には少なからぬ人はむしろ逆に座学を軽視して、何も知らないままにいきなり無謀な実践を始めるようにも見える。考えてみれば、これまでは初心者向けの適切な教科書がなかったのだから、これもある意味では仕方のないことであった。

しかし、そうした状況も昨日までのことである。なぜなら、上に書いたように画期的な教科書である本書が翻訳され、日本の個人投資家にも簡単に手に入るようになったからだ。本書の良さは読んでいただければすぐに分かると思うが、初心者が犯しやすい間違いや、誤謬をすべて取り上げて注意を促し、正しい道筋をたどることを可能にしている。私が最初に本書を読んだときの感想は、「こんなに本当のことを書いてよいのか?」というものだった。一般に、たとえ事実であっても多くの人の先入観に反することや、重要なことでもあまり面白くはないことは、ほとんどの書籍には書かれていないし、あえてそれを言う人もいない。著者はよく勇気と信念をもって本書を著したものだと私は感心している。

翻訳に当たっては以下の方々に心から感謝の意を表したい。翻訳者の山口雅裕氏は丁寧な翻訳を実現してくださった。そして阿部達郎氏にはいつもながら丁寧な編集・校正を行っていただいた。また本書が発行される機会を得たのはパンローリング社社長の後藤康徳氏のおかげである。

2011年6月

長尾慎太郎

■序文

普通、トレーディングではだれでも負ける。

文字どおり、だれでもだ。

FX取引であれ、株式、商品、オプション、ワラント、先物あるいは差金決済取引であれ、だれでも負ける。実際に勝っているえり抜きトレーダーでさえ、取引の多くで負けている。百パーセント確実というものはない。

そして、活発なトレーディングについて考えさせられる真実がここにある。長期的に見て一貫して利益を出しているのは、活発に取引を行う人の10%に満たない(おそらくそれよりもずっと少ない)のだ。トレーディングに関する大げさな宣伝を思い浮かべたあなたは、このことに驚くかもしれない。

魅力を感じていたのに、長期にわたって一貫して利益を出しているトレーダーが極めて限られているという事実にはがっくりさせられる。しかも、これは活発な取引を行うすべての人に当てはまる。どの市場や時間枠、銘柄を選んでトレードを行うかは関係ないのだ。極めて少数のトレーダーしか、長期的に一貫して利益を出していない。

ディナーパーティーの会話で、ほかの人が相場で大儲けしたと語るのを座って聞きながら、うらやましく思ったことがあるだろう。だがそんなものは無視してよい。彼らがトレーディングで勝ったと繰り返す誇らしげな声は無視すればよい。こうしたマーケットの戦士たちは、トレーディングの王者であるよりも、トレーディングの愚か者であることのほうが多いのだ。彼らは事実の半面しか語らない。彼らは話をゆがめる達人だ。大失敗は語らずに、勝ったことだけを繰り返す中身のない人々だ。自分の不運については明らかにしない。彼らは自分の愚かな行為については思い出さないのだ。彼らは大損について話さない。だが賭けてもよいが、彼らのほとんどは大損をしている。なぜなら、だれでも大損することがあるからだ。彼らは無視すべき人々だ。 これは残念な話だ。

しかし、良い話もある。実際に勝っているえり抜きトレーダーが、必ずしもトレーディングの秘密を知っているわけではないということだ。たしかに、非常に面白いセットアップや仕掛け、損切りの逆指値、手仕舞いの技術を持っているトレーダーもいるだろう。しかし、驚くほど単純な方法を使うえり抜きトレーダーもいる。極めて単純な方法だ。だが、えり抜きトレーダーが使う個々のトレーディング技術がどういうものであれ、彼らが全体的に見て成功している理由はトレーディングの普遍的な原則に従っているからだ。一貫して利益を出す、10%の数少ない勝ち組トレーダーに当てはまる原則だ。これらの原則は勝者に共通するものだ。それらが数少ない勝者と大多数の敗者との違いだ。

彼らの利益はひとつの魔法の指標や秘密のトレーディング技術によってもたらされているわけではない。彼らが利益を出せるのは取引対象に選んだ市場のせいでも、監視する時間枠のせいでもない。また、選んだ銘柄のせいでもない。彼らの成功はトレーディングで成功するための普遍的な原則そのもののせいだ。大部分の負け組トレーダーが知らない原則のせいだ。

あなたが一貫して利益を出せるトレーダーに真剣になりたいと思うなら、一貫して利益を出しているすべてのトレーダーが理解して従っている普遍的な原則を学び、理解し、受け入れ、実行する必要がある。それらを無視すれば、あなたのトレーディングは確実に終わりを迎える。

あなたが何をどのようにトレードするかに関係なく、一貫して利益を出すためにはトレーディングの基本原則をしっかり守る必要がある。マーケットはマーケットであり、チャートはチャートだということを思い出さなければならない。だから、あなたがどの市場を選ぶか、どの時間枠に従うか、あるいはどの証券をトレードするかにかかわりなく、利益が出るトレーディングでまず必要なことは、良いトレーディングの手順を採用してそれに従うことだ。どの市場を監視し、どの銘柄をトレードすべきかということは、良いトレーディング手順を採用してそれに従うことに比べれば、大して重要ではない。つまるところ、それがトレーディングで成功する普遍的な原則だ。

それで、トレーディングで成功したいのなら、大多数の負け組と成功した勝ち組との違いは個々の仕掛けや手仕舞いの技術ではなく、彼らが普遍的な原則を用いているからだという単純な事実を理解し、受け入れる必要がある。

負けるトレーダーはこれを知らない。普遍的な原則を知らないのだ。彼らはまったく無知のままトレードを行って、負け続ける。まったくリスクのない、百パーセント確実な仕掛けのテクニックを探すことに集中し続ける。彼らはトレーディングで必ず守るべきカギとなる原則があることを知らない。

私の考えでは、通貨をトレードしようと、証券、金利、エネルギー、貴金属、穀物あるいは畜産をトレードしようと、トレーディングで成功する普遍的な原則はあなたの成功に不可欠だ。そしてこれは、デイトレーダーか、短期、中期、あるいはさらに長期のポジショントレーダーかには関係なく、すべてのトレーダーに当てはまる。トレーディングで成功する普遍的な原則は、あなたの成功に欠かせないのだ。それらから逃れることはできない。オプション、CFD(差金決済取引)、先物、株式、通貨、ワラントのどのトレードを行おうと、トレーディングで成功する普遍的な原則はあなたの成功に不可欠だ。このことはどれほど強調しても、し足りない。さらに、伝統的なテクニカル分析に基づこうが、ファンダメンタル分析、エリオット波動、W・D・ギャン、ローソク足、フィボナッチ、指標、メカニカルシステム、季節性、幾何学的パターン、パターン認識、あるいは占星術に基づこうが、トレーディングで成功する普遍的な原則はあなたの成功に必ず必要だ。

要するにトレードを行うなら、どこで、どういう方法で、なぜ行うかにかかわらず、トレーディングの普遍的な原則は成功に欠かせないのだ。それらを無視すれば真実を無視することになる。それらを無視するということは、トレーディング口座の損失を無視することと同じなのだ。

私の考えでは、トレーディングには普遍的な真実はひとつしかない。そして、それはこうだ。あなたがトレーディングの基本原則をきちんと実行できれば、利益はついてくるだろう。ついてこなければならない。以上。これだけだ。だがトレーディングの普遍的な基本原則を無視すれば、あなたは負け続ける。以上だ。交渉の余地も議論の余地もない。「でも」も、「もしも」もない。あなたは負け続ける。それだけだ。

そんな風に一貫して惨めに負けるのはやめにしたくないだろうか? トレーダーが実際に一貫して利益を出せるようにする方法を学びたくはないだろうか? 一貫して信頼できるやり方で、利益を出し始めたくはないだろうか? うまくいかないトレーディング方法をあれこれ試すのはやめにして、実際にトレーディング方法をしっかりと信頼できるようにすることを学びたくはないだろうか? そうであれば、この本はあなた向きだ。

あなたがトレーディングでお金を稼ぎたいのなら、その方法を教えよう。基本に戻ってトレーディングで成功する普遍的な原則を。

しかし、初めに幾つか警告しておきたい。あなたが新しい仕掛けか損切りの逆指値、あるいは手仕舞いのテクニックを探しているのなら、この本はあなた向きではない。新しいテクニックを見つけて市場構造を分析しようと考えているなら、この本はふさわしくない。また、簡単に儲けられる方法を探そうとしているのなら、この本は向いていないし、私にあなたの手助けはできない。トレーディングや普遍的な原則は知ってしまえば比較的単純ではあるが、簡単というわけではない。一貫して長期的に利益を出せる、トレーディングへの簡単な近道などない。

あなたがトレーディングで確実性を求めているのなら、この本はあなた向きではないし、私はあなたを助けられない。マーケットに確実なことはないし、トレーディングにも確実なことはない。そこにあるのは、あらゆる可能性だけだ。あなたが信頼できる関係や安心できる職といった、確実性の高い環境でしかうまくやれない人なら、トレーディングはあなた向きではない。

あなたが間違っていることをめったに認めないインテリなら、トレーディングはあなた向きではない。なぜならマーケットとは、いつでも見くびられ、間違いを犯しがちなところだからだ。インテリは正解を知らないことや、コントロールできないこと、間違っていると繰り返し証明されることに苦痛を感じる。

しかし、あなたに努力をする用意があれば、トレーディングは無限の可能性を提供できる。今日では、トレーディングは限りなく平等だ。だれでも平等に競争できる。参加することに障害はない。現在では、機関投資家も個人トレーダーに勝る競争上の優位性をもはや持っていない。彼らも限りなく愚かになり得る。マーケットで何がうまくいくかについては、機関投資家も個人トレーダーに劣らず無知で手掛かりを持たないこともある。また彼らの成功にも限度がある。個人トレーダーが機関投資家のなかで最も優れたトレーダーに匹敵するかそれ以上の利益を成し遂げることもあるからだ。今日のトレーディングには、公平な競争の場がどこにでもある。

あなたが忍耐強く、努力をする用意があり、聞く耳を持っているのなら、普遍的な原則によってあなたのトレーディングは変わると私は信じる。だが、それはあなた次第だ。ほかのだれでもなく、あなただけの問題だ。あなたが責任を持って自分で行動すれば、あなたのトレーディング口座もそれに合わせて変わるだろう。

よく学び、賢明なトレーディングでうまくいくことを祈る。

ブレント・ペンフォールド(オーストラリアのシドニーにて)

■まえがき

十分な余裕資金を蓄えてマーケットに参加するのに、私は30年以上かかった。その30年間に、私はたくさん楽しみ、多くの冒険をした。鉱石を採掘したり、オーストラリアのノーザンテリトリーの辺地で道路建設をするために重機を操縦したり、トレス海峡諸島で働いたり、砂漠でアボリジニのコミュニティーを管理したりした。私の両親はこうしたことの大部分を、せっかく大学で良い人文科学の教育を受けたのに、それを無駄にしていると考えた。残念なことに、お金は私の指をすり抜けていった。まるで、砂漠で暴風雨が去ると水が砂に吸い込まれるようだった。新刊書を読むという金の掛かる私の趣味も助けにならなかった。

オーストラリアでは、伝統的な富への道は家を買って転売することだ。だが、わずか2000ドルの手持ち資金と職を転々とした経歴では、どこの銀行支店長も私を住宅ローンの優良物件とはみなさなかった。私はお金のために働くよりも、自分のためにお金を運用する必要があった。このころ、ウォーレン・バフェットはますます有名になっているところだった。私は何かを知っている企業の株を買えば、それなりの期間で2000ドルをかなりの金額に変えられるのではないかと、浅はかにも想像した。

それで、オーストラリア砂漠の真っただ中で暮らしているとき時に、私は一流鉱業会社の株を買った。私はその株価が上下し、30%のリターンをもたらしては消えるのを眺めていた。私はそれらの30%のリターンを一度引き出して、その一部で別の一流鉱業会社に再投資した。そのときがその株の新高値だった。その後12年間でその価格まで上昇することは二度となく、上場廃止になった。大した金額ではなかったので、私がなぜ投資家でなかったかを思い出すために、私はその株券を手元に残すことにした。

砂漠は厳しい環境だ。他人の経験から学ばなければ生き残ることはできない。私はマーケットも同じように厳しい環境だと分かった。生き残れるかどうかは、他人が時間をかけて書き残した経験から学べるかどうかにかかっていた。

トレーディング関係の本を入手するのは難しかった。だが、広大なオーストラリア砂漠では、話をして学べるトレーダーは1人もいなかった。私はほかのトレーダーが書いた本を主に米国から通販で取り寄せて、新刊書への長年の趣味を満足させた(私のオフィスは1998年の洪水で壊れた。そのため残念ながら、それらのほとんどは失われてしまった。与えたあとに取り上げるのはマーケットだけではない)。私はアップルコンピュータ上でスプレッドシートを開き、基本的な価格チャートを作った。そして、それがマーケットや、そこに参加しているトレーダーと投資家の活動について何を教えてくれるか、理解する方法を学んだ。

その期間に、トレーディングに当てはまる普遍的な原則を幾らか発見したり、学んだりした。その当時にこの本があったら良かったのにと思う。そうすれば、マーケットに関する私の教育もペースが速まっただろう。これらの原則が成功したすべてのトレーダーの核となっている。もっとも、それをどのように、どういう割合で組み合わせるかはマーケットでの機会と同じくらい多様だが。それらは多分、ひとつの共通要素で結ばれている。それはトレーディングの普遍的な原則を非常にうまくまとめたこの本では触れられていない。恐らく、あまりにも自明なので、ブレント・ペンフォールドも彼がインタビューしたほかのトレーダーも当たり前で、注目に値しないととらえたからだろう。

あるいは、トレーディングの成功に限ったことではないので、無視されたのかもしれない。

この共通の要素とはトレーディングに対する情熱である。一般的な計算では、あなたが選んだ分野の専門家になるためには最低1万時間を必要とする。ブレント・ペンフォールドやこの本で取り上げられたトレーダーたちは何万時間も費やしている。そして、その時間は彼らが行っていることに対する情熱でさらに豊かになっている。成功したトレーダーには適性と情熱がある。私の場合は必要に迫られて、オーストラリアの遠い砂漠で情熱に火が付いた。ペンフォールドはディーリングルームで彼の情熱を見いだした。人それぞれに異なる場所と状況で情熱を発見する。本書はトレーディングやマーケットに対するペンフォールドの情熱の結果、生まれたものだ。また、ほかの人たちがマーケットで成功する手助けをしたいという彼の情熱のたまものでもある。あなたに同じような情熱があれば、どんな経歴の持ち主であれ、本書がトレーディングの普遍的な原則を見極める役に立つだろう。

2010年、上海

ダリル・ガッピー(『トレンドトレーディング』『ザ・36ストラテジー・オブ・ザ・チャイニーズ・フォー・ファイナンシャル・トレーダーズ』の著者)

■はじめに

この本を書いたのにははいくつかの理由がある。

まず、私の著書『トレーディング・ザ・SPI(Trading the SPI)』が予想外に好評だったからだ。その本はオーストラリアの「SPI」、つまり株価指数先物のトレードについての本だ。私はその本が十分に売れるほど、SPI指数先物の個人トレーダーはいないという事実を知っていた。この指数先物はオーストラリア最大の株の銘柄とはいえ、取引額の少ない個人トレーダーではなく、機関投資家が取引の圧倒的多数を占めている。それで、私の本がなぜ売れたのか、最初のうちは謎だった。だが、ようやくその理由が分かった。そして、その理由のためにこの本を書こうという気になったのだ。最初の本は3部構成だった。私はその第2部のせいで本が売れたのだと信じている。そこで私はトレーダーとして成功するために必要な準備について書いた。そこに私が書いたことを耳にしたトレーダーたちは、SPI指数先物取引に興味がなくても私の本を買ったのだ。彼らはトレーダーとして成功するためにどのような準備をしたらよいのか、もっと学びたがっていたのだ。トレーディングはトレーディングなのであり、第2部に書いた原則はあらゆる市場、あらゆるトレーダーに共通するものだったからだ。私は第2部がその本で最良の部分だといつも思っていた。その部分のおかげで本が成功したと今でも思っている。それで、この本を書いた第一の理由は、トレーディングで成功する普遍的な原則と私が名づけている、トレーダーの準備に関する普遍的なメッセージをもっと広い読者に伝えたかったからだ。

私の最初の本を読んだ人に言っておかなければならない。あなたが読もうとしているものの多くはすでに目にしたことがあるものだ。あなたがおなじみの場所を通ることについて、おわびをしておきたい。しかし、自分の考えをより広い読者に伝えたいという私の望みは理解してもらえると思う。また、私は見た目を変えるために内容に手を加えるようなことはしない。私は自分で信じていて、自分でも実行し、それがうまくいくと分かっていることしか書けない。そして、それが私のやろうとしていることだ。繰り返しになる部分もあるが、トレーディングで成功する普遍的な原則をこの本で補強したいと考えている。

私がATIC(エイシャン・トレーダーズ・アンド・インベスターズ・コンファランス)に出席するためにシンガポールにいたとき、第二の理由が浮かんだ。私はオーストラリアの株式トレーダーであり、投資教育家で著者でもあるスチュアート・マクフィーと話をしていた。彼は著書『トレーディング・イン・ア・ナットシェル(Trading in a Nutshell)』を買ってもらうのがいかに難しいか、私に語った。私は彼の本を高く評価していたので、それは驚きだった。その本の第2版をユア・トレーダーズ・エッジ誌で書評したときにも、私はそのように書いた。「オーストラリア株」と表紙に書かれた本をシンガポール人は買いたがらないという点で、彼と私は共通していた。彼らはマクフィーに、シンガポールに住んでいる自分たちが「オーストラリア」の本を買うことにどういう価値があるか分からないと言った。彼も私も売買ルールを学ぶのに、どの株かは無関係だと知っていた。チャートはチャートであり、トレーディングの良い習慣のほうが、どの市場で取引するかよりも優先するからだ。だが初めてトレーディングをする人にとって、本の表紙で海外市場について触れていれば障害になり得る。これがこの本を書く第二の理由になった。私がどの国で講演するかに関係なく、私の講演に出席した人々が私の本を買って、私の売買ルールについてもっと学んでほしかった。

長年にわたって、私は幸いにも中国、インド、シンガポール、マレーシア、ベトナム、タイ、ニュージーランド、それにもちろんオーストラリアのトレーダーたちへの講演に招かれた。アジア太平洋地域で多くの講演をしたりワークショップを開催したりする間に、私ははっきりと実感した。マーケットはトレーダーの区別をしないし、パスポートで区別をしない、と。どの国のどのトレーダーでも、活発な取引が行われる動きの激しい世界で同じように苦しんでいる。私はどこに住んでいるトレーダーでも買えて、破たんすることなく着実に成功するために大切だと私が考えていることが学べる本を書きたかった。国境を越える本、だれにでも適切な「ボーダレス」な本にしたかった。これがこの本を書く第二の動機になった。

第三の理由として、トレーダーとして成功する方法について、1冊ですべて用が足りる優れた「ワンストップ」の本を書こうという目標があった。好みの市場や時間枠、銘柄、テクニックに関係なく、人々にトレーディングに対して大切な資料となる案内書を提供したいと考えた。

本書を読み終えるまでに、一貫して利益の出るトレーダーになる方法についての青写真を、私はあなたに与えるつもりだ。27年以上前にトレーディングを始めたときに、私もそういうトレーダーでありたかった。そうすれば、きっと長年の失望も避けられただろう。私が1983年にディーラー見習いとしてバンク・オブ・アメリカに就職したとき、私はトレーディングやマーケットについてまったく無知だった。そして、機関投資家としてのトレーディングを2~3年経験したあとでさえ、実際にどうすればうまくいくのか、まだ知らなかった。そのことに気づくまでに、さらに何年もかかった。

1983年に初めてトレーディングをして以来、私は存在するほぼすべてのテクニックを試みた。トレーディングの助けになる本があれば買い、セミナーやワークショップがあれば参加し、ソフトウエアがあればインストールした。1990年代は、エッジ(優位性)を探し求めて、セミナーという回転ドアをいつも押しているように感じた。私は多くの評判の良いセミナーに参加した。私は『タートルズの秘密』(パンローリング)などの著者であるラッセル・サンズのタートルズセミナーに参加し、カーティス・アーノルドからPPSトレーディングシステムを学んだ。ブライス・ギルモアからは幾何学的パターンを学び、ラリー・ウィリアムズのMDC(ミリオン・ダラー・チャレンジ)セミナーに参加した。私は役に立つ情報をあちこちで集めた。そして、短期の価格パターンを使ったメカニカルトレーディングで私の仕事を補強できたのは、『ラリー・ウィリアムズの短期売買入門』(パンローリング)などの著作があるラリー・ウィリアムズのMDCセミナーのおかげだった。

トレーダーとしての私は単純なモデルを使い、複数の時間枠で世界の指数先物と通貨先物のトレードを行っている。私は指数と通貨という、おそらく世界で最も流動性が高く値動きが激しい2大マーケットでトレーディングを行っている。私のポートフォリオは14銘柄で構成されている。指数先物では、オーストラリアのSPI、日経平均、台湾の加権指数、香港のハンセン、ドイツのダックス、ユーロストックス50、英国のFTSE、米国のミニナスダックとミニS&P500の先物取引を行っている。通貨先物では、主要な5通貨と米ドルのペアでトレードを行っている。それらはユーロ、英ポンド、日本円、スイスフラン、豪ドルだ。私はほぼ1日24時間、週7日間、自分のポートフォリオをトレードする。毎日、世界のどこかで指数先物か通貨先物の発注を必ず行う。

私は基本的にパターントレーダーだ。メジャートレンドを判断するために使う200日移動平均線は別として、私は価格だけを見る。私が200日移動平均線を使うことに深読みをしないでほしい。200日を使うことに何の秘密もない。単にいつも使っている期間というだけだ。メジャートレンドを判断するのに、それが最適の長さであるかどうかさえ私は分からないし、気にもかけない。私のトレーディングで一番やりたくないことは「最適化された」変数を使い始めることだ。それは破産への最短コースのひとつだからだ。

また、私は200日移動平均線を使って、セットアップを見つけたりもしない。仕掛けや損切りの逆指値、手仕舞いの水準を見つけるために使うことはない。私がそれを使うのは、ただメジャートレンドを判断するためだけだ。トレンドに逆らうトレンドトレーダーになりたくないからだ。

初めにはっきり言っておきたいことがある。私は自分をトレーディングの専門家ともマーケットの専門家とも考えていない。また、私はそのような人が存在するとも思っていない(おそらく世界的に名高いトレーダーであるラリー・ウィリアムズは例外だ。彼は教えている最中に、生徒の前で実際にトレードを行う)。だが、私が大部分の人よりも勝っていると考える分野がひとつある。お金を損した私の経験だ。トレーディングで人が犯すよくある間違いを学びたければ、私に任せてほしい。私はほかのどのトレーダーよりも多くの傷やあざやこぶを作ったので、その専門家だと落ち着いて主張できる。しかし、何度も危ない目にあったが、なんとか生き残って、テクニカル分析という戸惑う世界を進んできた。おそらく、あなたが生き残るのも手伝えるだろう。

現在、私はほぼ1日24時間、週7日のペースで世界の14の指数先物と通貨先物のトレードを行っている。しかし、これらのマーケットで実際に「トレード」を行う時間はあまり多くない。私はコンピューターのとりこになって、マーケットのすべての動きを見張ったりはしていない。私は日足でトレードを行う。私はすべてのデータを集めて自分のプログラムを動かし、ブローカーに発注するまで、1日に1時間しか使わない。覚えておいてほしいが、私はメカニカルトレーダーであり、単純なコンピューターの解釈でトレードを行っている。私はエクセルでVBA(ビジュアル・ベーシック・フォー・アプリケーションズ)を使ってトレーディングモデルを作り、自動的に注文の合図を出すようにプログラムした。私はその注文をブローカーに電子メールで送る。ブローカーが私のすべての注文を受け取ったと電子メールの返信で確認してきたら、私はそこから24時間はくつろぐのだ。私のブローカーは24時間、トレーディングを受け付けていて、私の注文はきちんと処理される。

メカニカルトレーダーとして、私は利益を出せるという確信を持ってトレードを行う。私は明確な売買シグナルを出すトレーディング戦略を使い、一貫してそれに従う。私は自分のトレーディング方法を信頼していて、短期的にどんなに損をしても、長期的には利益を出すと考えている。自分のサイト運営とトレーディングを別にすれば、私は新しい考えの調査とプログラミングに大部分の時間を費やしている。

前にも言ったように、私はまったく専門家ではない。しかし、私は長い年月をかけて、トレーディングで成功するために何が本当に大切かや、なぜ自分が成功できたかを発見した。そして、この本を読み終えるまでに、あなたは私が知っていることを学び、勝者と敗者を分かつものはトレーディングで成功するための普遍的な原則を守っているかどうかだ、と本当に理解するだろう。

すでに述べたように、私の目的はこれがトレーディングの価値ある資料になるように、1冊で済ませられるトレーディングの本を作ることだ。あなたがマーケットで真剣に利益を出したいと本当に考えているなら、あなたがこの本に失望することはないだろう。

私の経験によると、あまりにも多くの人がトレーディングで負ける理由のひとつは、彼らがトレーディングの本や雑誌で読んだことや、相場ソフトで見たものを信じるからだ。残念な事実だが、トレーディングについて書かれていることや、トレーディングソフトに組み込まれているもののほとんどはうまくうかない。それで儲かるのは著者や出版者、ソフトウエア開発者だけだ。

私の言いたいことはこうだ。あなたがこの本を含めて、トレーディングの本を読むときに疑わない人なら、今から疑うようにしてほしい。私やほかの著者が何かを書いているからといって、それが必ずしも真実だというわけではない。私は、すべてのトレーダーがトレーディングについて聞いたり見たり読んだりしたあらゆる意見やアイデアに、心を開くべきだと強く信じている。トレーダーは皆、トレーディングについてあらゆる選択肢を受け入れるべきだ。だが、聞いたり見たり読んだりしたアイデアが自分にとって価値があるかどうかを決める権利を、あなたも含めてすべてのトレーダーが手放さないでいるべきだとも思っている。私かほかの著者にとってうまくいくからといって、あなたもうまくいくとは限らない。トレーディングに関するすべてのアイデアを調べたあとは、まず自分でそのアイデアを検証してから評価を下す必要がある。私の意見も含めて、トレーディングに関する他人の意見に頼らないでほしい。この本のようなトレーディング関係の本を読むときには、いつでも懐疑的であってほしい。そして、あなたが信じたことに価値があるかどうかを検証する方法を学んでいただきたい。トレーディングでは、懐疑的であることが良い結果につながる。

CFD(差金決済取引)とFX(外国為替証拠金取引)が始まって以来、少額取引をする個人トレーダーの間で活発なトレーディングが爆発的に広がった。人々は今や自宅のパソコンで、自分の選んだ内外の株や指数、通貨、商品をトレードできる。CFDにするか伝統的な先物にするかに加えて、金融市場の国際化もあり、現在、好みのどんな市場においても取引ができる。さらに、この本に書いたトレーディングで成功する普遍的な原則を学んで得る知識があれば、あなたは目的と自信を持って取引できるだろう。

そして、思い出してほしい。私が書いたことは私の意見にすぎず、真実と思い込んではならないのだ。読んだことが気に入ったら、まず自分でそれらのアイデアを検証しよう。この本があなたの役に立ち、長期的に見て本当にトレードがうまくいくことを見つける手助けができればよいと思う。何か質問があれば、遠慮なく私のサイト(http://www.IndexTrader.com.au/)で、私に連絡してほしい。

普遍的な原則

この本であなたはトレーディングで成功するための基礎を学ぶ。やがて、あなたはこれらの原則がすべてのトレーダーとすべての市場に当てはまることが分かるだろう。あなたが株や指数、通貨、債券、商品のどの市場でトレードしようと、どんな時間枠を監視していようと、デイトレーディングか短期、中期、長期のどのトレーディングであろうと、株、CFD、先物、FX、オプション、ワラントのどれをトレードしてリスクをとろうと、トレーディングに変わりはない。絶対に、だ。どの市場や時間枠や銘柄を選ぶかは、良いトレーディングの手順に比べれば二次的なことだ。その点についてはトレーディングで成功する普遍的な原則を説明しながら本書で詳しく述べる。

これらの原則はすべての成功するトレーダーが初めて注文を出す前に、頭に入れておくべき重要な手順を概説している。この原則ではトレーディングで手順を踏むことの重要性を説明している。これは裁量トレーディングを好むかメカニカルトレーディングを好むかには関係ない(裁量トレーディングでは、トレードを行うかどうかの最終的な決定をトレーダーがする。メカニカルトレーディングでは、ためらったりその場で判断したりしないで、公平に自分のトレード計画で立てた仕掛けや損切りの逆指値、手仕舞いルールに従わなければならない)。この原則は破産リスク、(私の)聖杯、期待値、機会、検証、TEST、資金管理、売買ルール、心理学のようなカギとなる概念を含めて、実際のトレーディングの要点をあなたに伝えている。

第8章の資金管理の部分だけでも、この本を買う値打ちがある。私が資金管理のどこに重きを置いているかが分かれば、この章に特別多くのページを割いている理由も分かるだろう。さまざまな資金管理戦略について幅広く実践的に調べた本で、数学博士号を持たない平均的読者にも分かる本はこの本以外にはないはずだ。 あなたのトレーディング経験に関係なく、すべてのトレーダーがこの普遍的な原則から得るものがあると考えている。それらの原則は成功の準備をし、好位置につけるために必要なものを詳しく述べている。

普遍的な原則を追っていると、あなたは成功したトレーダーたちに出会う。私は彼らを「マーケットの魔術師」と呼んでいる。彼らは長年の経験と成功に基づくアドバイスをひとつ、あなたにする用意がある。彼らのなかには名前を聞いて分かる人もいれば、聞き覚えのない人もいるだろう。最近トレーディングのコンテストで優勝したか、現在の優勝者である若き大物たちもいる。マーケットの伝説的人物もいる。彼はテクニカル分析の世界に多大な影響を及ぼし、1960年代からトレードを行っている賢人だ。マーケットの魔術師の1人はおそらく世界屈指のミニS&P500のトレーダーだ。また、多くの著書があり、トレーダー教育で最も有名な人もいる。投資ファンドのトレードを行っている人もいれば、個人トレーダーもいる。彼らはシンガポール、香港、イタリア、英国、アメリカ、オーストラリアと、世界中の幅広いトレーダーたちを代表している。彼ら全員が成功している。彼らは皆、世界金融危機で生き残った人々だ。そして、あなたがトレーディングで成功する手助けになる強力なアドバイスをひとつ与えることに、彼ら全員が気前よく同意してくれた。

この本を読み終えるまでに、あなたが活発なトレーディングの用意ができているかどうか判断できるだけの知識や自信を得ていることを望む。自分に正直な多くの人がトレードをしないと決めるだろう。トレーディングの準備に必要なきつい作業をする勇気はないと思うのだ。あなたがそういう1人なら、良かったと言いたい。多額のお金を使って苦労する必要はないのだから。

普遍的な原則なんか使わないでよいと思う人には、私は役に立てない。あなたが私の言うことに耳を傾ける用意ができていないなら、あなたは自分にふさわしい結果を得るだろう。私にできることといえば、この本のことを覚えて日記にメモを残しておき、例えば12カ月後にまた手に取ってみたらどうかと提案することぐらいだ。ひょっとしたら、あなたは熱心に聞ける状態になっているかもしれない。

トレーディングでの成功への道に、うまい話や近道はないと理解している人には、幸運を祈る。あなたは厳しい仕事が待ち受けていることを知っている。そして、急いで活発にトレーディングをする必要はないということを思い出そう。一番になっても金メダルはないのだ。じっくりやろう。すべての段階を慎重に進もう。自分のアイデアは執念深く徹底して検証しよう。また、ときどき忘れずに休みを取ろう。これは本当に疲れる作業だからだ。あなたがいったん頂上にたどり着けば、自分の出発点を思い出して、長い道のりを歩んできたことに満足を覚えるはずだ。あなたの努力は、ほとんどの人がけっして達成できない、勝ち組へ入るという形で報われるだろう。それでは始めよう。