金(ゴールド)投資で必ず知っておきたい8つの基本法則

1.金価格はドル建て価格を見るのが重要

金は世界各地で取引されますが、基本的な通貨単位は米ドル建てです。

これは金に限らず、コモディティ全般に言えることです。

したがって、金価格を見る際には、まずはドル建ての価格を見ることが重要です。

そのうえで、金価格が変動する要因を理解することが肝要です。

結論から言えば、金は基本的に米ドルと逆の値動きをします。

米ドルが強くなると、他の通貨は安くなります。

この場合、金価格が変わらなければ、米ドル以外の通貨で金を購入する者にとって、金価格は割高になってしまいます。

結果、米ドルが上昇した分は、ドル建て金価格は下落します。

そうやって、米ドル以外で金を購入する者にとって、ドル建て金価格が割高にならないように調整されるわけです。

しかし、実際にはそのような理論的な動きをしないのが相場の世界です。

基本的に、米ドル建て金価格の動きそのものは、通貨の動き以上に大きくなりやすく、この点には要注意といえます。

2.金価格とドル指数の関係

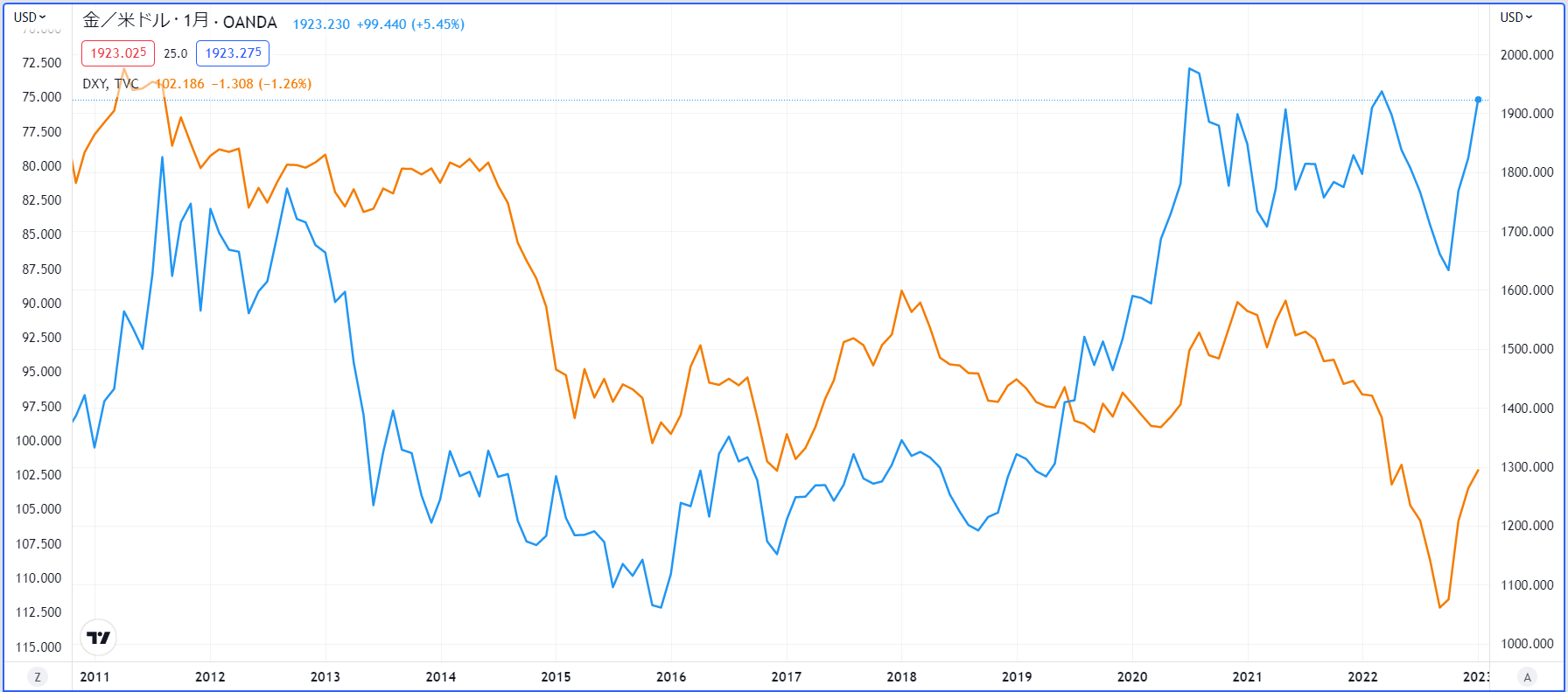

下のチャートで金価格(青)とドル指数(オレンジ)の関係を見てみましょう。

例えば2012年半ばから2013年末にかけて、金価格は下落しましたが、ドル指数は横ばいでした。

このように、金価格とドル指数が必ずしも逆の動きになっているわけではありません。

金価格とドル指数の推移(ドル指数は逆目盛り)

一方、2015年から2017年ごろまでは、おおむね逆相関の動き(金価格が下がればドル指数が上がり、金価格が上がればドル指数が下がる)になっています。

そして最近では、2021年は金価格とドル指数がおおむね相関で推移したものの、2022年に入ってからはセオリーの逆相関に戻しています。

- 金価格上昇=ドル指数下落

- 金価格下落=ドル指数上昇

このように、逆相関の動きとそうでない期間を繰り返しながらも、大局的には逆相関で推移していることが理解できるでしょう。

それぞれの時期の金価格とドル指数の変動の要因をよく分析したうえで、逆相関の動きになりやすいかを確認することが必要といえそうです。

3.金価格と米金利の関係

金価格と米ドルに上記のような基本的な関係があることを理解していれば、金を取引する際には米ドルの動きを見ておけば良いです。

米ドルが変動する要因はさまざまですが、基本的には金利動向に左右されます。

米金利が上昇し、他通貨の金利より米金利の上昇が大きければ、米ドルは上昇しやすいといえます。

また、米金利が下落すれば、米ドルは下落しやすいといえます。

つまり、米金利が上昇すれば、米ドル建て金価格は下落しやすく、米金利が低下すれば、米ドル建て金価格は上昇しやすくなります。

この関係も理解しておくことが、金を取引するうえで重要だといえます。

- 米金利上昇=金価格下落

- 米金利低下=金価格上昇

4.金価格と米10年債利回り

もちろん、常に金利上昇=金価格下落、金利低下=金価格上昇というわけではありません。

そうではない時期もあります。

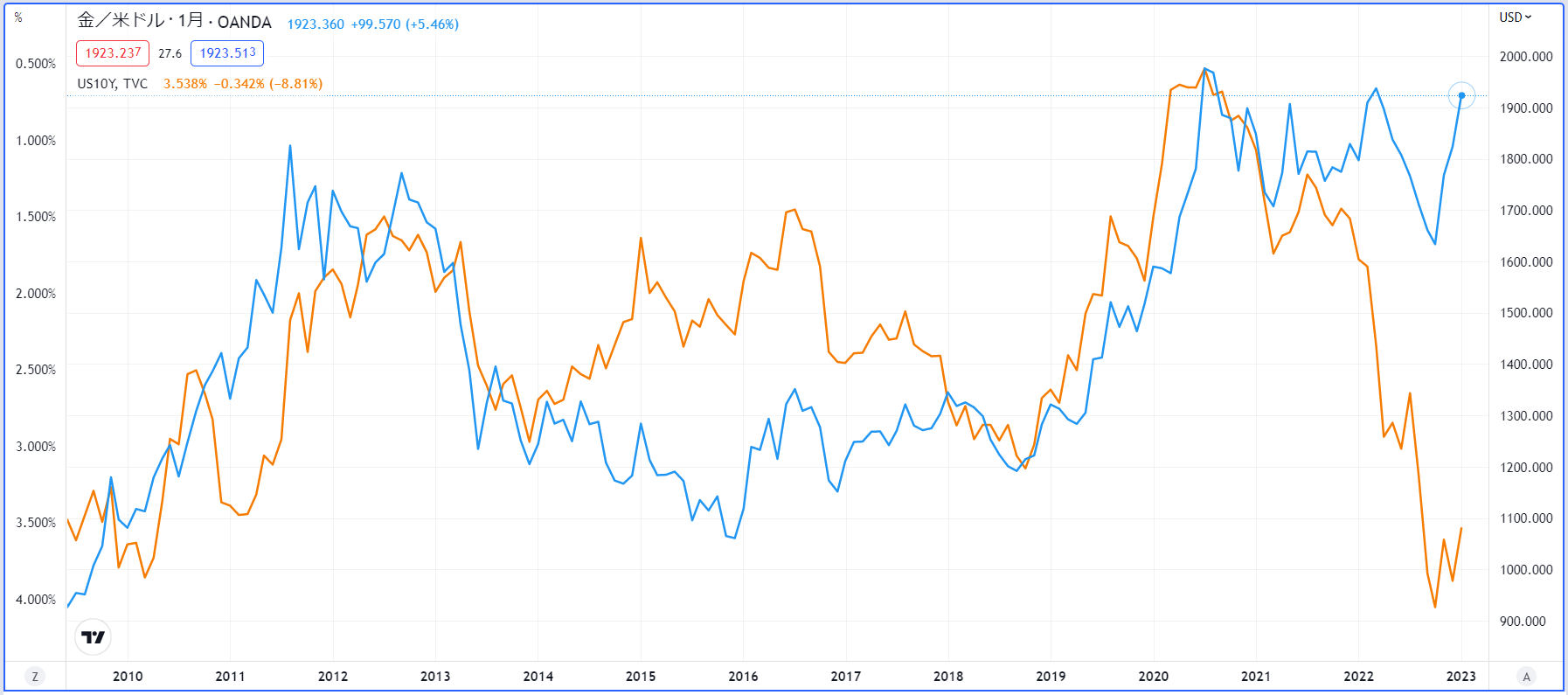

下のチャートで金価格(青)と米10年債利回り(オレンジ)の関係を見てみましょう。

例えば、2012年から2013年末にかけては逆相関の動き(金利が上がれば金価格が下がり、金利が下がれば金価格が上がる)に、2019年から2020年末にかけては相関の動きになっています。

また、2022年は金利が上昇する一方、金価格は一時的に上昇した後に下落しました。

これはロシアのウクライナ侵攻で金が買われた後に、金利の上昇で売られたからです。

なお、同年末にかけては金利が下落し、金価格は上昇しました。

金価格と米10年債利回りの推移(米10年債利回りは逆目盛り)

直近では、過去の金利と金価格の水準に違いが見られていることも重要なポイントだといえます。

つまり、金利水準から金価格の水準を理論的に導き出すことはできません(これは、ドル指数と金価格の関係にも言えることです)。

したがって、あくまで方向性を重視すべきだといえます。

この点もよく理解したうえで、金利やドル指数の方向性と金価格の関係から、相場の方向性を判断したいところです。

5.金への投資はキャピタルゲイン狙い

金には金利も配当もつきません。

金への投資でリターンを上げようとするのであれば、売値と買値の差で収益を上げるしかないのです。

つまり、キャピタルゲイン狙いです(これに対して、配当で収益を上げることをインカムゲインといいます)。

このように考えると、金価格で収益を上げるには、安く買って高く手仕舞いを行うか、高く売って安く買い戻すしかありません。

この手法で収益を上げるのは、比較的短期間でも可能です。

その場合、やはり金利や為替相場の動向をしっかり見ておくことが肝要です。

為替相場が動くと、金相場もそれにつれて変動するからです。

つまり、金をトレードする際には、まず金利動向や為替相場の動きを確認しておきたいところです。

6.実需が金の下値を支える

金には、宝飾品や金地金、コインなどの実需があります。

これらに加え、半導体向けなどハイテク分野での需要も存在します。

さらに、政府や中央銀行も金を保有しており、実際に新興国などは近年、金保有高を増やしています。

これは、将来のドル不安や自国通貨の下落などによるリスクを回避することが目的です。

したがって、彼らは簡単には金を売りません。

むしろ、安くなった時に買いたいと考えています。

2022年の新興国を含む世界の中銀・政府の金購入量は、過去最高となりました。

それだけ、自国通貨に対する不安や将来のドルに対する不安もあるからだと考えられます。

つまり、彼らは通貨価値の保全に金を買っているのです。

この点はきわめて重要なポイントです。

今後も新興国による金買いの動きが、金相場の下値を支えることになりそうです。

7.金価格変動の基本パターン

金価格を決める要素を理解しておけば、どのような情報が必要であるかも自然に理解できます。

重要なのは米金利と米ドルの動きです。

これらは個人投資家でも簡単に入手できます。

トレードの判断をする前には、目先の米金利と米ドルがどのように動いているのか、さらに今後どのように動きそうなのかをあらかじめ理解しておくことが肝要です。

そのうえで、実需の動きも大まかに理解しておくと良いでしょう。

上記のように、新興国などの政府・中銀の金購入量に加え、実需の動向にも目を向けておきたいです。

これらのデータは、ワールド・ゴールド・カウンシル(WGC)が四半期ごとに発表しています。

これらを入手し、基本的な動向を把握しておくことが推奨されます。

データはWGCのホームページで誰でも入手することが可能です。

金価格の変動要因としては、やはり金利が重要です。

以下のような基本パターンをまず理解し、そのうえで金市場に対処すると良いでしょう。

- 米金利低下=金価格上昇

- 米金利上昇=金価格下落

- ドル指数下落=金価格上昇

- ドル指数上昇=金価格下落

- 中銀の買い=金価格の下値を支える要因

- 金の実需の増加=金価格の押上げ要因

8.金ETFや金先物のデータ

金は多くの形態で取引されています。

現物、先物、CFDなどです。

さらに上場投資信託(ETF)でも取引が可能であり、世界各地で活発に取引されています。

特に欧米の投資家は、株式投資と同時に金を取引することが多く、金ETFを売買することが多いようです。

世界で上場されている主要な金ETFの保有高については、日々データが公開されています。

これらのデータを見ると、投資家が金を買っているのか、あるいは売っているのかなどの投資家行動が分かります。

また、金先物が上場されているCOMEX市場での取引については、米商品先物取引委員会(CFTC)が毎週末に、その週の火曜日までのデータとして、投機筋による先物市場での投資行動を公表しています。

これらのデータを見ることで、投資家・投機家の金に対する投資行動を理解できます。

Provided by

池水 雄一(Bruce Ikemizu)

1986年上智大学外国語学部英語学科卒業後、住友商事株式会社。

1990年クレディ・スイス銀行、1992年三井物産株式会社で貴金属チームを率いる。

2006年スタンダードバンクに移籍、2009年同東京支店支店長就任。

2019年9月日本貴金属マーケット協会代表理事。

金(ゴールド)を学びたい方へオススメコンテンツ

OANDA証券では、金(ゴールド)に関する基礎コンテンツを豊富に提供しています。

金CFD投資に興味をお持ちの方は、ぜひ取引前の勉強にお役立てください。

またOANDA証券の金CFD投資では、MT4・MT5での取引が可能です。

OANDA証券では、お客様の声を元に約70種類以上のオリジナルインジケーターを開発しており、実際の取引ですぐに役立ちます。

OANDA証券の口座をお持ちの方は、自由にダウンロードをして利用できるので、ぜひ口座開設を検討してください(※一部、会員ステータスによるダウンロード制限あり)。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。