November 18, 2024

【前日の為替概況】ドル円、5日ぶりに大幅反落 一時154円割れ クロス円も軟調

15日のニューヨーク外国為替市場でドル円は5営業日ぶりに大幅反落。

終値は154.30円と前営業日NY終値(156.27円)と比べて1円97銭程度のドル安水準だった。

アジア市場では156.75円と7月23日以来の高値を更新したが、NY市場に入ると週末を控えたポジション調整目的の売りなどが優勢となった。

この日発表された10月米小売売上高は前月比0.4%増と予想0.3%増を上回り、自動車を除く数値は前月比0.1%増と予想0.3%増を下回ったものの前月数値が大幅に上方修正された。

また、11月米ニューヨーク連銀製造業景気指数は31.2と予想▲0.7を大きく上回り、10月米輸入物価指数も前月比0.3%上昇と予想0.1%低下に反して上昇した。

結果を受けて米長期金利の指標・米10年債利回りは一時4.5007%前後と5月31日以来の高水準を記録。

ドル円は24時前に155.77円付近まで下げ渋る場面があった。

もっとも、米10年債利回りが低下に転じると再び弱含んだ。

米株式市場でダウ平均が一時400ドル超下落したほか、ナイト・セッションの日経平均先物が大証終値比890円安の3万7780円まで下げるとリスク・オフの円買いも活発化。

4時前には一時153.86円と日通し安値を更新した。

ユーロドルは6日ぶりに小反発。

終値は1.0540ドルと前営業日NY終値(1.0530ドル)と比べて0.0010ドル程度のユーロ高水準だった。

前日に一時1.0497ドルと昨年10月13日以来約1年1カ月ぶりの安値を付けたあとだけに、週末を控えたポジション調整目的のユーロ買い・ドル売りが優勢となった。

前日の高値1.0582ドルを上抜けると一時1.0593ドルまで値を上げた。

ただ、その後発表の米経済指標が概ね良好な結果だったことが分かると一転売りが優勢となり、上値が重くなった。

ユーロ円の下落につれた売りも出て、5時30分過ぎには一時1.0516ドルと日通し安値を更新した。

ユーロ円は大幅反落。

終値は162.66円と前営業日NY終値(164.55円)と比べて1円89銭程度のユーロ安水準。

日米株価指数の下落を背景にリスク回避の円買い・ユーロ売りが入ると3時30分過ぎに一時162.32円と10月21日以来の安値を付けた。

ユーロ円以外のクロス円も軟調だった。

ポンド円は一時194.30円、豪ドル円は99.42円、NZドル円は90.25円、カナダドル円は109.26円、南アフリカランド円は8.45円まで値を下げた。

【本日の東京為替見通し】ドル円、植田日銀総裁の12月会合に向けた発言に要警戒か

本日の東京外国為替市場のドル円は、植田日銀総裁の発言で12月18-19日の日銀金融政策決定会合での追加利上げ、あるいは据え置きの可能性を見極める展開となる。

同総裁は本日、10時5分から名古屋市での金融経済懇談会で講演をし、午後からは記者会見が予定されている。

植田総裁は10月の日銀会合の後、追加利上げまでの「時間的余裕」を使わないと述べた。

また、利上げの障害とされてきた「市場の混乱」が鎮静化してきており、次回会合で追加利上げに踏み切る可能性が高まりつつある。

本日は12月引き締め観測に前向きな発言となるのか、それとも先週のパウエル米連邦準備理事会(FRB)議長のように前言を翻すサプライズとなるのか注目しておきたい。

パウエルFRB議長は先週「現在、われわれが目にしている経済の強さにより、慎重な決定を行うことが可能になっている」と述べ、「経済はFRBが利下げを急ぐ必要性を示唆せず」と言及。

これを受けて、12月の米連邦公開市場委員会(FOMC)での追加利下げ観測が後退している。

金利スワップ市場が織り込む利下げ確率は約80%程度から約50%に低下した。

ドル円は、トランプ・トレード(米国債売り・ドル買い)を背景に、先週末に156.75円まで上昇した。

神田前財務官による今年の4回の覆面介入の水準(157円台から161円台)に迫ってきた。

植田日銀総裁が12月会合での据え置きを示唆した場合、ドル円は反発することが見込まれるが、その場合は本邦通貨当局によるドル売り・円買い介入の可能性に警戒しておきたい。

なお先週14日、米財務省が公表したバイデン政権下で最後となる半期に一度の「外国為替報告書」では、日本による4月以降の円買いドル売り介入に対して「日本は為替介入について透明性を保っている」などと言及して一定の理解が示された。

一方で、「介入は極めて例外的状況のみに限定され、適切な事前協議が行われるべきだ」とも釘を刺していた。

また、現在は財務省顧問も務める神田内閣官房参与は先日、株高とドル高・円安の「トランプ・トレード」が起きている背景として、財政赤字増大による米金利上昇や関税の引き上げ、移民制限によるインフレと金利引き上げの可能性といった憶測があると指摘。

投機が変動を助長しているとして、「行き過ぎた動きには適切な対応を取る」と円買い介入の可能性を示唆していた。

第2次トランプ米政権は、米国の製造業を保護するため、輸入関税を引き上げ、ドル安を志向すると思われることから、本邦通貨当局の円買い介入と整合的であるため警戒しておきたい。

参考までに、2016年12月のトランプ・ラリーの高値は118.66円だったが、第1次トランプ米政権(2017~2020年)の期間中に上回ることはなかった。

【本日の重要指標】 ※時刻表示は日本時間

<国内>

○08:50 ◎ 9月機械受注(予想:船舶・電力除く民需 前月比1.5%/前年比1.8%)

○10:05 ◎ 植田和男日銀総裁、あいさつ

<海外>

○16:30 ◇ 7-9月期スイス鉱工業生産

○17:00 ◎ ナーゲル独連銀総裁、講演

○17:15 ◎ デギンドス欧州中央銀行(ECB)副総裁、講演

○18:00 ◎ マクルーフ・アイルランド中銀総裁、講演

○19:00 ◇ 9月ユーロ圏貿易収支(予想:季節調整前60億ユーロの黒字/季節調整済77億ユーロの黒字)

○22:00 ◎ レーンECB専務理事兼チーフ・エコノミスト、講演

○22:00 ◎ ストゥルナラス・ギリシャ中銀総裁、講演

○22:15 ◇ 10月カナダ住宅着工件数(予想:24.00万件)

○22:30 ◇ 9月対カナダ証券投資

○24:00 ◎ 11月全米ホームビルダー協会(NAHB)住宅市場指数(予想:42)

○24:00 ◎ グールズビー米シカゴ連銀総裁、あいさつ

○19日03:30 ◎ グリーン英中銀金融政策委員会(MPC)委員、ブイチッチ・クロアチア中銀総裁、講演

○19日03:30 ◎ ラガルドECB総裁、講演

○19日06:00 ◎ 9月対米証券投資動向

○20カ国・地域(G20)首脳会議(ブラジル・リオデジャネイロ、19日まで)

○メキシコ(メキシコ革命記念日)、休場

※「予想」は特に記載のない限り市場予想平均を表す。▲はマイナス。

※重要度、高は☆、中は◎、低◇とする。

※指標などの発表予定・時刻は予告なく変更になる場合がありますので、ご了承ください。

【前日までの要人発言】

15日05:35 パウエル米連邦準備理事会(FRB)議長

「FRBには国民と議会に説明する義務がある」

「より確実性が高まるまで政策変更には慎重になる」

「決定を下す際、政権のことは考えない」

「経済が弱まれば利下げの余地は大きい」

「今日のインフレデータは予想よりも大きな変動」

「インフレは今後も不安定な道をたどるとみている」

「データで利下げ減速可能になるなら正しい行動のように思える」

15日11:06 加藤財務相

「米為替報告書では、引き続き適切な対応をはかる」

「足元の為替は、一方的な、急激な動きもみられる」

「為替市場の動向を極めて高い緊張感をもって注視」

「為替の行き過ぎた動きには適切な対応とっていく」

15日22:44 グールズビー米シカゴ連銀総裁

「コアPCEは依然として高すぎる」

「経済の基本的なストーリーは、インフレ率の低下、労働市場の冷え込みから完全雇用への転換のまま」

「インフレが下がり続ける限り、金利は今よりずっと低くなるだろう」

「FRBにとって重要なのは、今後発表される新たな月間インフレデータ。2%に到達しなければならない」

「10年債利回りが上昇している理由を解明し、長期金利に注意を払う必要がある」

「長期金利の上昇は、経済成長率の上昇予想や利下げペースの鈍化に対する市場の懸念による可能性」

「中立的な金利水準への移行には12-18カ月かかると考えている」

16日04:21

「9月のFOMC予測に沿って利下げを検討する」

「中立金利をめぐる議論は利下げペース減速を後押しする可能性」

16日00:22 チポローネECB専務理事

「利下げのペースと範囲は今後発表されるデータ次第」

「緩やかな消費主導の回復傾向が続いている」

「インフレ率が2%の目標に向けてタイムリーに収束することを確実にするために、必要な範囲を超えて過度に制限的な政策を実施すべきではない」

「回復が強まるかどうかはまだ確認されていないが、経済成長に対するリスクは下振れ傾向にある」

16日05:24 バーキン米リッチモンド連銀総裁

「インフレは依然として改善傾向にある」

「第1四半期にはインフレ率が低下することを期待」

「コアPCEは下半期に2%台後半に留まると常に予想していた」

「金利をやや引き下げる方向に調整することは可能」

※時間は日本時間

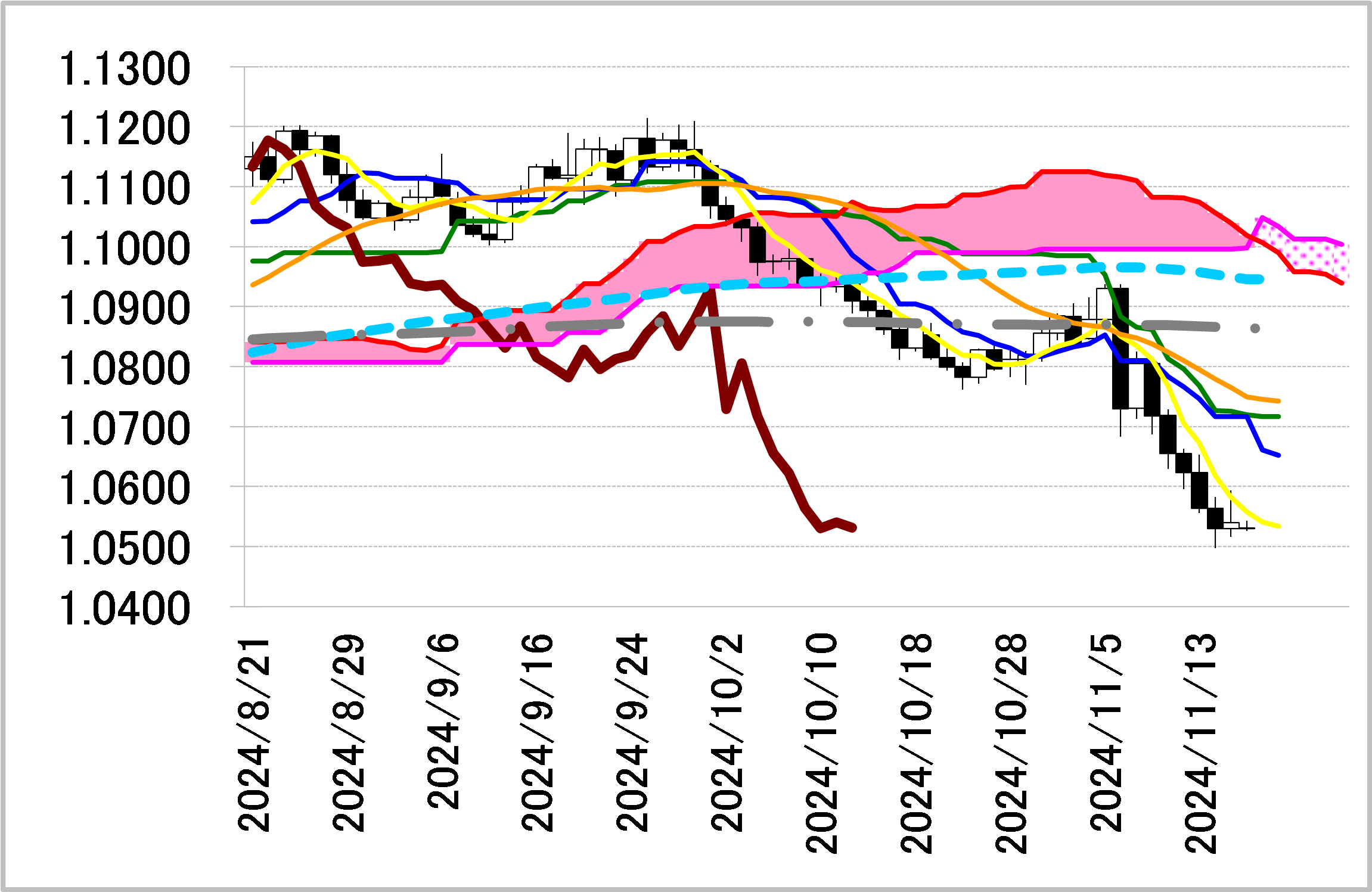

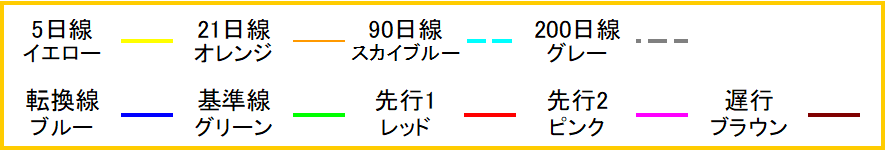

〔日足一目均衡表分析〕

<ドル円=上昇中の一目・転換線に沿った動きか見極め>

大陰線引け。

7月23日以来の高値156.75円をつけたところから反落。

一時は154円付近の日足一目・転換線を割り込む場面もあった。

5手ぶりの陰線引け。

転換線は本日154円付近から明日には154円半ば、週末に155円台まで上昇する見込み。

同線の方向に沿った戻しは考えられるが、下回った水準で推移するようだと152円後半の基準線まで下押しも想定する必要がある。

レジスタンス1 155.31(11/15レンジの半値)

前日終値 154.30

サポート1 152.80(日足一目均衡表・基準線)

サポート2 152.14(11/8安値)

<ユーロドル=短期線は下向き、14日安値を意識>

小陽線引け。

14日高値を超えたものの1.06ドルには届かずに下落。

もっとも1.05ドル前半では下げ渋り、6手ぶりの陽線引けとなった。

短期的なすう勢を示す5日線は1.05ドル台で下向きであり、下押し圧力は強まったまま。

14日につけた昨年10月以来の安値1.0497ドルを意識した動きが続きそうだ。

反発した場合も13日高値1.06ドル半ば辺りまでか。

レジスタンス1 1.0653(11/13高値)

前日終値 1.0540

サポート1 1.0448(2023/10/3安値)

<ポンド円=15日レンジの半値が抵抗か、90日線が下値めど>

大陰線引け。

198円半ばの11日高値の手前から反落。

196円後半の日足一目・転換線や基準線を割り込んで下げ足を速め、1カ月ぶりの安値となる194円前半まで急落した。

本日は194.60円台に位置する200日線を念頭に置いた取引き。

大幅下落の揺り戻しがあったとしても、15日レンジの半値196.38円付近までか。

下値を試した場合は、まずは90日線が位置する193円前半を目指す展開が見込まれる。

レジスタンス1 196.38(11/15レンジの半値)

前日終値 194.76

サポート1 193.38(90日移動平均線)

<NZドル円=一目雲の上限を巡る攻防に注目>

陰線引け。

91.70円台で14日高値を上回ったところから反落した。

91円前半の日足一目・転換線や基準線を下抜けて、約1カ月ぶりの安値圏90円前半まで売り込まれた。

本日は、15日に届かなかった90.10円台の一目・雲の上限を巡る攻防に注目。

雲の中に入り込むようだと、10月1日安値89.87円辺りが次の下値ポイントとなる。

上値めどは、91.30円台の転換線を想定。

レジスタンス1 91.36(日足一目均衡表・転換線)

前日終値 90.43

サポート1 89.87(10/1安値)

Provided by

DZH Finacial Research

「投資を面白く、投資家を笑顔に」をスローガンに、株式や為替など様々な金融マーケットの情報を提供。

豊富な経験を持つエキスパートが多数在籍し、スピーディー且つオリジナルな視点からの情報をOANDA Labに配信しています。

会社名:株式会社DZHフィナンシャルリサーチ

所在地:東京都中央区明石町8番1号 聖路加タワー32階

商号等:【金融商品取引業者】投資助言業/【登録番号】関東財務局長(金商)907号

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。