ドルコスト平均法とは|具体例やメリット・デメリットをわかりやすく解説

ドルコスト平均法とは、「定期的」に「一定額」を投資する方法のことです。

長期的に継続することで、購入単価が平準化されるため、一括投資するよりも価格変動リスクが低減されることに期待できます。

本記事では、ドルコスト平均法の具体例や、メリット・デメリットなどをわかりやすく解説します。

目次

- 1.ドルコスト平均法とは

- 2.ドルコスト平均法のメリット

- 3.ドルコスト平均法のデメリット

- 4.ドルコスト平均法に関するQ&A

- 5.【まとめ】ドルコスト平均法とは|具体例やメリット・デメリットをわかりやすく解説

ドルコスト平均法とは

まず、ドルコスト平均法の意味と具体例を解説します。

- ・意味

- ・具体例

意味

ドルコスト平均法とは、投資信託や株式をはじめとする金融商品を購入する際に、「定期的」に「一定額」を投資する方法です。

一度にまとまった金額を投資(一括投資)せず、時間と投資金額を分散させることで、平均購入単価が平準化され、価格変動リスクの低減が期待できます。

投資する金額を一定に保つ投資方法であり、「定額購入法」と呼ばれることもあります。

具体例

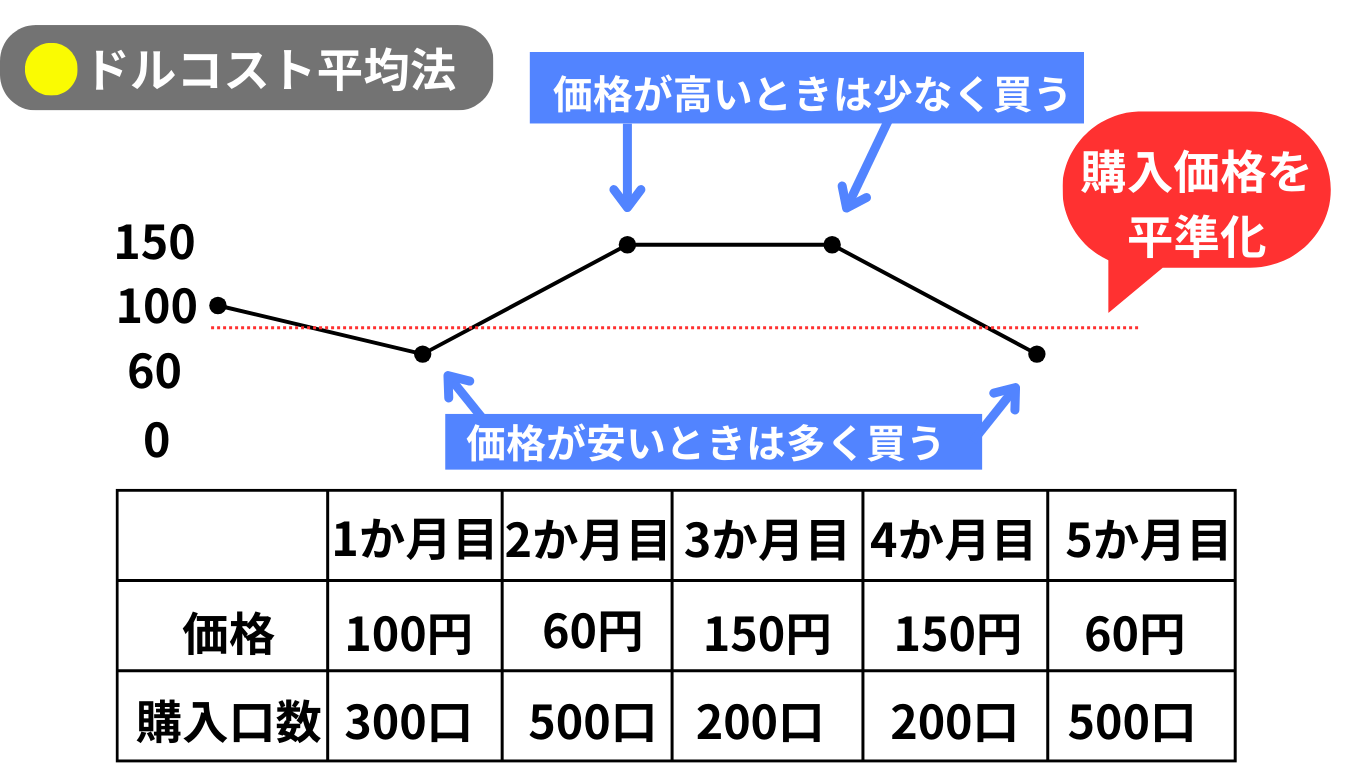

例えば、毎月(定期的)、3万円(一定額)を継続して投資します。

一定額を投資するということは、価格が高いときには購入量が少なくなり、価格が安いときには購入量が多くなります。

下表は、毎月3万円で投資信託を購入した例です。

この場合、1口あたりの平均購入単価は約88円(15万円÷1700口)となります。

1か月目に15万円を一括投資した場合は、1口あたり100円で1500口購入することになり、両者を比較するとドルコスト平均法がより安く多くの口数を購入できたことがわかります。

そのため、一括投資よりも高値づかみ(高く買ってしまうこと)になる可能性が抑えられます。

ドルコスト平均法のメリット

ドルコスト平均法のメリットは、主に以下の3点です。

- ・取引タイミングをはからなくて良い

- ・運用開始直後に大きな含み損を抱えにくい

- ・少額でも始めることができる

取引タイミングをはからなくて良い

ドルコスト平均法では、定期的に一定額を投資するため、売買の数量やタイミングの判断が不要です。

取引ルールが決まっているため、チャート分析をしたり、市場の短期的な動きに過度に反応する必要がなくなります。

精神的負担が抑えられ、長期的に投資に取り組める利点があります。

運用開始直後に大きな含み損を抱えにくい

既述の通り、一括投資するわけではないため、運用開始序盤に大きな含み損を抱える可能性を低減することができます。

仮に価格が下落しても、次の投資タイミングでは購入量が大きくなるので、平均購入単価が引き下がる効果が得られます。

少額でも始めることができる

ドルコスト平均法は、少額からでも投資を開始できる点もメリットの1つです。

一括投資の場合、投資資金を全額用意する必要がありますが、ドルコスト平均法では定期的に少しずつ一定額を投資することができるので、大きな資産がなくても投資を始められます。

コツコツと長期的に投資を続ける投資信託などで推奨される投資方法です。

ドルコスト平均法のデメリット

ドルコスト平均法のデメリットは、主に以下の3点です。

- ・手数料が膨らむ可能性がある

- ・短期的な投資には不向き

- ・一括投資の方が好成績な場合もある

手数料が膨らむ可能性がある

ドルコスト平均法は、定期的に投資を行いますが、株取引などでは取引ごとに手数料が発生します。

これにより、少額の投資でも手数料が積み重なり、結果的にコストが高くなる場合があります。

ドルコスト平均法を行う場合は、投資対象の手数料に注意が必要です。

短期的な投資には不向き

ドルコスト平均法は、長期的な運用を前提にしている投資手法で、短期的な利益を狙うのには適していません。

相場が急激に変動する場合でも、定期的に一定額に投資します。

このことから、市場のタイミングに合わせた利益確定が難しく、短期間での成果を求める場合には不向きとされています。

一括投資の方が好成績な場合もある

相場の値動きによっては、ドルコスト平均法よりも一括投資の方が成績が良くなる場合もあります。

例えば投資直後から狙った方向に相場が動き続けた場合には、投資を分散するドルコスト平均法よりも一括購入した方が利益は大きくなります。

ドルコスト平均法に関するQ&A

ドルコスト平均法に関するよくある質問に回答します。

- ・ドルコスト平均法とナンピンの違いは何ですか?

- ・FXでドルコスト平均法はできますか?

- ・ドルコスト平均法は負けませんか?

ドルコスト平均法とナンピンの違いは何ですか?

ナンピンとは、相場が想定とは逆行した場合に、買い下がって(売り上がって)平均購入単価を下げる(上げる)取引方法のことです。

ナンピンするタイミングや金額は裁量判断によるもので、この点が定期的に一定額を投資するルールのドルコスト平均法とは、明確に異なります。

FXでドルコスト平均法はできますか?

ドルコスト平均法は長期継続により効果が期待できる取引方法なので、その前提で長期運用するケースならば活用できると考えられます。

FXはレバレッジ効果を働かせた短期トレードが主流ですが、低レバレッジで長期的に外貨積立のような運用を行う考え方もあります。

ドルコスト平均法は負けませんか?

ドルコスト平均法は、時間と資金を分散した投資を長期的に継続することにより、価格変動リスクを抑える効果が期待できる取引方法です。

負けないということはなく、相場の動きによっては含み損を抱えることになるケースはあります。

【まとめ】ドルコスト平均法とは|具体例やメリット・デメリットをわかりやすく解説

ドルコスト平均法は、定期的に一定額を投資する方法のことです。

長期的に継続することで、購入単価が平準化されるため、一括投資するよりも価格変動リスクが低減されることに期待できます。

投資のタイミングや数量を考える必要がなく、少額から投資を始められますが、取引ごとに手数料が発生し投資コストが膨らむ可能性や、短期的な投資には不向きで大きな利益を得にくい点には注意が必要です。

OANDA証券での取引に興味をお持ちいただけた方は、以下のボタンから口座開設をご検討ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。