イールドカーブとは、債券の償還までの期間と利回りの関係をグラフ化した曲線のことです。

金利動向を把握したり、将来の景気を考える参考にしたりできます。

本記事では、現在の米国債利回りの推移や、イールドカーブの意味、「順イールド・逆イールド」「スティープ化・フラット化」などについて解説します。

目次

- 1.現在の米国債利回りのイールドカーブ推移グラフ

- 2.イールドカーブとは

- 3.イールドカーブのスティープ化とフラット化

- 4.イールドカーブの決定要因

- 5.イールドカーブの確認方法

- 6.イールドカーブに関するQ&A

- 7.【まとめ】イールドカーブとは|現在の米国債利回りのイールドカーブ推移などをわかりやすく解説

現在の米国債利回りのイールドカーブ推移グラフ

金融市場では、米国の経済動向の変化を示唆する要素として、イールドカーブが注目されます。

詳しくは後述しますが、イールドカーブの形状の変化が注目され、逆イールドは景気後退のサインと考えられています。

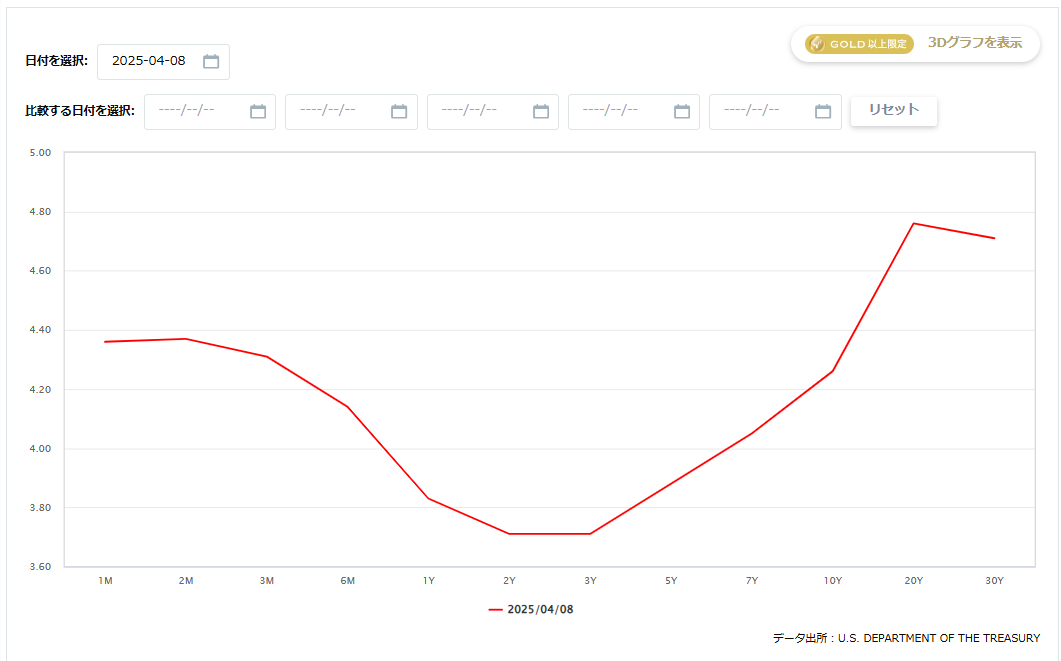

下のチャートは、OANDA証券が提供する「米国債利回りの推移」です。

イールドカーブとは

ここではイールドカーブの概要を、以下の内容に分けて解説します。

- ・意味

- ・順イールドと逆イールド

意味

イールドカーブとは、債券における償還までの期間と、利回りの関係をグラフ化した曲線のことです。

グラフの縦軸は「利回り」、横軸は「償還期間」(右に行くほど償還期間が長い)を表します。

イールド(yield)は利回りのことで、イールドカーブは「利回り曲線」とも呼ばれます。

債券は償還期間までの時間が長いほど、各種のリスクが顕在化する可能性が高まります。金利は、リスクに見合う対価として設定されるため、基本的に償還期間が長いほど利回りが高くなり、イールドカーブは右肩上がりの形状を描きます。

順イールドと逆イールド

上述した右に行くにつれて上昇する形状を「順イールド」、その逆の形状を「逆イールド」と呼びます。

稀に短期金利と長期金利の利回りの差が等しくなり(イールドカーブは水平の形状)、この状態を「フラット」と呼びます。

フラットから短期金利が上昇するか、長期金利が下落すると「逆イールド」となり、一般に景気後退を示唆している可能性があるとされます。

イールドカーブが変化する場合、下図の通り「順イールド⇒フラット⇒逆イールド」という順番に変化します。

イールドカーブのスティープ化とフラット化

ここでは、イールドカーブのスティープ化とフラット化について解説します。

- ・スティープ化とは

- ・フラット化とは

スティープ化とは

スティープ化(スティープニング)とは、イールドカーブの傾きが急になることです。

順イールドで角度が急になる要因は、長期金利の上昇、または短期金利の下落です(逆イールドではその逆の関係)。

長期金利の上昇が要因となってイールドカーブの角度が急になる場合は「ベア・スティープニング」、短期金利の下落が要因の場合となってイールドカーブの角度が急になる場合は「ブル・スティープニング」と呼びます。

フラット化とは

フラット化(フラットニング)とは、イールドカーブの傾きが緩やかになることです。

順イールドで角度が緩やかになる要因は、短期金利の上昇、または長期金利の下落です(逆イールドではその逆の関係)。

短期金利が上昇してイールドカーブの角度が緩やかになる場合は「ベア・フラットニング」、長期金利の下落によってイールドカーブの角度が緩やかになる場合は「ブル・フラットニング」と呼びます。

イールドカーブの決定要因

イールドカーブの決定要因に関しては、主に以下の3通りの仮説があります。

- ・純粋期待仮説

- ・流動性プレミアム仮説

- ・市場分断仮説

純粋期待仮説

純粋期待仮説とは「長期金利は将来の短期金利の予想平均で決まる」という仮説です。

例えば、10年債の金利は、向こう10年にわたる1年金利の予想を平均したものと考えます。

式で表すと「名目長期金利=短期金利の期待値の平均」となります。

将来の金利が上がるという想定では、長期金利が短期金利より常に高くなるため、イールドカーブは右肩上がりになります。

流動性プレミアム仮説

流動性プレミアム仮説とは「長期金利は流動性リスクが原因で、短期金利よりも金利が高くなる」という考え方です。

流動性リスクとは「売買の相手が見つからない、希望の価格で売買できない」などのリスクです。

債券は残りの償還期間が長いほど、その後の価格変動リスクが大きくなります。償還期間の途中で債券を売却する場合、買い手がこのリスクを引き受けるため、期間が長いほど高金利にする必要があります。

上記の理由から、債券の長期金利は短期金利より高くなることが多い、という仮説です。

市場分断仮説

市場分断仮説とは「短期金利と長期金利には別々の市場が形成されており、両者の間で投資家の裁定は起きない」という仮説です。

例えば、銀行による債券の購入資金は、短期で引き出される預金が主な元手であるため、銀行は短期債券を選ぶ傾向があります。

逆に保険会社が生命保険で集めた資金の場合の払い戻しは、長ければ数十年後などの長期になります。

資金を預かる期間と運用先の投資期間の不一致は「ミスマッチリスク」となりえることから、両者の期間を一致させるため、保険会社は長期債券を選ぶ傾向があります。

このように、投資家ごとに投資する期間はある程度固まっており「短期と長期の間で揺れ動く、裁定取引は行われない」というのが市場分断仮説の考え方です。

イールドカーブの確認方法

イールドカーブは、証券会社が提供するツールなどで確認できます。

OANDA証券の場合、以下のイールドカーブ推移グラフを提供しています。

ログインすることで、同時に6つの日付まで選択可能で、6本の線によってイールドカーブを表示できます。

通常の6本線のグラフの使い方を説明します。

まず、下図をご覧ください。

1~4の番号の部分で、以下の操作を行います。

- 1:メインで見る日付を設定する

- 2:比較する5つの日付を設定する

- 3:6つの日付(線)の表示・非表示を切り替える

- 4:ゴールド会員の方は、3Dグラフへの切り替えも可能

3Dグラフの使い方については、下図をご覧ください。

ここまでの6本線のグラフの操作に加えて、以下の操作を行えます。

- 1:表示期間の設定

- 2:グラフの回転など

イールドカーブに関するQ&A

イールドカーブに関してよく見られる疑問点は、以下の通りです。

- ・イールドカーブコントロールとは何ですか?

- ・イールドカーブは逆になるとどうなりますか?

- ・イールドカーブ戦略とは何ですか?

イールドカーブコントロールとは何ですか?

イールドカーブコントロールとは、長期金利と短期金利を操作し、目標水準に近づける金融政策です。

別名で「長短金利操作」とも呼ばれます。

英語では「yield curve control」と表記され、この頭文字を取って「YCC」と呼ばれることもあります。

日銀による具体的な操作方法は、以下の通りです。

| 短期金利 | マイナス金利政策(日銀が預かる当座預金の一部にマイナス金利をつける) |

| 長期金利 | 10年物国債の金利を0%程度で推移させる |

このうち、マイナス金利政策については、2024年3月に解除されました。

また、長期金利についても、2022年12月以降、変動幅の上限が徐々に緩和されています。

イールドカーブは逆になるとどうなりますか?

イールドカーブが逆になる「逆イールド」の状態は、一般的に景気後退の予兆とされています。

理由の1つは、長短金利が逆転することで「両者の金利差で利ざやを得ていた金融機関の収益が悪化する」可能性があるためです。

金融機関の収益が悪化すると、企業に対する貸し渋りなどが起き、景気の後退につながる可能性があります。

ただし、逆イールドが必ず景気後退につながるとは限りません。

景気判断に用いられる他の経済指標が良好な状況など、景気が後退しない場合もあります。

イールドカーブ戦略とは何ですか?

イールドカーブ戦略とは、イールドカーブの変化を予想して運用を行う投資手法のことです。

例えば「逆イールドになる」「カーブの途中が凹む」などの不規則な形状になった際、長期で修正が起きると予想し、運用を行います。

また、スティープ化を予測した場合は「スティープナー」、フラット化を予測した場合は「フラットナー」と呼ばれるポジションを取ることで、利益を狙えます。

【まとめ】イールドカーブとは|現在の米国債利回りのイールドカーブ推移などをわかりやすく解説

イールドカーブは「利回り曲線」とも呼ばれ、債券の残存期間と利回りの関係をグラフ化した曲線のことです。

債券は償還期間が長いほど利回りが高くなるので、イールドカーブは基本的に右肩上がりの「順イールド」になりやすい傾向があります。

一方で、右下がりの「逆イールド」になることもあり、この状態は景気後退を示唆するといわれています。

イールドカーブが示す市場参加者の金利観は、各国政府による金融政策や経済指標などに影響を受けています。

「ファンダメンタルズ分析」も同時に行うことで、イールドカーブの裏にある投資家心理などの様々な情報を読み解きやすくなります。

イールドカーブなどの用語も含めたFX初心者の方向けの基礎知識は、以下のコンテンツでわかりやすく解説しています。

また、OANDA証券ではファンダメンタルズ分析で役立つ「マーケットニュース」や、初心者の方でも使いやすい独自開発の取引ツール「fxTrade」など、様々なコンテンツ・ツールを提供しています。

OANDA証券での取引に興味をお持ちいただけた方は、以下のボタンから口座開設をご検討ください。

FX初心者にオススメのコンテンツ

これからFXを始める初心者の方向けに、豊富なコンテンツを提供しています。コンテンツを読み進めていくことで、初心者の方でもFXをスムーズに始めることが可能です。またOANDAの口座保有者だけが使えるOANDAオリジナルインジケーターも提供しています。是非OANDAの口座開設をご検討ください。