円の特徴

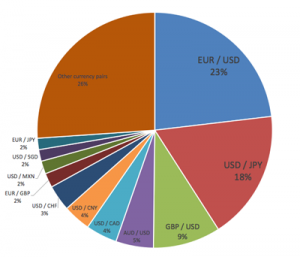

ドル円はFX市場で2番目の通貨ペア

世界のFX市場の通貨ペア別の取引量の中では、ユーロドルに次いでドル円の取引量が18%と2番目に多く、流動性が高い通貨ペアというのが確認できます。

流動性が高い通貨ペアは流動性が低い通貨ペアに比べ、値動きが滑らかになる傾向があるため、初心者にはオススメの通貨ペアとなります。

ただし、その次に円が絡む通貨ペアでは11位のユーロ円で2%と続き、それ以外の通貨と円の取引となると、流動性が低くなります。日本人に人気のポンド円や豪ドル円は比較的流動性が薄く、値動きが荒くなりがちな通貨ペアということには注意が必要です。

出所:BIS

安全資産としての需要

円は、ドル、ユーロに次いで流動性が高い通貨であるほか、日本の金融システムが安定していること、日本が経常黒字、低いインフレ率が続いていることもあり、市場リスクが高まるような場面では安全資産として、選好される傾向があります。

逆に、市場が安定しており、リスク許容度が拡大していくような局面では円のような安全資産を売り、高金利通貨などの通貨を買う取引が増える傾向があるため、円は弱い推移となる傾向があります。

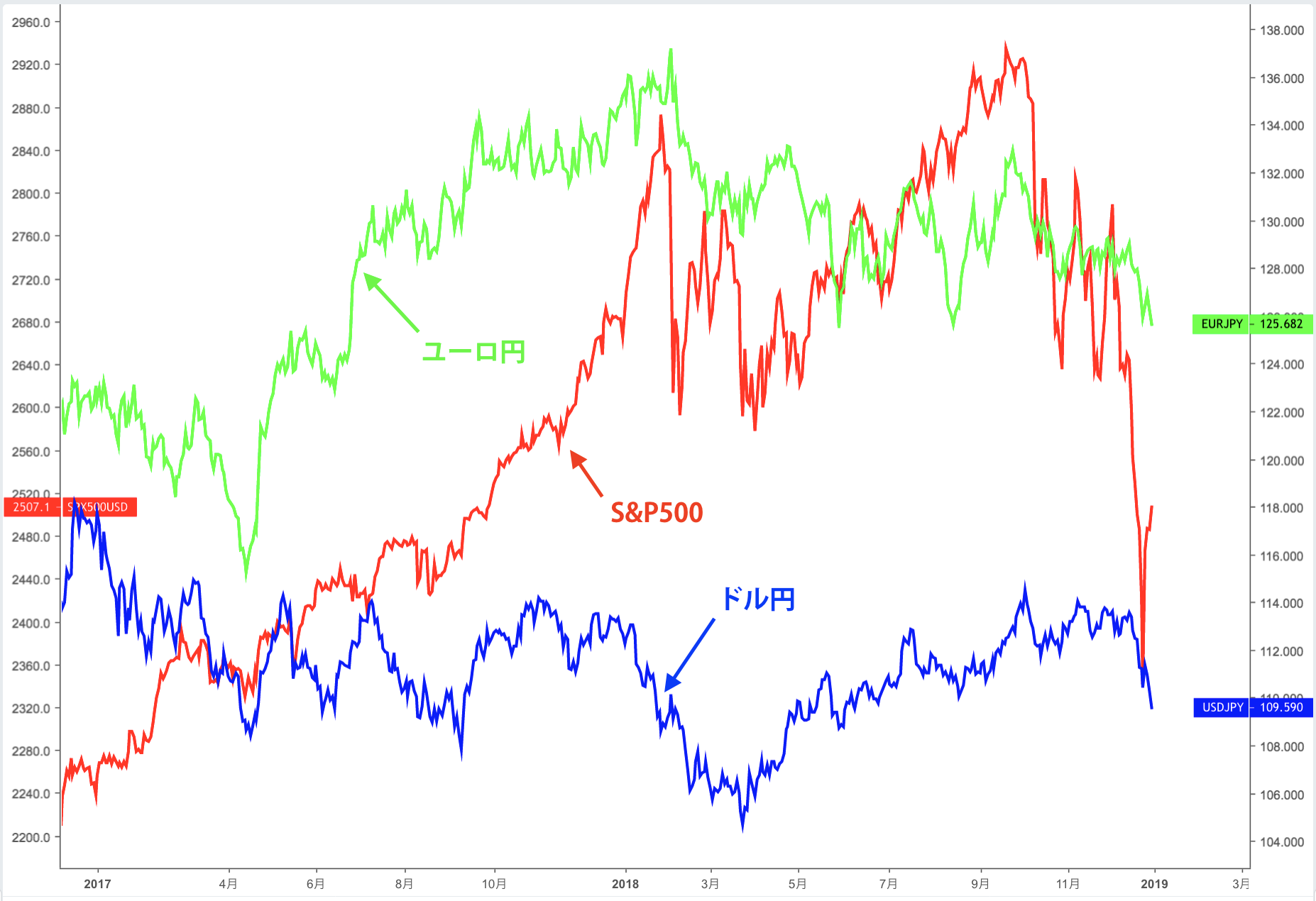

このため、リスク資産の代表格ともいえる、株式市場と円の動きは反比例の動きとなる傾向があります。

つまり、株式市場が上昇すると、円は売られ、株式市場が下落して、市場のリスク回避食が強まると円が買われ易いということです。

為替ニュースなどでは、「リスク回避の円買いが強まる」というような表現をよく耳にすると思います。

次のチャートは米国を代表する株価指数のS&P500とドル円、ユーロ円の値動きを比較したものですが、株式市場の下落基調が強まると、円買いが強まるのが確認できると思います。

【S&P500とドル円、ユーロ円の推移】

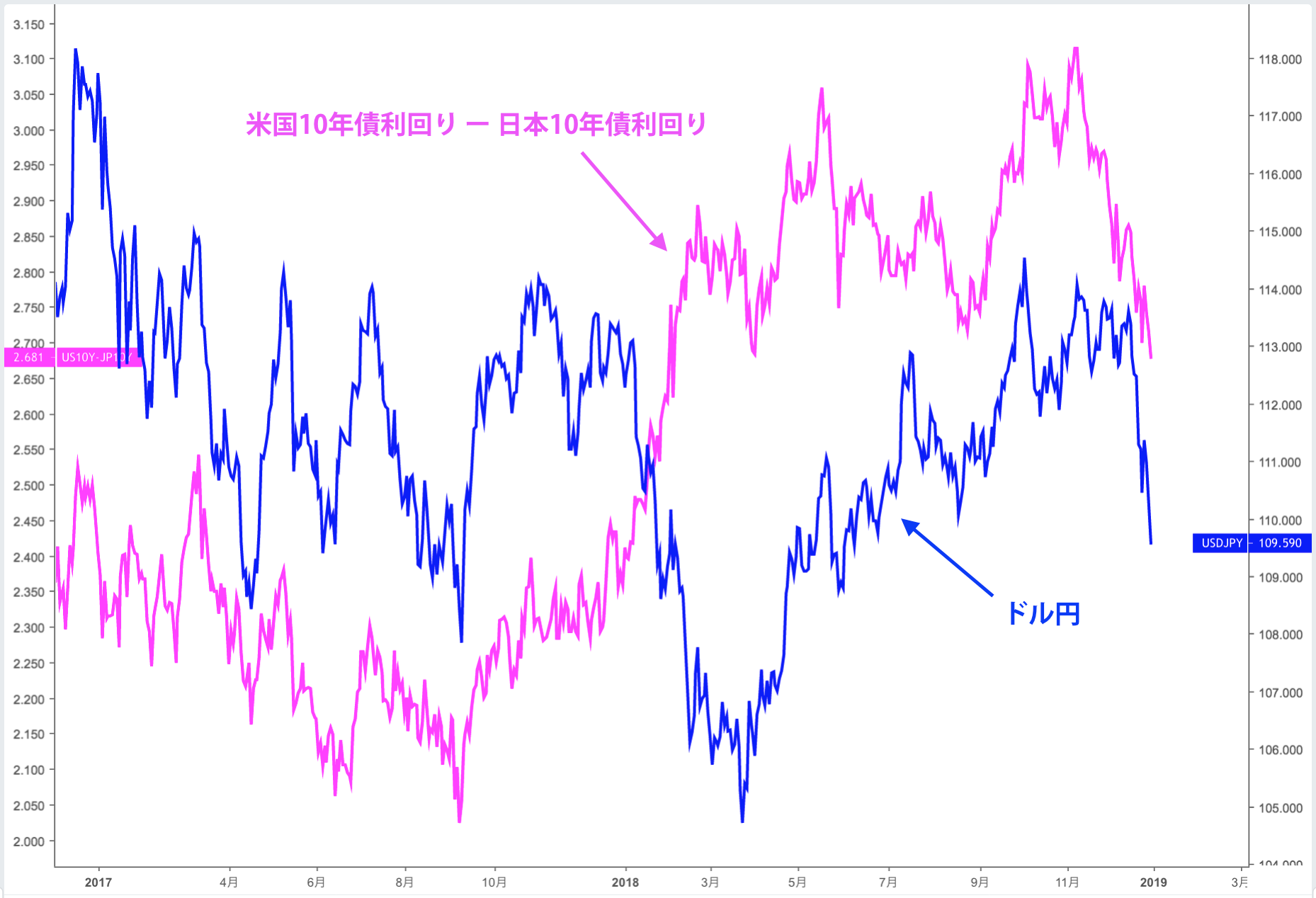

米日の国債利回りの差

米日の国債利回りの差が注目され、ドル円相場に影響を与えることがあります。

次のチャートはドル円と米国10年債利回りから日本10年債利回りを引いた数値を比較したチャートです。

全ての期間に相関性があるわけではありませんが、相関性の高い時期が多いのは確認できると思います。

日銀の金融政策

円の強弱に大きく影響する日本側の材料に日銀の金融政策があります。

日本ではバブル経済崩壊後に、物価上昇率が伸び悩む状態が続き、低金利政策が続くなかで、リーマンショック後の景気低迷を経て物価に上昇傾向が見られず、大規模な量的緩和を行なったほか、マイナス金利も導入したものの、物価が伸び悩む状況が続いています。

物価上昇率が安定して2%を超える状況となるまでこの大規模な緩和が続くことが想定されますが、将来的には緩和縮小も視野に入れなければなりません。

緩和縮小となると、円の価値を上げる政策となるため、当然、円の買い材料となるほか、株式市場もネガティブな反応となることが想定されるため、リスク回避の円買いも入りやすく、円が大きく上昇する可能性があります。

このように、円は日銀の動向に揺さぶられる可能性があるため、日銀の最新の状況をしっかりと把握しておく必要があります。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。