差金決済(さきんけっさい)とは|言葉の意味・仕組みをわかりやすく解説

差金決済とは「現物の受け渡しを行わず、反対売買によって生じた差額のみを授受する決済方法」です。

現物のない商品でも取引ができるため、投資対象の選択肢が多いことが特徴です。

本記事では、差金決済の仕組みやメリット、デメリットなどについて詳しく解説します。

差金決済とは

差金決済とは「現物・現金の受け渡しをせず、反対売買による差額の授受で決済すること」です。

より簡単な言葉で説明すると、「お金やモノをやり取りするのではなく、買ったときと売ったときの差額をやり取りする決済方法」です。

ここでは、差金決済の仕組みや現物決済との違いについて解説します。

- ・差金決済の仕組み

- ・現物決済(げんぶつけっさい)との違い

差金決済の仕組み

差金決済の仕組みについて、イラストを用いてわかりやすく紹介します。

ここでは例として、金(ゴールド)を購入する場合を見てみましょう。

Aさんが時価100万円の金を、Bさんから購入するケースです。

AさんとBさんは実際に現金と金を交換せず、将来的な金価格の変動に応じてその差額をやり取りすることを約束します。

Aさんが購入した30年後、金の価格が110万円に値上がりしたときに売却したとします。

AさんはBさんから差額(値上がり分)である10万円の現金を受け取ります。

ここでもし、金の価格が90万円に値下がりしていた場合は、AさんはBさんへ差額(値下がり分)を渡すことになります。

このように、実際に現金と金を双方から動かさず、最終的に金価格の差額をやり取りするのが差金決済です。

現物決済(げんぶつけっさい)との違い

現物決済は「普段の買い物」で採用されている仕組みです。

AさんはBさんに100万円を渡し、Bさんから金を受け取ります。

投資の世界を除けば、世の中の決済のほとんどは現物決済だといえます。

なお、普段の買い物とは仕組みが異なる先物取引には、差金決済と現物決済があります。

差金決済と現物決済を比較すると、以下の通りです。

| 比較項目 | 差金決済 | 現物決済 |

|---|---|---|

| 現物の移動 | ない | ある |

| レバレッジ | かけられる | かけられない |

| 金融商品の種類 | 多い | 少ない |

| 売りから入ること | できる | できない |

FX取引は差金決済

FXは金融商品取引法に規定されるデリバティブ取引で、差金決済により取引を行います。

例えば米ドル/円の通貨ペアを取引する際には、実際のお金(日本円と米ドル)の受け渡しは行いません。

取引ツール上で為替レートや保有ポジションの評価額が動き、売買で生じた損益(差金)分が口座残高に反映されます。

FX取引以外では、先物取引、オプション取引、CFD取引など多岐にわたる金融商品が差金決済の仕組みを用いています。

なお、現物の株式取引については、金融商品取引法により差金決済が禁止されています(信用取引などを除く)。

差金決済のメリット

差金決済のメリットを3つ紹介します。

- ・売りからでも取引できる

- ・投資対象の選択肢が多い

- ・レバレッジにより投資効率を高められる

売りからでも取引できる

現物決済では「買いから始めて、売りで終わる」取引が原則です。

一方、差金決済では上記の取引だけではなく、「売りから始めて、買いで終わる」取引も可能です。

そのため差金決済では、相場の上昇局面だけでなく下落局面でも利益を狙うことができ、収益を得るチャンスが広がります。

投資対象の選択肢が多い

差金決済では現物の受け渡しがない分、投資対象の選択肢が多いというメリットがあります。

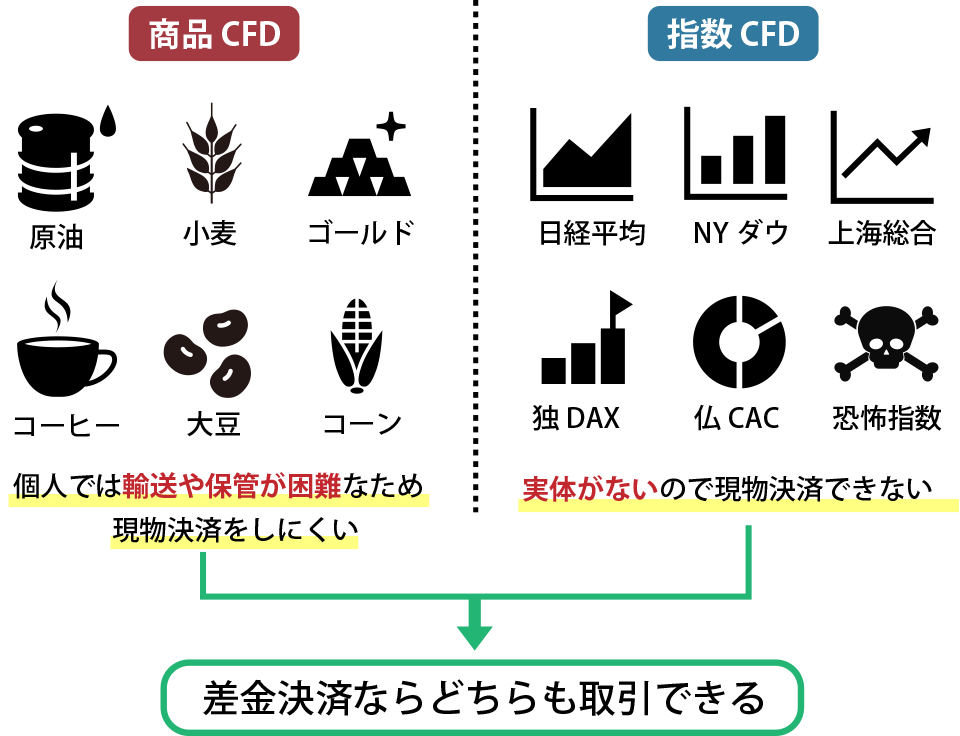

例えば、個人では輸送や保管が困難なため現物決済をしにくい「石油・天然ガス・大豆・小麦・コーン・ココア・砂糖」などの「商品CFD」や、実体がなく現物決済できない株価指数や恐怖指数(VIX指数)などの「指数CFD」も差金決済なら取引が可能になります。

レバレッジにより投資効率を高められる

差金決済は、レバレッジにより資金効率を高めた投資ができることもメリットの1つです。

レバレッジとは、預けた資金(証拠金)を担保とし、預けた資金以上の金額で取引できる仕組みのことです。

例えば、レバレッジ25倍で取引する場合、10万円の証拠金で250万円分の取引を行えます。

このようにレバレッジを利用すると元手が少額でも大きな金額の取引が可能なため、資金効率よく大きな利益を狙えます。

差金決済のデメリット

差金決済のデメリットを3つ紹介します。

- ・小さな値動きでも大きな損失が生じることがある

- ・ロスカットが発生することがある

- ・預けた金額以上の損失が発生することがある

小さな値動きでも大きな損失が生じることがある

差金決済でレバレッジをかけている場合、大きな利益を狙える反面、小さな値動きでも大きな損失が生じるリスクがあります。

思わぬ損失を避けるためには高いレバレッジをかけ過ぎないことや、事前に損切りを設定をしておくなどの対策が有効です。

ロスカットが発生することがある

差金決済で高いレバレッジをかけていた場合、相場が急激に変動したときにロスカットが発生する可能性があります。

ロスカットとは、取引による含み損が拡大し、証拠金が一定水準以下となったタイミングで全取引を強制決済する仕組みのことです。

ロスカットは本来、投資家保護の仕組みですが、ロスカットになった場合は資金の大半を失う場合もあります。

ロスカットを避けるためには、損切り設定や口座内の証拠金に余裕を持たせるなどの対策が有効です。

預けた金額以上の損失が発生することがある

相場が短時間で急激な変動をしたときは、ロスカットルールによるレートから乖離したレートで強制決済されてしまうケースが考えられます。

この場合、預け入れた証拠金以上の損失が発生する可能性もあります。

証拠金

がマイナスの状態になると、マイナスが解消されるように追加で資金を支払わなければなりません。なお、ロスカットにならないように資金管理を行えば、このようなリスクは回避できます。

【まとめ】差金決済(さきんけっさい)とは|言葉の意味・仕組みをわかりやすく解説

差金決済とは「現物・現金の受け渡しをせず、反対売買による差額の授受で決済すること」です。

差金決済は、「現物決済では扱いにくい対象にも投資できる」「レバレッジにより投資効率を高められる」など様々なメリットがあります。

一方で、高いレバレッジをかけると損失が拡大するリスクや、ロスカットが発生するリスクがあるため注意が必要です。

差金決済を行う際には、レバレッジのコントロールや資金管理をしっかり徹底することが大切です。

OANDA証券での取引に興味をお持ちいただけた方は、以下のボタンから口座開設をご検討ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。