OANDAツールを利用した分析例|FRBの利上げとイールドカーブの形状変化

イールドカーブを見ることで市場参加者の金利観がみえる

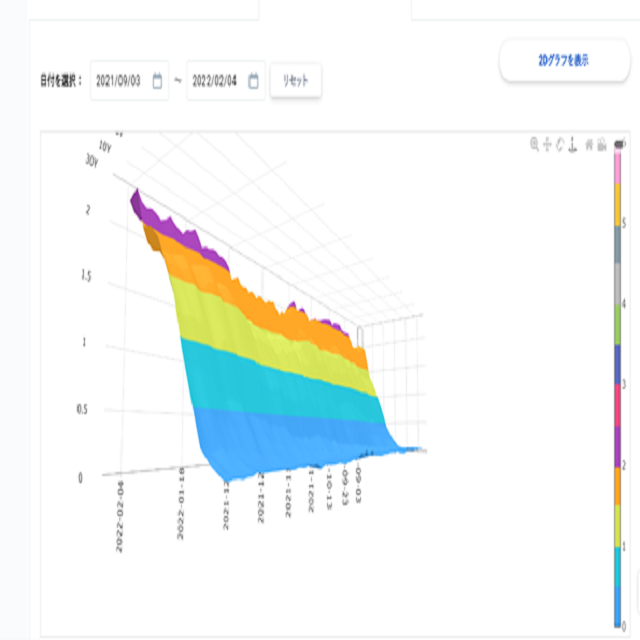

OANDAツールでは米国債利回りのイールドカーブ推移のグラフが確認できる。個々の債券は残存期間が異なっている。横軸を債券の残存期間、縦軸を複利利回りにしてそれぞれの結んだ曲線をイールドカーブもしくは利回り曲線と呼び、長期金利分析となくてはならないもののひとつとなっている。

債券市場の動きはそのまま長期金利の動きとなるが、個々の債券は残存期間が異なっており、たとえば米国債ならば1年以下の短期国債から期間30年の国債まで、それぞれの利回りがある。横軸を残存期間、縦軸を金利にしてプロットして結んだ曲線がイールドカーブ、日本語で「利回り曲線」と呼ばれる。

イールドカーブを見ることで、残存期間に応じた利回り分析が可能となる。つまり債券市場における金利構造をチェックすることが可能となる。

イールドカーブによって債券市場参加者の金利観が見えてくる。現在の金利水準に比較して、先行き金利は上昇していくと考えていれば、期間の長い債券の利回りが高くなることで、イールドカーブの形状は右肩上がりとなる(順イールド)。これをスティープニングと呼ぶ。

先行き金利が上昇すると予想すると、現在の低い利回りの債券はなるべく短期債で運用しようとすることによって、長期債より短期債が買われるため、短い期間の利回り低下圧力がかかるとの説明も可能となる。

これに対して現在の金利水準に比べて、今後金利が低下し続けると読めば金利は長い期間のものほど下がることで、イールドカーブはフラット化、もしくは右肩下がり(逆イールド)となる。

イールドカーブは通常は右肩上がり

債券は長い期間のものほど同じ利回りの変動に対して価格が大きく動くという特性を持っている。つまり残存期間が長いほど価格変動リスクが高くなることで、その分、利回りにプレミアムがオンされると考えられている。

このため、イールドカーブは通常は右肩上がりであり、何かの要因で長い期間の債券が買われ右肩上がりの曲線が、直線に近くなることをフラットニングと呼ぶ。イールドカーブの動向を示す際には、このようにスティープニングとかフラットニングといった使い方をしている。

イールドカーブの形状には、中央銀行の金融政策も大きく影響する。イールドカーブ上の一番左側にある最も期間の短いものは中央銀行の政策金利に近いものであり、長期金利は、物価や経済動向を見ながら、中央銀行が短期金利をどういった水準に持って行くのかを予想して形成される側面があるためである。

ところが金融政策で緩和策から引締策に移る、つまり利下げから利上げに転じた際には、このイールドカーブのフラット化もしくは逆イールド化することがある。これは足元の金利が引き上げられるが、景気の減速や物価上昇率の鈍化期待の高まりなどによって長めの金利は低下に転じるためである。

ヘッジファンドなどは、このイールドカーブの形状を見ながら、短期債買いと長期債売りといったトレードを組み合わせて行っている。これは何らかの要因によるイールドカーブの歪みを見つけて、その歪みの修正を狙っての売買手法となる。このような仕掛け的な動きによってイールドカーブが変化してくることもあるため注意が必要となる。

FRBの金融政策に絡んだイールドカーブの形状を確認

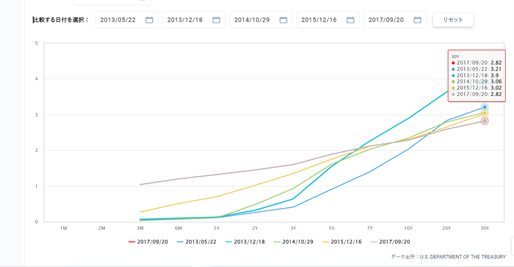

それではFRBの金融政策に絡んでイールドカーブがどのような形状となっているのか。前回のFRBによる正常化に向けた動きの際のイールドカーブの形状を確認してみたい。

バーナンキ・ショックの際、さらにはFOMCでテーパリング開始、終了、利上げ、さらにバランスシート縮小を開始することを決定した当日のイールドカーブの形状を、OANDAツールを利用してみてみたい。

こちらのツールでは現在のイールドカーブに他の日付のものを5本まで重ねて比較することが可能となっている。このため下記の日付けのイールドカーブを重ねてみた。

- 2013年5月22日 バーナンキ・ショック

- 2013年12月18日 1月からのテーパリング開始を決定、月額850億ドルの購入額を750億ドルに

- 2014年10月29日 テーパリング終了

- 2015年12月16日 利上げによる正常化

- 2017年9月20日 10月からバランスシート縮小を開始することを決定

イールドカーブの状態から見る限り、2013年5月22日のバーナンキ・ショックから、2013年12月18日に1月からのテーパリング開始を決定したあたりまで、イールドカーブはきれいなスタィープニングとなっている。利上げではなかったことで、足下の短い期間はあまり動きはないものの、国債買い入れの減額となるため、7年から30年あたりにかけてはほぼパラレルな上昇となっていた。

そして2014年10月29日のテーパリング終了時については、ほぼテーパリングによる影響を織り込んだこともあり、長いところの利回りはむしろ低下していた半面、今後の利上げが意識され2年から5年にかけての中期ゾーンのカーブが膨らんだ。

2015年12月16日利上げが決定された際には、当然ながら短い期間の利回りに上昇圧力が強まりカープはややフラット化した。

2017年9月20日に10月からのバランスシート縮小を開始することを決定した際には、利上げがすでに数度行われていたこともあり、イールドカーブのフラット化が進んだ。

ここで注意すべきは米国債のイールドカーブは、中央銀行の金融政策のみによって決定されるものではないという点である。それでも中央銀行の金融政策による影響力が大きい事も確かで、それがイールドカーブ形成にも影響を与えていることもこのグラフからは示唆されると思われる。

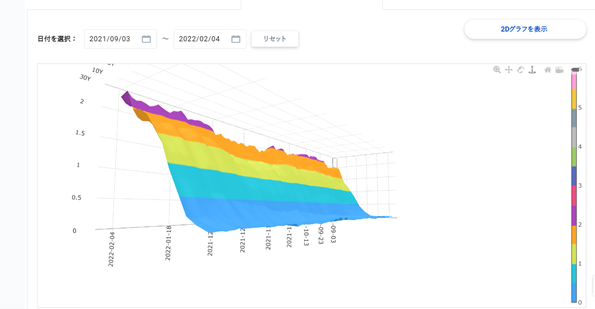

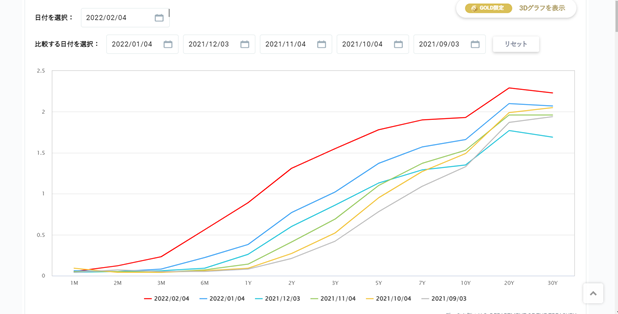

3月にもし利上げが決定され、その後の追加利上げも意識されるとイールドカーブそのものはフラット化し、それがややパラレルに上方修正されることが予想される。なお、OANDAツールのゴールド会員限定で3Dでも確認できる。

直近のイールドカーブの推移

「米国債利回り」を利用した分析例|FRBの利上げと米国債利回り

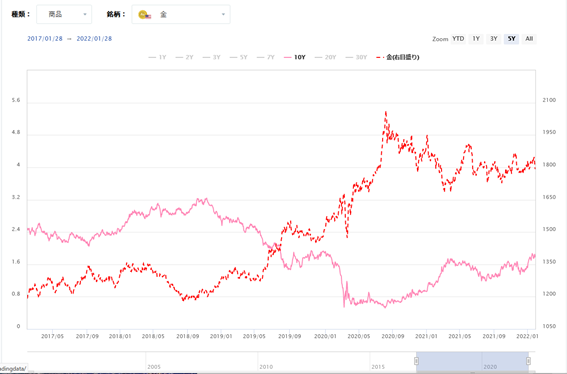

OANDAツールを利用した分析例|FRBの利上げとブレイクイーブンインフレ率(BEI)

本記事の監修者・久保田博幸(くぼた・ひろゆき)

慶応義塾大学法学部卒業後、国内の証券会社に入社。1986年から14年間以上にわたり、債券現物・先物のディーリングを担当する。債券市場のホームページの草分け

「債券ディーリングルーム」を開設。また、幸田真音著『日本国債』(講談社)の登場人物のモデルとなる。専門は日本の債券市場の分析。特に日本国債の動向や日銀の金融政策に詳しい。現在、金融アナリストとしてヤフーニュース(個人)に記事を配信している。また「牛さん熊さんの本日の債券」というメルマガを配信中。

日本アナリスト協会検定会員。主な著書に『日本国債先物入門』(パンローリング)、『債券の基本とカラクリがよーくわかる本』(秀和システム)、『中央銀行と金融政策がよくわかる本』(秀和システム) など多数。

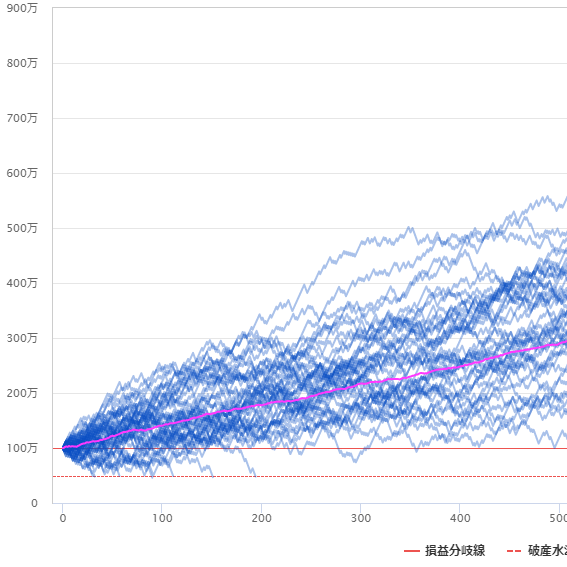

OANDA証券が提供するオリジナルツール

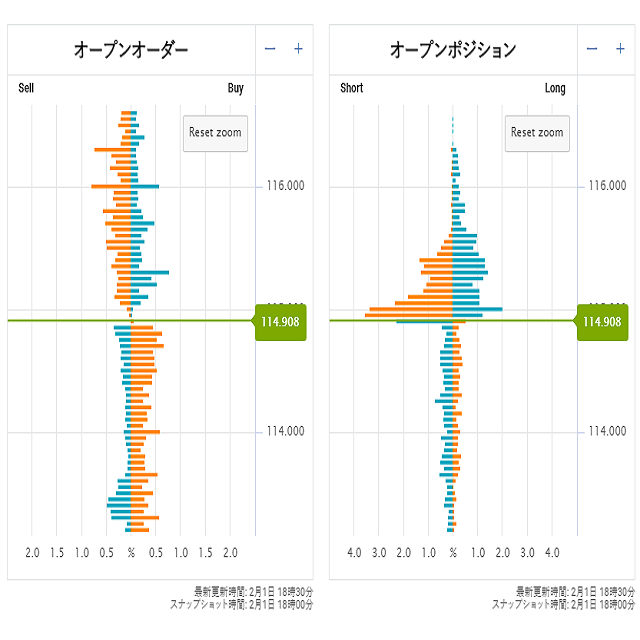

OANDA証券では、定期的にFX/CFD相場の分析に役立つオリジナルツールの提供を行っています。例えば「OANDAオーダーブック」では、世界中に顧客を持つOANDAグループの顧客の取引状況を公開したデータの確認が可能です。つまり売りや買い、損切りオーダーなどがたまっている価格を分析できます。OANDA証券の口座をお持ちであれば、すべてのオリジナルツールを無料で利用できます。ぜひ口座開設をご検討ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。