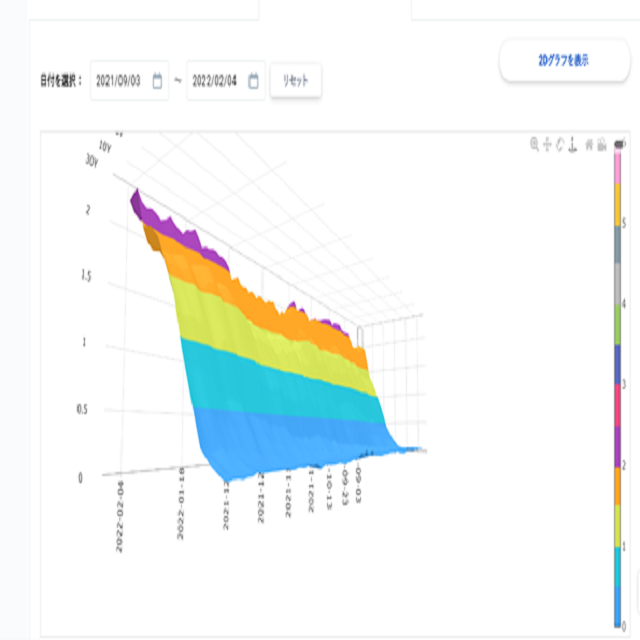

CFTC投機筋のポジション明細(建玉明細)の推移をチェックするツール

CFTCのポジション明細(建玉明細)とは

CFTC(米先物取引委員会)が現地時間の毎週金曜日午後にその週の火曜日のMOC(market on close、マーケットクローズ時点)でのポジションを分野別に発表しています。日本時間は土曜日早朝になります。

CFTCが発表するデータをそのまま見ても数字の羅列でしかありません。しかし重要な情報が書かれています。

OANDAではこの数字の羅列を整理してグラフ化してあり、Long/Shortの建玉明細と価格を時系列で見ることができます。

ゴールドマーケットにおける先物取引が与える影響

ゴールドのようにCMEでの先物取引の影響が大きな商品では、このCFTCのレポートによって報告される投機筋(Non- commercial)のポジションの変化が、その時のマーケットの動きを大きく左右する「投資家の考え」を具体的に反映したものとして考えられます。

OANDAのデータはまさにこの投機筋(Non- commercial)のみのデータが整理されています。

さて、この投資家のポジションの持つ価格動向への影響力は、ゴールド市場におてい非常に大きいです。それはマーケット全体の規模、そしてそのマーケットにおける「先物市場」の占める割合が外国為替市場とは段違いに違うからです。

ゴールドマーケットのおおまかな取引量シェアは、スポット・ロコ・ロンドン取引(ドルとゴールドの為替取引)が半分、Comexにおける先物取引は半分と言ってよいくらいに全体に占める先物のシェアが大きいのです。

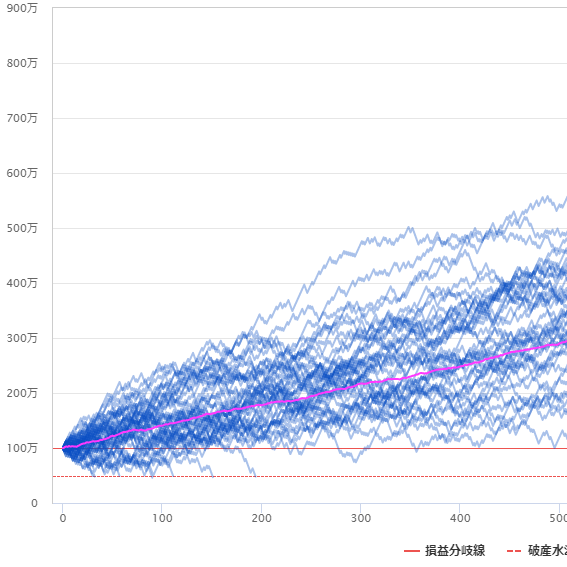

先物取引は証拠金を納めることによって、実際の資金量の10倍以上のポジションを持つことができるレバレッジ効果のため、ファンドなどの投資家にとってはレバレッジ効果のないスポット・ロコ・ロンドンよりもはるかに資金運用効率のよい取引ができます。

そして先物取引は基本的に反対売買をすることによって損益を確定します。つまりもしロング(買う)していれば、そのポジションを利食いでも損切でも売り戻すことによって決済ができます。

一方、スポット取引では、その都度ゴールドとドルの受け渡しが伴い、その処理の煩雑さとコストは先物取引を大きく上回るという事情もあります。そのためマーケットの価格構成に大きな影響を与える大手の投資家(ヘッジファンドなど)はゴールドの取引はほぼComexで行っています。

CFTC投機筋の情報をどうトレードに活かすか?

CFTCが一週間に一度発表するCommitments of Traders Report(COT)は そのファンドを中心とする投資家ポジションがどのように変化をしているかで、ゴールドマーケットにおける投資家の「雰囲気」を見ることができます。

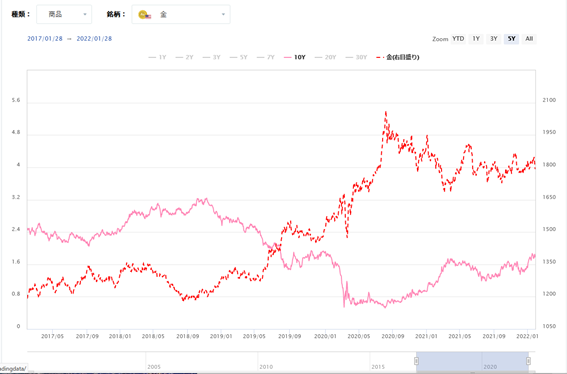

2022年1月18日発表のファンドポジションは194,207 lots。(約604トン)(Comex gold 1ロットは100オンスであり、1オンスは31.1035グラムです。1ロットは約3.1kg。)

この投資家ポジションは最大でほぼ1,000トン(約300,000ロット)くらいまで増えることがあります。Comexで投資家が1,000トンものゴールドのロングポジションを持つということは、ほぼすべての投資家がゴールドをロングしているという、マーケットは非常に「強気」の状況になっていると言えます。

しかし、過去の筆者(本記事監修者の池水雄一氏)のトレーダーとしての30年以上の経験から、この投資家ポジションが1,000トンに近いレベルになってくるとマーケットはほぼ飽和状態であり、相場の天井にきている時である場合がほとんどでした。

周りがすべて強気となり、ゴールドはまだまだ上がる、という雰囲気になっている時に冷静に判断する材料として、このCFTCのCOTは非常に参考になりました。周りがどんなに強気であっても、この投資家ポジションが1,000トンに近づいている時は、ほぼ天井、もしロングしていればそこでポジションを売って利食いをすべきだからです。

周りはもっともっと上がるとみている向きが多い中、売るのは勇気がいりますが、その時に冷静になれる材料がこのCOTなのです。

過去、このポジションが1,000トンに近づく、またはそれを超えたときは、ほぼ確実にその後反落しています。みんながロングしているので、もはやそれ以上買う投資家がいない、そして誰かが売りだすとみんな売り出して価格は急落、というのがいつものパターンです。

逆にこのゴールドの投資家ポジションがマイナス、つまりショートに回ることはめったにありません。過去10年間でこのポジションがショートに回ったのは1回だけ。ショートまで行かなくてもネットがほぼゼロに近く(つまり、ロングとショートが同じくらいになったとき)なったのはそのほか2回だけです。

ショートになったポジションは必ず買い戻されることから、この三回のロングの減少のあとは、ゴールドの価格も、ロングポジションも大きく上昇しています。

ゴールドの特質として、投資家は基本的には買い、つまりロングになります。ゴールドは長期的に保有されることがその資産としての特色だからです。そのため先物とは言え投資家ポジションがショートに回るのは非常にまれな状況であり、それはあったとしても極短期的だと言えます。

先物の投資家ポジションがショートに回っているときは、ゴールドの先安観が行き過ぎていると言っても間違いではないでしょう。ロングが1000トン以上になったときと同様、マーケットの雰囲気が極端に弱気に傾いているときこそ逆に買いのチャンスであると過去の経験からいうことができます。

このようにマーケットの雰囲気を測る上でこのCFTCのポジションレポートは非常に有効なツールです。

本記事の監修者・Bruce Ikemizu / 池水雄一

1986年上智大学外国語学部英語学科卒業後、住友商事株式会社。1990年クレディ・スイス銀行、1992年三井物産株式会社で貴金属チームを率いる。2006年スタンダードバンクに移籍、2009年同東京支店支店長就任。2019年9月日本貴金属マーケット協会代表理事。

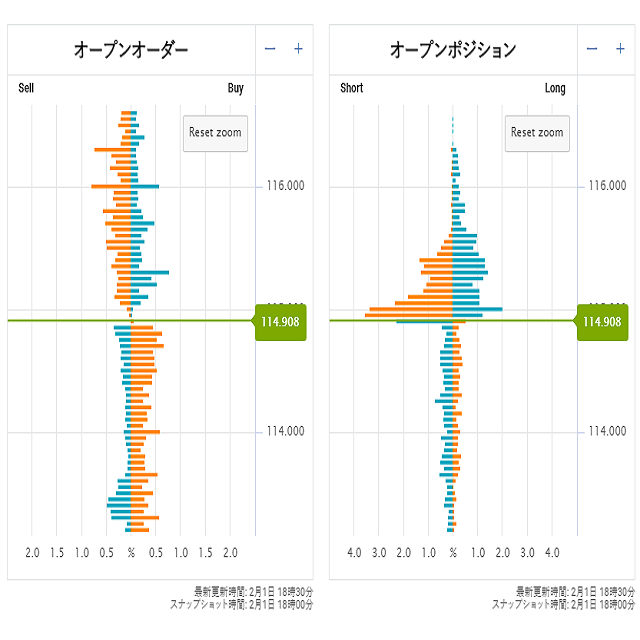

OANDA証券が提供するオリジナルツール

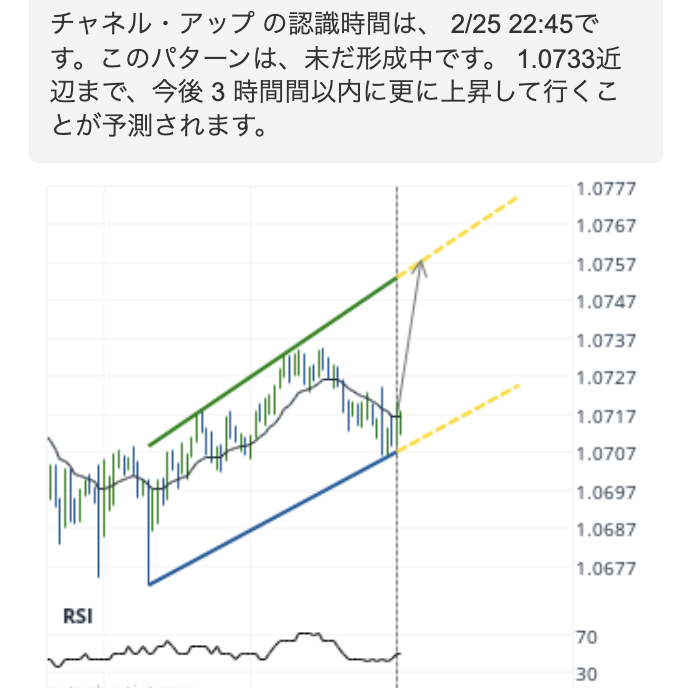

OANDA証券では、定期的にFX/CFD相場の分析に役立つオリジナルツールの提供を行っています。例えば「OANDAオーダーブック」では、世界中に顧客を持つOANDAグループの顧客の取引状況を公開したデータの確認が可能です。つまり売りや買い、損切りオーダーなどがたまっている価格を分析できます。OANDA証券の口座をお持ちであれば、すべてのオリジナルツールを無料で利用できます。ぜひ口座開設をご検討ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。