国債の変動要因はファンダメンタルズだけではない理由や原因を解説

長期金利の変動要因としては、景気動向や物価などのファンダメンタルズと呼ばれる外部環境が大きく影響する。しかし、景気が良いから常に長期金利が上昇するとは限らないように、長期金利はいろいろな要因が重なりあって変動している。

ファンダメンタルズと長期金利

長期金利の大きな流れを捉えるためには、ファンダメンタルズと呼ばれる基礎的な環境要因のことを理解する必要がある。相場はファンダメンタルだけではなく需給要因などを含めていろいろな変動要因が複雑に絡み合っているのも事実だが、ファンダメンタルズを理解せずに相場を読むということもできない。

相場に決まった方程式はないとは言え、ある程度の法則性があることも確かである。たとえば、景気と長期金利の関係においては、景気が良くなれば長期金利は上昇することが多く、反対に景気が悪くなっていくと金利は低下する。

これは景気が良くなれば設備投資などが増加し、資金の借入需要が強まることで長期金利に上昇圧力が加わり、景気の過熱感の強まりによって物価上昇圧力が強まり、インフレ圧力を抑えるため中央銀行による金融引き締め(政策金利の引き上げ)が実施されることが想定されるためである。

しかし、それも一概には言えない。たとえば景気が回復しつつある際にその回復基調をより確固たるものとさせるため、さらに金融緩和を実施したりすることもあり、その際にはむしろ長期金利は低下することもある。

物価との関連では物価が上昇しインフレ圧力が高まれば長期金利は上昇し、デフレにより物価が低下すれば長期金利は低下するというのが原則。しかし、物価だけで長期金利の動向が決定されるわけではない。たとえば物価上昇とともに景気後退が重なるスタグフレーションの懸念といった際には、物価上昇よりも景気の減速を重視して金融緩和策が打ち出され、結果的に長期金利が下がることもある。

中央銀行の金融政策に対するの思惑だけでも、長期金利は動く、金融政策は、主に短期金利などを操作することによって長期金利に働きかけて経済や物価に影響を与えようとするためである。

株価・為替と長期金利

株価と長期金利の関係については、これも相関関係がありそうだが、一概にはそうとは言えない。株価はひとつの景気動向を示す先行指標でもあり、株価が上昇している際には金利も上昇し、株価が下落傾向にある際には金利も低下傾向となることは大きな流れとしては言える。

ところが、たとえば景気が悪化し、そのために何かしら政府が景気刺激策を打ち出すとなれば、国債の増発も考えられる。そうなると国債の需給が悪化して国債の価格が下落、つまり長期金利が上昇してしまうこともありえるためである。

為替動向と金利の関係においても、円高になると日本の金利は低下し、円安になると金利は上昇するとの関係がよく指摘される。これは輸出企業の業績や輸入物価などとの関係から指摘されることが多いと思われる。しかし実際には、為替の変動要因が何によるものかにより、長期金利に与える影響は異なってくる。ドルと円の関係においても円が高いのか、それともドルが安いのかといったように、相手国の経済・物価動向によっても為替の動きは当然左右されてしまうためである。

需給バランス

長期金利とは国債の利回りであり、それはつまり国債の発行などの需給にも当然ながら影響を受ける。財政を拡大させ、国債発行額が増加すれば供給が意識され、長期金利に上昇圧力が掛かることになる。しかし、それ以上に国債への需要が強ければ、価格が下落することはない。

また、国債への信用度によって当然ながら国債の価格に影響を与える。しかし、格付け会社が日本や米国などの国債を格下げしてもほとんど影響がなかったように、特に先進国の国債についてはかなり信用度が高いとみられる。しかし、だからといって国債を無尽蔵に発行はできないことも確かである。

金融政策と金利の関係

伝統的な金融政策での目標は金利に置かれており、短期金利を上げ下げすることにより、長期金利などに働きかけ物価や景気に影響を与えようとするものである。その政策金利が実質的にゼロになると非伝統的な金融手段として量的緩和政策やマイナス金利政策が打ち出されてきた。

本来の日銀の金融政策は、政策金利となっている短期金利の誘導目標値を上げ下げすることである。しかし、その政策金利がゼロ近辺になると金利以外の手段を取ることになり、日銀は2013年4月に量的・質的緩和政策を導入し、2016年1月からはマイナス金利政策をそこに加えた。

1998年4月に施行された日本銀行法の第2条に、「日本銀行は、通貨及び金融の調節を行うに当たっては、物価の安定を図ることを通じて国民経済の健全な発展に資することをもって、その理念とする」とあります。日銀の金融政策決定会合での決定に基づいて行われる金融政策の目的は「物価の安定」である。

このように金融政策の目的は物価の安定だが、そのための手段は金融市場を通じて行われる。物価の安定とは、言い換えれば「通貨価値の安定」とも言える。私たちが通貨を安心して使うことができ、経済全般においても通貨を利用しての決済などが滞りなく行われるようにすることも日銀の役割となっている。

通貨価値の上げ下げ、つまりは過度なインフレーションやデフレーションは、安定した経済成長にとっての阻害要因ともなる。金利はお金の価値を示すひとつの尺度である。このため、たとえば金利を操作することによって、通貨価値を安定させ、物価に働きかけて、安定した経済活動を促すというのが、金融政策の大きな目的となる。

長期金利は市場で決まるはずだが

政策金利が無担保コール翌日物の金利などの短期金利となっているのは、短い期間の金利を上げ下げすることで、預貯金金利や企業への貸出金利などに影響を与えるためである。しかし、経済への影響は、長期金利の動きなどによるものが大きい。ところが日銀は、長期金利そのものを操作することはできないとしていた。これは長期金利が市場で形成されるためである。そこで短期金利を上げ下げするや国債を大量に買い入れることなどにより、より長めの金利に働きかけようとしたのである。

ところが日銀は2016年9月の金融政策決定会合で、長短金利操作付き量的・質的金融緩和を決定し、市場で形成されるべきとした長期金利もコントロールすることにしたのである。これは極めて異例なものと言わざるを得ない。

OANDAでは債券取引におすすめのオリジナルツールを豊富に提供

OANDA(以下、弊社)では、お客様の原油取引をサポートするオリジナルツールを豊富に提供しています。弊社の口座をお持ちであれば、すべて無料で利用できます。またゴールド会員なら、さらに一歩分込んだ分析をすることも可能です。

米国のブレイクイーブンインフレ率(BEI)の推移

米国のブレイクイーブンインフレ率(BEI)の推移をグラフで表示しています。ブレイクイーブンインフレ率とは、債券市場のデータをもとに算出された期待インフレ率です。ブレイクイーブンインフレ率がプラスの場合は物価の上昇を予測し、マイナスの場合は物価の下落を予想します。

また弊社の口座をお持ちの方は、米国政策金利や消費者物価指数の推移と比較できます。会員ステータスがゴールドであれば、指定した銘柄の値動きを重ねて比較することも可能です。債券取引をするのであれば、ぜひ参考にしたいツールです。

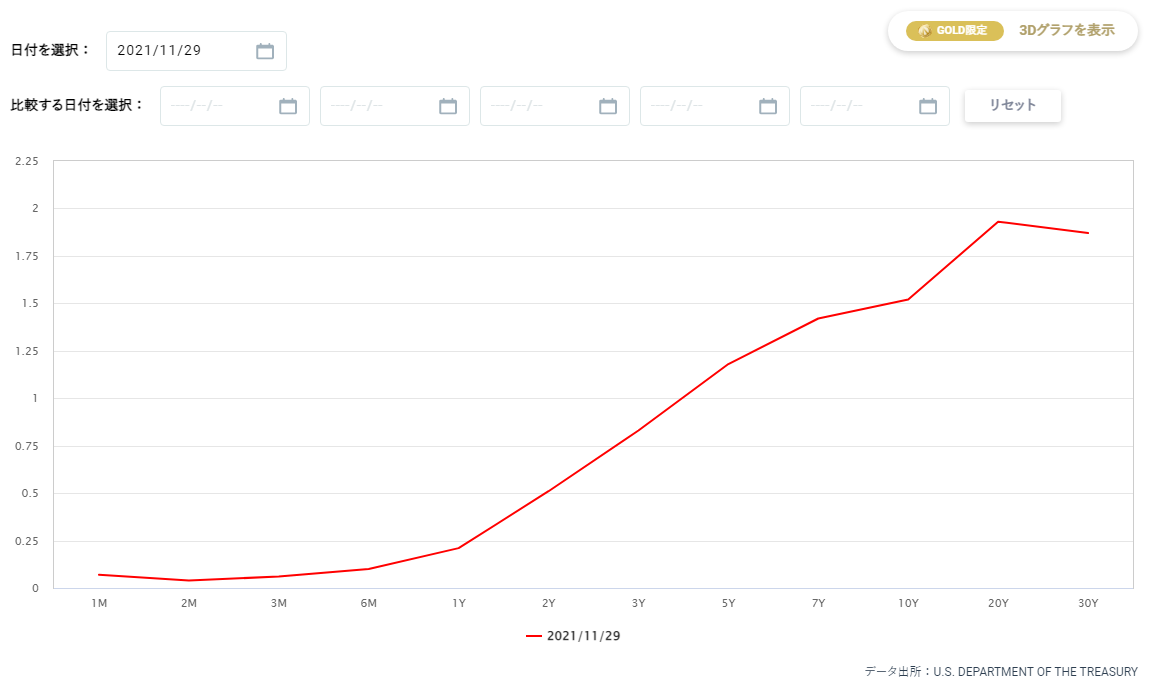

イールドカーブ

米国債利回りのイールドカーブを表示します。イールドカーブとは日本語で「利回り曲線」と呼び、債券の利回り(金利)と償還期間をグラフで表示したものです。基本的にイールドカーブのグラフは右が高い状態なら、経済が上手く回っていると判断できます。

また弊社の口座をお持ちであれば、最大5本まで別の日付のイールドカーブを表示できます。会員ステータスがゴールドであれば、3Dグラフでイールドカーブを確認することも可能です。債券取引をするのであれば、ぜひ参考にしたいツールです。

米国債利回りの推移

残存期間別の米国債の利回りの推移をグラフで表示しています。一般的に金利が上昇すれば債券の価格は下がり、金利が下落すれば債券の価格は上がるといった特徴があります。

弊社の口座をお持ちであれば、通貨ペアやNYダウ工業平均30種平均や日経平均株価のほか、主要な株価指数、商品、債券のCFD銘柄の値動きと米国債の利回りの推移を比較することが可能です。債券取引をするのであれば、ぜひ参考にしたいツールです。

本記事の監修者・久保田博幸(くぼた・ひろゆき)

慶応義塾大学法学部卒業後、国内の証券会社に入社。1986年から14年間以上にわたり、債券現物・先物のディーリングを担当する。債券市場のホームページの草分け

「債券ディーリングルーム」を開設。また、幸田真音著『日本国債』(講談社)の登場人物のモデルとなる。専門は日本の債券市場の分析。特に日本国債の動向や日銀の金融政策に詳しい。現在、金融アナリストとしてヤフーニュース(個人)に記事を配信している。また「牛さん熊さんの本日の債券」というメルマガを配信中。日本アナリスト協会検定会員。主な著書に『日本国債先物入門』(パンローリング)、『債券の基本とカラクリがよーくわかる本』(秀和システム)、『中央銀行と金融政策がよくわかる本』(秀和システム) など多数。

国債・債券を学びたい方へオススメコンテンツ

OANDAでは国債・債券に関する様々なコンテンツを提供しています。専門家による監修記事も豊富にあるため、これから国債・債券の取引を始める方もスムーズに取引を始めることが可能です。また「米国のブレイクイーブンインフレ率(BEI)の推移」や「イールドカーブ」、「米国債利回りの推移」といったオリジナルツールも豊富に提供しており、中上級者の方にもおすすめです。弊社の口座をお持ちであれば無料で使えるので、ぜひ口座開設をご検討ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。