約定(やくじょう)とは|仕組み・注意点・受渡日との違いなど詳しく解説

約定(やくじょう)とは、取引が成立することです。

約定のルールは注文方法よって異なるため、基本的な仕組みを理解することが大切です。

本記事では、約定の仕組みや意味、注文方法ごとに異なる約定タイミングについて解説します。

目次

- 1.約定(やくじょう)とは

- 2.約定(やくじょう)の仕組み

- 3.FX取引での注文方法ごとに異なる約定タイミング

- 4.株式の主な注文方法での約定タイミング

- 5.約定(やくじょう)に関する注意点

- 6.OANDA証券の約定スピード

- 7.約定(やくじょう)に関するQ&A

- 8.【まとめ】約定(やくじょう)とは|仕組み・注意点・受渡日との違いなど詳しく解説

約定(やくじょう)とは

約定(やくじょう)とは取引が成立することですが、FXと株式では取引成立の意味(内容)が異なります。

ここではまず、FX取引や株式における、約定の意味について解説します。

- ・FX取引での意味

- ・株式(取引所取引)での意味

FX取引での意味

FX取引は、「店頭取引(OTC取引)」と「取引所取引」の2種類に大別できます。

店頭取引:一般的なFX取引のことで、FXを取り扱う金融商品取引業者(FX会社)を通して行う相対取引(あいたいとりひき)です。 取引所取引:取引所を通じて行う取引のことで、日本ではくりっく365が唯一の取引所です。為替レートは、マーケットメイカーと呼ばれる金融機関が提示します。このため、約定の意味も少し異なります。

異なる約定の意味- 店頭取引(OTC取引)=「FX会社との取引が成立すること」

- 取引所取引=「マーケットメイカーとの取引が成立すること」

株式(取引所取引)での意味

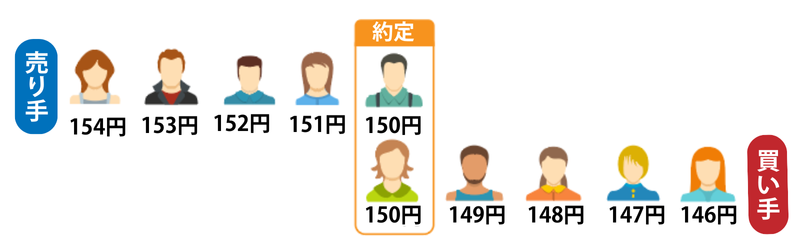

株式投資で主に行われる「取引所取引」の場合、約定の意味は「自分の条件に合致する売り手・買い手との間で取引が成立すること」です。

FX取引では「FX会社」が相手ですが、株式の取引所取引では「他の売り手・買い手」が相手となります。

イメージは下図の通りです。

売り手・買い手ともに「150円」で一致する相手方が見つかったため、約定しています。

約定(やくじょう)の仕組み

FX取引と株式における、約定の仕組みを解説します。

- ・FX取引の場合

- ・株式の場合

FX取引の場合

上述の通り、FX取引には店頭取引(OTC取引)と取引所取引があり、それぞれ約定の仕組みが異なります。

店頭取引(OTC取引)では、FX会社が為替レートを提示します。

投資家は、提示レートで売買したい場合に成行注文などで発注し、注文がFX会社のサーバーに到達し、処理されると約定します。

指値注文など予約注文で発注する場合は、FX会社の提示レートが注文の条件を満たすと約定します。

一方、取引所取引では、為替レートを提示するのはマーケットメイカーです。

投資家は、提示レートで売買したい場合に成行注文などで発注すると、約定できます。

指値注文など予約注文で発注する場合は、マーケットメイカーの提示レートが注文の条件を満たすと約定します。

株式の場合

株式には、「板寄せ方式」「ザラバ方式」の2種類の売買成立方式があります。

- ・板寄せ方式

- ・ザラバ方式

板寄せ方式

板寄せ方式とは、取引開始時の価格(始値)や取引終了時の価格(終値)等を決定する場合に使われます。

上記の時点で出されている注文をすべて「板」と呼ばれる注文控えに記載します。

そして、価格優先原則(※1)に基づき、まずは成行注文を優先し、次に高い買い注文と安い売り注文を突き合わせて、売りと買いの数量が合致した場合に、それを約定値段として売買を成立させます。

(※1)価格優先原則:買い注文では値段の高い注文が優先され、売り注文では値段の安い注文が優先されること

ザラバ方式

ザラバ方式とは、ザラ場と呼ばれる「始値が決まった後から終値が決まるまでの期間」で使用される売買成立方式です。

価格優先原則と時間優先原則(※2)に基づいて売買が成立することが特徴です。(※2)時間優先原則:同じ条件で複数の注文が出された場合に、発注時間の早いほうが優先されること

FX取引での注文方法ごとに異なる約定タイミング

ここでは、FX取引での注文方法ごとに、相対取引・取引所取引の場合の約定タイミングについて解説します。

- ・成行注文での約定

- ・指値注文での約定

- ・逆指値注文での約定

- ・IFD注文での約定

- ・OCO注文での約定

- ・IFO注文での約定

成行注文での約定

相対取引での成行注文の約定タイミングは、「注文がFX会社のサーバーに到達して処理された時」です。

一方、取引所取引での約定タイミングも、「注文が取引所のサーバーに到達して処理された時」です。

複数のマーケットメイカーが為替レートを提示し、その中で顧客に最も有利な為替レートが顧客に提示されます。

株式の注文板と同じ方式である一方、顧客に提示されるのは買い気配値と売り気配値のみです。

「成行注文」については、以下の記事で詳しく解説しています。

成行(なりゆき)注文とは|使い方・メリット・デメリットを解説指値注文での約定

相対取引での指値注文の約定タイミングは、「為替レートが指定した価格に到達し、注文がFX会社のサーバーで処理された時」です。

売りの指値注文なら「○○円まで上がり、注文がサーバーで処理された時」、買いの指値注文なら「○○円まで下がり、注文がサーバーで処理された時」がタイミングとなります。

一方、取引所取引での約定タイミングは、「自分の指値の条件を満たす提示レートが示された時」です。

自分が150円で1万通貨を売りに出し、マーケットメイカーがこの条件を満たす為替レートを提示した時が、約定タイミングです。

「指値注文」については、以下の記事で詳しく解説しています。

指値(さしね)注文とは|使い方やメリット・デメリットについて解説逆指値注文での約定

相対取引での逆指値注文の約定タイミングは、指値注文と同じく「為替レートが指定した価格に到達し、注文がFX会社のサーバーで処理された時」です。

指値注文とは反対に、売りの逆指値注文は「○○円まで下がり、注文がサーバーで処理された時」、買いの逆指値注文は「○○円まで上がり、注文がサーバーで処理された時」となります。

一方、取引所取引での逆指値注文の約定タイミングは、「提示レートが逆指値注文で指定した為替レートに到達した時」です。

自分が149円で1万通貨を逆指値で売りに出し、マーケットメイカーがこの条件を満たす為替レートを提示した時が、約定タイミングです。

「逆指値注文」については、以下の記事で詳しく解説しています。

逆指値(ぎゃくさしね)注文とは|使い方やメリット・デメリットを解説IFD注文での約定

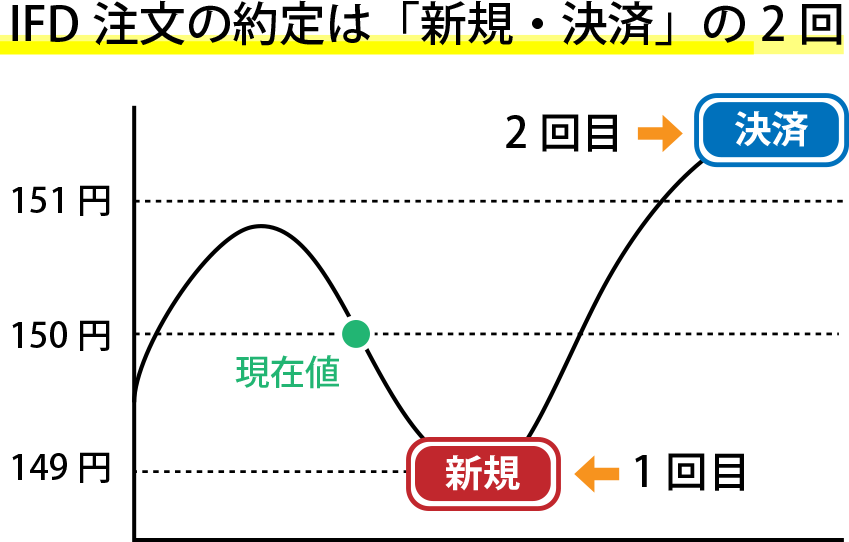

IFD注文の約定タイミングは相対取引も取引所取引も同じで、「為替レートが指定した価格に到達し、注文が処理された時」です。

IFD注文の約定は、新規注文と決済注文で「2回」発生しますが、どちらのタイミングも上述の通りです。

「IFD注文」については、以下の記事で詳しく解説しています。

IFD(イフダン)注文とは|FX取引での活用方法やメリット・デメリットを解説OCO注文での約定

OCO注文の約定タイミングも相対取引と取引所取引で同じで、「為替レートが指定した価格に到達し、注文が処理された時」です。

OCO注文での約定は、決済注文の場合も新規注文の場合も1回のみで、片方の注文が約定したら、もう片方の注文は自動的にキャンセルされます。

「OCO注文」については、以下の記事で詳しく解説しています。

OCO注文(オーシーオー注文)とは|使い方やメリット・デメリットを解説IFO注文での約定

IFO注文での約定タイミングも相対取引と取引所取引で同じです。

IFO注文の約定はIFD注文と同じく、新規注文と決済注文で「2回」発生しますが、どちらのタイミングも「為替レートが指定した価格に到達し、注文が処理された時」です。

「IFO注文」については、以下の記事で詳しく解説しています。

IFO(アイエフオー)注文とは|メリット・デメリットを解説株式の主な注文方法での約定タイミング

ここでは、株式(取引所取引)における注文方法ごとの約定タイミングについて解説します。

- ・成行注文での約定

- ・指値注文での約定

- ・逆指値注文での約定

成行注文での約定

株式(取引所取引)での成行注文の約定のタイミングは、「取引所のサーバーに到達して処理された時点」です。

下図のような「注文板」を基に売買を行います。

この図の場合、「買いの成行注文」を500株発注したら「500円:200株、501円:100株、502円:200株」で約定します。

逆に「売りの成行注文」で500株発注したら「499円:100株、498円:400株」で約定します。

約定価格は、上のような理由でバラツキが生じることがあります。

「成行注文」については、以下の記事で詳しく解説しています。

成行(なりゆき)注文とは|使い方・メリット・デメリットを解説指値注文での約定

株式(取引所取引)の場合は、「自分の指値と一致する売買相手が見つかった時」です。

自分が500円で100株売りに出していたら、「100株の成行注文」か「100株の500円買い指値」の相手が見つかれば、約定します。

いずれも「同じ条件で先に注文を出していた人」が優先されるため、相手が見つかるのは「自分の順番が回ってきた時」です。

このように「成行または同じ価格の予約注文指値」で売買相手が見つかった時が、取引所取引の指値注文での約定タイミングです。

「指値注文」については、以下の記事で詳しく解説しています。

指値(さしね)注文とは|使い方やメリット・デメリットについて解説逆指値注文での約定

株式(取引所取引)での逆指値注文の約定のタイミングは、指値注文の場合とは異なり、「気配値が指定した価格に到達した時」です。

①の図では、500円の「逆指値売り」を入れています。

この時点で、すでに同じ価格の相手方(500円の買い指値)は、存在しています。

しかし、現在の価格が逆指値にまだ到達していないため、約定はしません。

そして、②のように現在の価格が逆指値に到達したら、すでに存在している買い指値の相手と約定します。

(ここで価格が下がった理由は、売りの成行注文が入り、500円の買い指値注文と約定したためと考えてください)

「逆指値注文」については、以下の記事で詳しく解説しています。

逆指値(ぎゃくさしね)注文とは|使い方やメリット・デメリットを解説約定(やくじょう)に関する注意点

約定に関する主な注意点は、以下の通りです。

- ・FX会社によって約定のルールが違う

- ・スリッページが起きる可能性がある

FX会社によって約定のルールが違う

基本的な約定のルールは共通していますが、詳細な約定のルールは、FX会社によって異なることがあります。

例えば「一定数量を超えた注文をどのように約定させるか」などのルールは、FX会社によって異なることがあります。

他にも、利用するFX会社が個別に約定のルールを定めていることがあります。

そのため、取引を始める前にルールを確認することが重要です。

スリッページが起きる可能性がある

成行注文・指値注文・逆指値注文のいずれでも、スリッページ(想定とはずれた価格で約定すること)が起きる可能性があります。

トレーダーのスマホやPCから出した注文は、FX会社のサーバーに届き、システム内で約定するまでわずかなタイムラグがあります。

時間にして「0.01秒〜数秒」ですが、このわずかな時間にも価格が変動することがあります。

価格が有利な方向にずれる現象は「ポジティブスリッページ」と呼び、不利な方向にずれる現象は「ネガティブスリッページ」と呼びます。

「スリッページ」については、以下の記事で詳しく解説しています。

スリッページとは|FXで起こる原因やよくある質問などを詳しく解説OANDA証券の約定スピード

投資家が注文を出してから、約定の処理が完了するまでの速さを約定スピードと呼びます。

約定スピードが遅いと、注文価格と約定価格に差が生じるスリッページが発生する可能性があるため、約定スピードは意図したトレードをするために重要な要素の1つです。

多くの場合、FX会社は約定スピードやスリッページのデータを公開することはありませんが、OANDA証券は公平性を担保するため、週間データを以下のページで公開しています。

OANDA 東京サーバー インフラデータ

上のページを開くと最新の「約定スピード」が、下図のように表示されています。

10ミリ秒は0.01秒であるため、この表では「0.02秒・0.05秒・0.1秒・0.5秒」のそれぞれの時点での、注文種別の約定率が表示されています。

0.02秒経過時点で100%に近い約定率であり、未約定注文は1〜4.8%のみです。

OANDA証券で取引した場合、0.02秒以内に約定しないケースは、100回の売買で1〜5回のみということです。

0.05秒経過時点では、完全に100%になっています。

このようにOANDA証券では「0.02秒でほとんどの注文が約定し、0.05秒で完全に約定している」という約定スピードを実現しています。

※データは時期によっても若干の変動がありますが、各週のデータを遡ってご覧いただけます。

スリッページのデータは、同じ画面で上図の①「スリッページ発生状況」のタブをクリックすると表示されます。

続けて、データを見たい通貨ペアを②で選択します。

ここでは、①スリッページなし、②ポジティブスリッページ、③ネガティブスリッページの割合が、それぞれ表示されます。

スリッページが発生した場合の平均幅(pips)も、①ポジティブスリッページ・②ネガティブスリッページのそれぞれで表示されています。

このようにOANDA証券では、約定の詳細を確認することができます。

約定(やくじょう)に関するQ&A

約定に関するよくある質問に回答していきます。

- ・約定と未約定の違いは何ですか?

- ・約定力とは何ですか?

- ・注文しても約定しないことはありますか?

- ・注文との違いは何ですか?

- ・約定日とは何ですか?

- ・受渡日との違いは何ですか?

約定と未約定の違いは何ですか?

約定と未約定の違いは「取引が成立したか、していないか」です。

取引が成立した注文は「約定」、成立していない注文は「未約定」となります。

成行注文

の場合は例外的なケースを除いて約定しますが、指値注文と逆指値注文の場合、現在価格からある程度離れた価格を指定することが多いため、一般的に一定時間未約定になります。約定力とは何ですか?

約定力とは「FX会社が取引を成立させる力」のことです。

具体的には、主に以下の2つの力に分かれます。

- ・約定拒否の少なさ

- ・スリッページの少なさ

また約定拒否とは、FX会社が約定を受け付けられず、取引が成立しないことです。

売買が集中するなど、平常時とは異なる相場環境において起こる場合があります。

FX会社のシステムやサーバーなどによって、約定力は異なり、約定拒否が起きない「約定率100%」を実績として掲げる会社も存在します。

スリッページ

とは、注文の際に設定した価格と約定した価格のずれのことで、スリッページが少ないほど約定力が強いとされます。OANDA証券のシステムでは、ユーザーの注文を受注してから5ミリセカンド程度の時間での約定が可能となっています。

このような約定スピードの追求により、スリッページを抑制していることも、OANDA証券の約定力が定評をいただいている理由です。

注文しても約定しないことはありますか?

FX取引の場合、平常時とは異なる相場環境において、「注文したのに約定しない」ということは起こり得ます。

例えば、相場が急変したり、売買注文が集中している環境などでは、FX会社のシステム側で約定を受け付けられない場合があります。

また、取引ツール等でスリッページ許容範囲を設定できる場合、その許容範囲を超えていると約定しません。

注文との違いは何ですか?

注文とは「売買を依頼(発注)すること」、約定とは「発注された売買が成立すること」です。

注文は自分一人で買い注文や売り注文を出した状態です。

一方、約定は注文に応えてくれる相手が見つかり、取引が成立した状態です。

約定日とは何ですか?

約定日は売買注文が成立した日のことを指します。

これに対して、取引の決済をする日のことを受渡日(または精算日)と呼びます。

受渡日との違いは何ですか?

約定日は売買注文が成立した日であるのに対して、受渡日は約定した取引の決済をする日のことです。

受渡日では売買代金の受け渡しが行われます。

受渡日は、約定日から2営業日後や3営業日後など投資商品によって異なります。

【まとめ】約定(やくじょう)とは|仕組み・注意点・受渡日との違いなど詳しく解説

約定とは、注文が成立することをいいます。

FXの場合、店頭取引(OTC取引)と取引所取引があり、約定の意味(内容)や仕組みが異なります。

また、注文方法によって約定のタイミングは異なり、いずれも指定した価格と異なる価格で約定する「スリッページ」に注意する必要があります。

OANDA証券では約定エンジンの強化に注力しており、約定スピードの速さ・約定力の高さには好評を得ています。

多くの場合、FX会社は約定スピードやスリッページのデータを公開することはありませんが、OANDA証券は公平性を担保するため、双方の週間データを以下のページで公開しています。

OANDA 東京サーバー インフラデータ

約定を含めたFX取引の基礎的な用語や、FX初心者の方が取引を行う上で役立つポイントは、以下のコンテンツでわかりやすく解説しています。

OANDA証券での取引に興味をお持ちいただけた方は、以下のボタンから口座開設をご検討ください。

FX初心者にオススメのコンテンツ

これからFXを始める初心者の方向けに、豊富なコンテンツを提供しています。コンテンツを読み進めていくことで、初心者の方でもFXをスムーズに始めることが可能です。またOANDAの口座保有者だけが使えるOANDAオリジナルインジケーターも提供しています。是非OANDAの口座開設をご検討ください。

本ホームページに掲載されている事項は、投資判断の参考となる情報の提供を目的としたものであり、投資の勧誘を目的としたものではありません。投資方針、投資タイミング等は、ご自身の責任において判断してください。本サービスの情報に基づいて行った取引のいかなる損失についても、当社は一切の責を負いかねますのでご了承ください。また、当社は、当該情報の正確性および完全性を保証または約束するものでなく、今後、予告なしに内容を変更または廃止する場合があります。なお、当該情報の欠落・誤謬等につきましてもその責を負いかねますのでご了承ください。